دماسنج دلاری بازار مسکن/ برآورد قیمت هر مترمربع آپارتمان در پایتخت بر اساس رابطه ۵ساله با دلار

به گزارش میمتالز، بین قیمت دلار و قیمت مسکن طی دورههای پیشین، رابطهای برقرار بوده که براساس آن، عمدتا واسطههای ملکی و فروشندهها (در مقایسه با سمت تقاضا)، سعی میکنند با کشفرمز این معادله، سطح دلاری بهای آپارتمانها را تخمین بزنند. اما در مسیری که این گروه باید طی کند تا به نشانگر دماسنج دلاری قیمت مسکن برسد، یک نقطه کور وجود دارد که به «دورههای تثبیت نرخ دلار از جمله سالهای دهه ۸۰» مربوط میشود. با لحاظ این نقطه کور، بهترین بازه زمانی برای تشخیص رابطه دلار و مسکن، عصر اخیر جهش قیمتها یعنی سالهای ۹۷ تاکنون است. بررسیهای «دنیایاقتصاد» از نسبت میانگین سالانه قیمت مسکن در شهر تهران به قیمت دلار طی ۵سال گذشته نشان میدهد، یک مترمربع آپارتمان در پایتخت بین ۷۶۶دلار تا ۱۴۴۰دلار قیمت داشته است. با لحاظ متغیرهای موثر بر این نوسان دلاری، امکان سنجش سطح قیمت مسکن بهوجود میآید.

جای خالی «آمار رسمی قیمت مسکن» در تهران را زمزمههای دلاری فعالان ملکی پر کرده است بهطوری که، گروه فروشنده برای سطح سنجی قیمت ملک و تعیین قیمت پیشنهادی آپارتمان آماده فروش خود، از متر دلار استفاده میکند. اما نسبتهای مختلفی که این افراد به عنوان مبنا برای مقایسه (رابطه) قیمت دلار و قیمت مسکن به کار میبرند باعث نتیجه گیریهای مختلف میشود؛ دلار و مسکن چه رابطهای با هم دارند؟

درست از ابتدای سال ۹۷ یعنی همزمان با جهش نرخ دلار، چشم بازار مسکن به بازار ارز تیز شد. این دیده بانی دلاری اهالی بازار مسکن ناشی از بروز آثار یک «معادله نامرئی» بین نبض بازار دلار و نبض قیمت مسکن بود؛ شکل گیری ریسک غیراقتصادی در آن سال در اقتصاد ایران و اثر آن بر کاهش درآمدهای نفتی ناشی از محدودیتهای صادراتی باعث جهش شدید نرخ دلار (۱۶۶درصد افزایش قیمت دلار در سال ۹۷) شد. البته بخشی از این جهش، نتیجه «فنر ارزی» سالهای قبل از آن بود که به اندازه کافی «پتانسیل افزایش قیمت دلار» را فراهم آورده بود. سال ۹۷ این فنر با چاشنی ریسکهای غیراقتصادی (از جمله موضوع تحریم و برجام)، باز شد و با توجه به شکل گیری «انتظارات تورمی» در بازارهای مختلف ناشی از افزایش نرخ ارز و ادامه افزایش آن در طول سال، زمینه قوی برای هیجان خریدهای سرمایهای آپارتمان و همچنین تعجیل خریداران مصرفی مسکن برای خرید به وجود آمد.

به این ترتیب، با چنین معادلهای در سال ابتدایی جهش نرخ دلار، بازار ارز عملا به بازیگردان بازار معاملات مسکن تبدیل شد و رفتار خریداران و فروشندگان ملک تحتتاثیر اتفاقات دلار قرار گرفت. از آن زمان، فعالان بازار ملک اقدام به تعریف رابطه مسکن و دلار و تحلیل چگونگی این رابطه و البته طراحی معادلههایی برای کشف قیمت مسکن از روی سطح نرخ دلار کردند. جو روانی بازار مسکن از سال ۹۷ به بعد، همواره تحتتاثیر اتفاقات بازار دلار بوده است. البته گشایش پای دلار به معادلات ملکی فقط به «صحنه معاملات فروش آپارتمان» محدود نشد بلکه در همان سالهای ۹۷ و بهویژه ۹۸، شوک ارزی در مقطعی باعث کمبود مصالح و تجهیزات ساختمانی وارداتی و سپس افزایش قیمت نهادههای تولید مسکن و در نهایت، محرک تعمیق رکود ساختوساز شد. با این مقدمه درباره «آنچه باعث شد طی ۵ سال گذشته، بازیگران بازار معاملات مسکن - به خصوص گروه غالب که همان جریان غیرمصرفی است- بازی خود را بر اساس تحولات مثبت و منفی بازار دلار، طراحی کنند»، اکنون موضوع مهمتر، معادله دلار-مسکن و تشخیص چگونگی حل این معادله از سوی فعالان بازار است. قبل از رمزگشایی از معادله دلار-مسکن و اینکه، دماسنج ارزی بازار ملک چگونه کار میکند، لازم است افرادی که در مقطع فعلی سراغ این معادله و دماسنج رفته اند، نسبت به یک «نقطه کور» در این مسیر آگاه و حساس باشند تا دچار نتیجه گیری نادرست نشوند.

ماجرای «نقطه کور» چیست؟

بررسی جامع روندهای قیمت دلار و قیمت مسکن (قیمت واحدهای مسکونی در معاملات قطعی بازار املاک شهر تهران) طی سه دهه گذشته نشان میدهد، دماسنج دلاری بازار ملک یا همان متر ارزی، در دورهای به دلیل سرکوب نرخ دلار، عملا از کار میافتد و نشانگر این دستگاه، به دلیل همان از کار افتادگی، اعداد درستی نشان نمیدهد.

مثلا در طول دهه ۸۰ سیاست ارزی به گونهای بود که نرخ دلار در آن سالها تثبیت شد، اما در مقابل، روند افزایش سطح عمومی قیمتها (نرخ تورم) و همچنین رشد قیمت مسکن در طول این دهه همواره وجود داشت. در نتیجه، ثبات نرخ دلار از یکسو و رشد قیمت مسکن در آن دهه از سوی دیگر، باعث شد «متر دلاری بازار مسکن» که از حاصل نسبت قیمت یک مترمربع واحد مسکونی به قیمت دلار به دست میآید، عدد غیرواقعی برای آن مقطع نشان دهد. این، همان «نقطه کور» مسیر سنجش قیمت دلاری مسکن است که غفلت از آن باعث بزرگنمایی در سطح این قیمت (قیمت دلاری) میشود و در نتیجه، تعمیم آن به مقطع فعلی، باعث نادرستی تحلیل فعالان ملکی خواهد شد.

مختصات دماسنج ارزی مسکن

به این ترتیب، برای در امان ماندن از آن نقطه کور، دقیقترین مقطع زمانی برای سنجش نسبت قیمت مسکن به قیمت دلار و تشخیص چگونگی این رابطه، بازه زمانی ابتدای ۹۷ تا پایان ۱۴۰۱ است. البته با توجه به اینکه «اعلام آمارهای رسمی قیمت مسکن» از بهمن ماه سال گذشته توسط بانک مرکزی و مرکز آمار متوقف شد، بازه زمانی بهتر است به «ابتدای ۹۷ تا پایان دی ماه سال ۱۴۰۱» محدود شود.

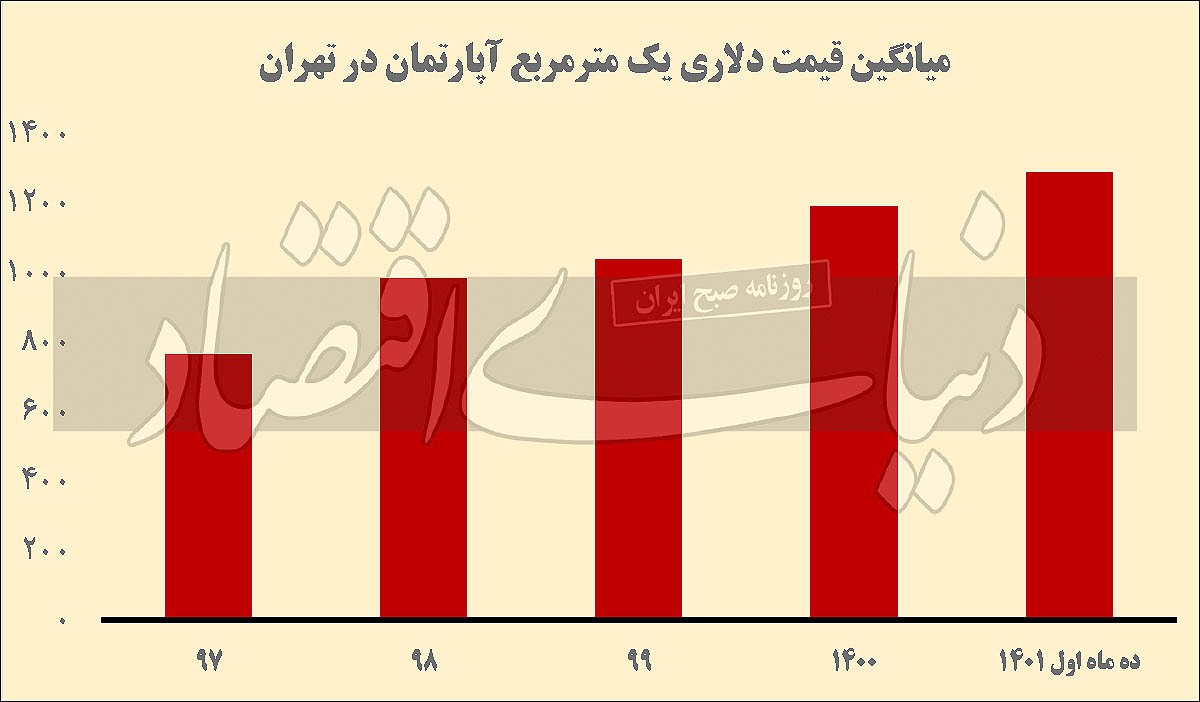

این دماسنج حتما نمیتواند جایگزین «آمار رسمی درباره میانگین قیمت در قراردادهایی که طی ماههای اخیر بین خریدار و فروشنده آپارتمان در تهران منعقد شده است»، شود، اما از آنجا که در نبود این آمار -که باعث شده همان شفافیت حداقلی بازار ملک نیز از بین برود- برخی فعالان ملکی زمزمه ارزی در بازار به راه انداخته اند و صحبت از رابطه دلار و مسکن میکنند، لازم است با بررسی درست و دقیق، از «رابطه دلار و مسکن» رمزگشایی شود تا ریسک خرید آپارتمان برای خریداران مصرفی از محل این مدل محاسبه فروشندگان، تا حد امکان کاهش پیدا کند. عدد حاصل از نسبت میانگین قیمت یک مترمربع واحد مسکونی به قیمت دلار در سال ۹۷ رقمی معادل ۷۶۶، در سال ۹۸ رقم ۹۸۳، در سال ۹۹ رقم ۱۰۳۷، در سال ۱۴۰۰ رقم ۱۱۹۱ و در ۱۰ ماه سال ۱۴۰۱ رقم ۱۲۸۷ بوده است. معنای این ارقام آن است که سال ۹۷ بر اساس میانگین قیمتها، یک مترمربع مسکن در تهران، ۷۶۶ دلار قیمت داشت و در سال ۹۸ با ۹۸۳ دلار امکان خرید همین یک مترمربع وجود داشت، در سال ۹۹ با ۱۰۳۷ دلار، در سال ۱۴۰۰ با ۱۱۹۱ دلار و در ۱۰ ماه اول سال گذشته نیز با ۱۲۸۷ دلار میشد یک مترمربع آپارتمان خریداری کرد.

علت اینکه طی ۵ سال گذشته، قیمت دلاری مسکن، در سطوح مختلفی (از ۷۶۶ دلار تا نزدیک ۱۳۰۰ دلار) قرار داشته، به چهار متغیر «انتظارات تورمی»، «نبض دلار تحتتاثیر سیاستهای ارزی و ریسکها و محرکهای اثرگذار بر این بازار»، «نبض قیمت مسکن تحتتاثیر متغیرهای بیرونی و درونی اثرگذار بر این بازار» و همچنین «فضای کلی اقتصاد ایران و افت و خیز ریسکهای غیراقتصادی» در این ۵ سال برمی گردد.

مثلا سال ۹۷، در حالی که بازار معاملات مسکن در ابتدای راه رونق غیرتورمی قرار داشت، نرخ دلار جهش کرد بنابراین طبیعی بود، با دلار کمتر بتوان یک مترمربع خانه خریداری کرد.

سال ۹۷ تورم مسکن کمتر از نصف نرخ رشد قیمت دلار بود. سال ۹۸، اما موتور تورم مسکن کاملا روشن شده بود به دلیل افزایش هیجان خریدهای سرمایهای در بازار ملک و انعکاس تورم ارزی در بازار مسکن، این تورم (تورم ملکی) از تورم ارزی جلو زد و در نتیجه خرید یک مترمربع آپارتمان به دلار بیشتری در مقایسه با سال ۹۷ احتیاج داشت (۹۸۳ دلار). سال ۹۹ نیز وضعیت مشابه سال ۹۸ بود. در سال ۱۴۰۰، اما این رابطه تاحدودی تحتتاثیر معادلاتی متفاوت از سه سال قبل قرار گرفت.

سال ۱۴۰۰ شرایط مربوط به ریسک غیراقتصادی به گونهای شد که برای آنهایی که در سه سال قبل، اقدام به خرید دلار به قصد سرمایهگذاری و حفظ ارزش واقعی دارایی هایشان در برابر روند فزاینده تورم کرده بودند، دیگر صرف نمیکرد ادامه دهند. به بیان دیگر، سال ۱۴۰۰ جو روانی بازارها تحتتاثیر احیای مذاکرات هستهای قرار گرفت و دلاربازها به نوعی وارد شرایط برزخ شدند؛ شرایطی که این برداشت وجود داشت در صورت حل معادله برجام، انتظارات تورمی فروکش میکند و نرخ دلار در مسیر کاهشی قرار میگیرد. در آن سال، متقاضیان سرمایهگذاری در بازارهای دارایی، عمدتا بازار مسکن را به مثلا بازار دلار، ترجیح دادند و همین باعث شد تورم مسکن تا حدودی بیشتر از تورم دلار شود و در نتیجه، خرید یک مترمربع آپارتمان با ۱۱۹۱ دلار (بر اساس قیمتهای میانگین سالانه) امکان پذیر باشد؛ همانطور که این رقم نشان میدهد، بهای دلاری مسکن در سال ۱۴۰۰ بیش از سه سال قبل از آن بود. درباره اینکه چرا در شرایط برزخ سرمایهگذاری، افراد ملک را به دلار ترجیح میدهند، به نحوه اثرپذیری قیمت مسکن از متغیرهای بیرونی در مقایسه با بازار زود نقدشوندهای مثل دلار برمی گردد. چسبندگی قیمت مسکن و کندی معاملات ملک در مقایسه با قیمت و معاملات دلار یا سکه و همچنین سهام، از جمله شاخصه متفاوت بازار مسکن با سه بازار رقیب خود است.

در سال ۱۴۰۱ (۱۰ ماه اول سال)، اما سکتههای مقطعی نرخ دلار ناشی از شرایط متفاوتی که در این بازار در مقایسه با سالهای قبل از آن گذشت از یک سو و بازگشت شرایط سالهای ۹۸ و ۹۹ به بازار مسکن از سوی دیگر، باعث شد بهای دلاری یک مترمربع مسکن به بالاترین میزان از سال ۹۷ برسد؛ یک مترمربع معادل ۱۲۸۷ دلار.

چهار سناریو چه میگوید؟

اکنون با توجه به رابطهای که طی سالهای ۹۷ تا ۱۴۰۱ بین دلار و مسکن وجود داشته، میتوان سطح کنونی قیمت دلاری مسکن را با استناد به آن رابطه، در چهار سناریو برآورد کرد.

در سناریوی اول، «انتظارات تورمی» در بازارها شبیه سالهای ۹۹ تا ۱۴۰۱ در نظر گرفته میشود و در عین حال، نرخ دلار -با توجه به اینکه «دلار توافقی» از سوی سیاستگذار مبنای بازار اعلام شده و در مقابل، قرار شده قیمت بازار آزاد مبنای معامله گران قرار نگیرد- با محدودیتهایی در مسیر افزایش روبهرو است. در این صورت، مبنای عددی نسبت قیمت مسکن به دلار، عدد ۱۱۷۰ میتواند باشد که با این حساب، سطح فعلی قیمت مسکن در انتهای کانال ۵۰ میلیون تومان (مترمربع) به دست خواهد آمد. اینکه چرا سالهای ۹۷ و ۹۸ در این سناریو در نظر گرفته نشده، به شرایط متفاوت این دو سال در مقایسه با ۹۹ تا ۱۴۰۱ مربوط میشود. سالهای ۹۷ و ۹۸، دو سالی بود که در اولی، ابتدا دلار جهش کرد و در دومی، دلار تازه روی مسکن اثر گذاشت. بعد از این دو سال بود که هر دو بازار تقریبا همسو با هم، به ریسکها واکنش تا حدودی هماهنگ نشان دادند.

سناریوی دوم، بر اساس «کف دلاری قیمت ماهانه مسکن در سال ۱۴۰۱» قابل ترسیم است. اردیبهشت سال ۱۴۰۱، فاصله قیمت مسکن از نرخ دلار، به کمترین میزان ماهانه در طول همان سال رسید. در آن ماه، با ۱۱۸۷ دلار امکان خرید یک مترمربع آپارتمان وجود داشت. به این ترتیب، نتیجه عدد حاصل از نسبت مسکن به دلار در این سناریو، تقریبا عددی مشابه سناریوی اول از قیمت مسکن ارائه میدهد.

سناریوی سوم، «سقف دلاری قیمت ماهانه مسکن» را شامل میشود که مرداد سال گذشته رقم خورد. در مرداد پارسال برای خرید یک مترمربع واحد مسکونی در تهران به ۱۴۴۰ دلار نیاز بود. با این نسبت، سطح قیمت مسکن در این مقطع در انتهای کانال ۶۰ میلیون تومان در مترمربع، برآورد میشود. این سناریو البته به نظر میرسد با توجه به شرایط دو بازار، سناریوی کم احتمال باشد.

سناریوی چهارم نیز بر اساس میانگین قیمت دلاری مسکن در ۱۰ ماه سال گذشته مطرح میشود. از آنجا که سال جدید، هنوز برای بازار معاملات مسکن شروع نشده است (معاملات ملک در تهران به دلیل آنکه فروشندهها هنوز به شکل محسوس وارد بازار نشدهاند و خریدار موثر نیز آن چنان وجود ندارد، در این ماه آنطور که باید انجام نشده است) و همچنین اتفاق خاصی نیز در بازار دلار طی فروردین امسال رخ نداده است، میتوان آنچه در ۱۰ ماه اول سال گذشته بر دو بازار مسکن و ارز گذشت را مبنایی برای سناریوی چهارم «قیمت دلاری مسکن» در این مقطع در نظر گرفت. بر این اساس، قیمت هر مترمربع آپارتمان میتواند ۱۲۸۷ دلار باشد که با این حساب، میانگین قیمت هر متر مربع مسکن به میانه کانال ۶۰ میلیون تومان نزدیک خواهد بود.

نتیجه اینکه کدامیک از این سناریوها، با واقعیت قیمت مسکن همخوانی دارد، زمانی مشخص میشود که بانک مرکزی و مرکز آمار، متوسط قیمت مسکن ماههای بهمن و اسفند پارسال و همچنین فروردین امسال را اعلام کنند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه