مونوپولی در صندوقهای ثابت

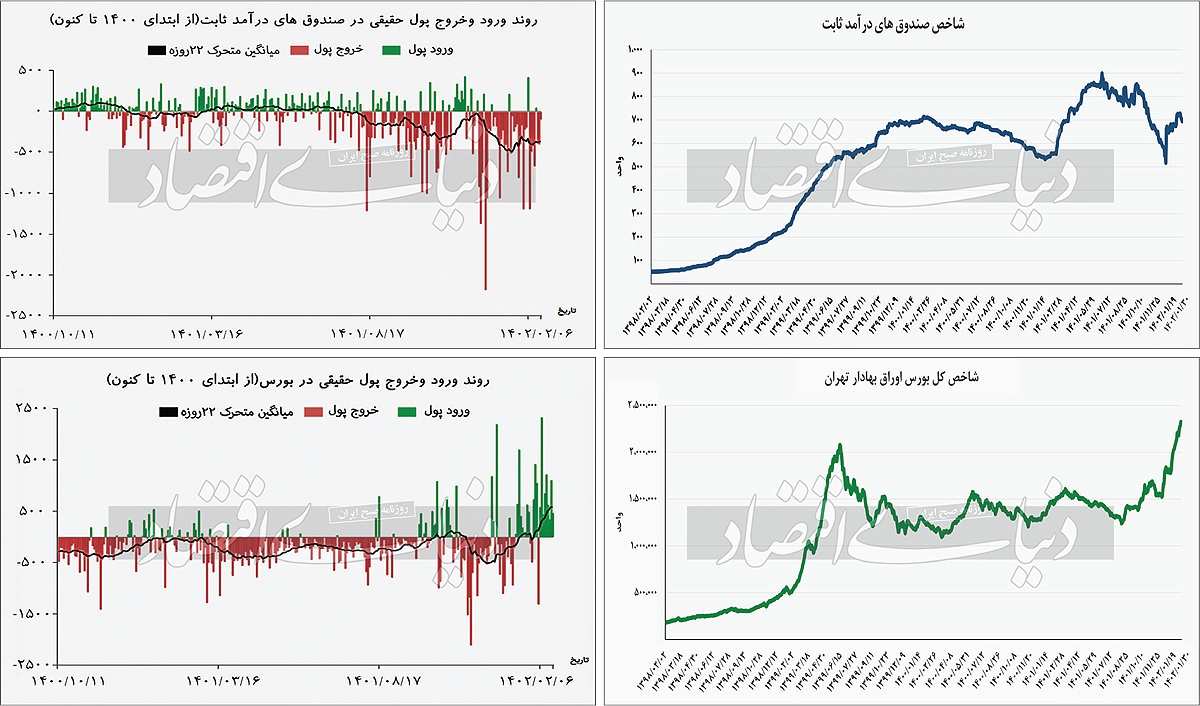

به گزارش میمتالز، بررسی روند شاخص کل بورس اوراق بهادار تهران و شاخص صندوقهای با درآمد ثابت در کنار جریانات ورود و خروج پول حقیقیها در بورس و این صندوقها نشان میدهد که در بازه زمانی بلندمدت جابهجایی سرمایهگذاری وجود دارد. به عبارت دیگر در شرایط نزولی و رکودی بازار با سرمایهگذاری در این صندوقها میتوان تا زمان بازگشت روند مشخصی در بورس، سود ثابت دریافت کرد. در نتیجه این صندوقها بهعنوان پوشش ریسک در سرمایهگذاری به حساب میآیند.

سهام و اوراق با درآمد ثابت ابزارهای مالی هستند که میتوانند به سرمایهگذاران در دستیابی به اهداف مالی خود کمک کنند. سرمایهگذاریهای که در بورس انجام میشود شامل خرید و فروش سهام یا صندوقهای سرمایهگذاری قابل معامله یا به عبارتی ETF است. اما ماهیت سرمایهگذاری بهخودیخود به معنای کسب بیشترین سود در یک بازه زمانی مشخص با ریسک معینی است؛ بنابراین با توجه به چنین نگرشی نسبت به سازوکار سرمایهگذاری دو جبهه برای حضور سرمایهگذار به منظور کسب سود در زمانهای متفاوت همچون رکود یا بحرانهای مالی و ... وجود دارد. بورس اوراق بهادار تهران بستری است برای معامله سهام بسیاری از شرکتهای دولتی و خصوصی که بعضا بازدهیهای بالایی را برای سرمایهگذار به ارمغان میآورد و طبعا آن سهامدار ریسک بالایی را برای کسب سود موردنظر متحمل میشود. اما در برهههای زمانی که فشارهای اقتصادی همچون تصمیمات سیاستگذار، مسائل پولی و مالی (نرخ بهره، پایه پولی، تورم و ...) و دستوریسازی قیمتها بهویژه در بازار سهام، باعث میشود روند این بازار بر مدار منفی و زیانسازی قرار بگیرد.

از این رو با روی کار آمدن ابزارهای مالی همچون خرید و فروش اوراق با درآمد ثابت (OTC) و دادوستد این نوع اوراق در بورس از طریق صندوقهای درآمد ثابت قابلمعامله در بازار سهام (ETF)، این زمینه برای سرمایهگذاران فراهم شد تا در دورانی که بازار سهام در فاز رکودی یا حتی نزولی قرار بگیرد، بتوانند با روی آوردن به این ابزار سود ثابتی را تا زمان بازگشت روند مشخصی در بورس دریافت کنند. همین امر باعث ایجاد واگرایی در رفتار معاملات بازار سهام و صندوقهای درآمد ثابت شده است، به طوری که این تفاوت را میتوان در روند شاخص کل و شاخص صندوقهای درآمدی ثابت و همچنین در جریانات ورود و خروج پول در بورس و این دسته از صندوقها مشاهده کرد. به عبارت دیگر این دو بازار با یکدیگر همبستگی نسبی منفی دارند و جابهجایی سرمایهگذاران در بلندمدت به وضوح دیده میشود.

مدیریت ریسک سرمایهگذاران

دارایهایی با درآمد ثابت دارای مشخصات ریسک و بازده مربوط به خود هستند. سرمایهگذاران اغلب ترکیبی بهینه از هر دو طبقه دارایی را برای دستیابی به ترکیب ریسک و بازده موردنظر برای پرتفوی خود انتخاب میکنند. تفاوت عمده بین بازارهای سهام با درآمد ثابت در انواع اوراق بهادار معاملهشده، دسترسی به بازارها، سطوح ریسک، بازده موردانتظار، اهداف سرمایهگذاران و استراتژیهای مورداستفاده توسط فعالان بازار است. معاملات سهام بر بازارهای سهام تسلط دارد، در حالی که اوراق قرضه (اوراق بهادار با درآمد ثابت) معمولا شامل اوراق مشارکت یا اوراق قرضه دولتی است که رایجترین اوراق بهادار در بازارهای با درآمد ثابت هستند. سرمایهگذاران انفرادی اغلب به بازارهای سهام دسترسی بهتری نسبت به بازارهای با درآمد ثابت دارند.

بازار سهام بازده مورد انتظار بالاتری را نسبت به بازارهای با درآمد ثابت همچون صندوقهای درآمد ثابت ارائه میدهند، اما ریسک بالاتری نیز دارند. سرمایهگذاران بازار سهام معمولا نسبت به سرمایهگذاران با درآمد ثابت بیشتر به افزایش سرمایه علاقه دارند و استراتژیهای تهاجمیتری را دنبال میکنند. از این رو با افتوخیز بازار سهام این دسته از معاملهگران برای حفظ استراتژی خود که کسب سود مستمر است، در روزهای منفی بورس به سراغ داراییهای دیگری همچون اوراق با درآمد ثابت روی میآورند.

همین امر باعث میشود در میانمدت و بلندمدت جریان ورود و خروج پول سرمایهگذاران خرد در این دو بازار به صورت متناوب جابهجا شود؛ به طوری که با توجه به میانگین متحرک ۲۲ روزه جریان نقدی حقیقیها در این دو بازار میتوان دید که در روزهای منفی بورس، عموما صندوقهای درآمد ثابت با ورود پول بیشتری همراه هستند. لازم به ذکر است از آنجایی که این نوع بازار با درآمد ثابت سود محدودی به سرمایهگذار میدهد، لذا معاملهگران برای خرید چنین صندوقهایی برای حفظ ریتم سوددهی، بهتدریج بخشی از سرمایه خود را وارد میکنند. اما به صورت کلی برآیند معاملات جریانات نقدی در بازار سهام و صندوقهای درآمد ثابت با واگرایی قابلتوجهی همراه است.

تفاوت عمده بین بازارهای سهام و با درآمد ثابت، انواع اوراق بهادار معاملهشده، دسترسی به بازارها، سطوح ریسک، بازده موردانتظار، اهداف سرمایهگذاران و استراتژیهای مورداستفاده توسط فعالان بازار است. همه بازارهای سهام، صرفنظر از نوع، میتوانند نوسان داشته باشند و بالا و پایین قیمت قابلتوجهی را تجربه کنند. به دلیل ریسکها و مزایای کمتر درآمد ثابتیها، استراتژیها اغلب در بازارهای با درآمد ثابت بسیار کمتر از بازارهای سهام هستند. رشد صندوقهای قابل معامله در بورس (ETF)، به طور کلی بازار سهام را متحول کرده و در عین حال خطوط بین آنها را محو کرده است.

نزدیک به ۱۳۰ صندوق درآمد ثابت حضور دارند که از این تعداد نزدیک به ۵۰ صندوق در بورس و فرابورس قابلمعامله هستند و به عنوان ETF از آنها یاد میشود. رشد صندوقهای قابل معامله در بورس (ETF) بازارهای سهام و با درآمد ثابت را متحول کرده و در عین حال خطوط بین آنها را محو کرده است. این دسته از صندوقها ممکن است هر ترکیبی از سهام یا اوراق قرضه را در اختیار داشته باشند، اما در بورس معامله میکنند. ETFها اغلب قیمتهای معقولی دارند، بنابراین برای همه سرمایهگذاران قابل دسترسی است و به راحتی و با سرعت بالایی میتوانند اقدام کنند؛ بنابراین چنین موضوعی برای اوراقداران مهم است، زیرا بسیاری از سرمایهگذاران کوچک قبلا نمیتوانستند آنها را بهراحتی معامله کنند و اکنون با حضورشان در بورس مسیر هموارتر شده است. با ETF ها، سرمایهگذاران به تنوع فوری دست مییابند و اغلب میتوانند کیفیت اوراق بهادار را تنها با نگاه کردن به سبقه صندوق تعیین کنند. به عنوان مثال، یک ETF اوراق قرضه با درجه سرمایهگذاری راهی آسان برای کسب درآمد بیشتر نسبت به یک حساب پسانداز با ریسک محدود است. برای سهام، ETFها کاهش قابلتوجهی در ریسک خاص و دسترسی آسانتر به بازارهای خارجی ارائه میدهند.

مالی رفتاری در بورس

صندوقهای درآمد ثابت و سهام میتوانند به عنوان بخشی از یک سبد دارای متنوع خوب برای سرمایهگذار به حساب آیند. این تصمیم به این دلیل است که بسیاری از معاملهگران حرفهای و سرمایهگذارانی که خواستار سود مستمر هستند، تمایل دارند داراییهایی که به منظور کسب سود خریداری کردهاند از همبستگی کمی برخوردار باشند یا علیت یکدیگر نباشند. این موضوع بدین معنی است که ارزش داراییها به تغییرات اقتصادی، سیاسی، فرهنگی و ... در چرخه اقتصادی یک کشور واکنشهای متفاوتی نشان میدهد. (یک استثناء در این مورد، بحران مالی جهانی است که همبستگی بین این دو بیشتر بود.) اگر یک اقتصاد در طول رکود در حال کوچک شدن باشد، نرخهای بهره اغلب کاهش مییابد، که به معنای افزایش قیمت اوراق (و بازدهی پایینتر) است.

این یک محیط مناسب برای سرمایهگذاری در اوراق قرضه است. اما در شرایط رکود، فعالیت اقتصادی کمتر به این معنی است که مصرفکنندگان کمربند خود را محکم میکنند و کمتر برای کالاها و خدمات هزینه پرداخت میکنند. رکود اغلب یک دوره چالشبرانگیز برای شرکتها ایجاد میکند (اگرچه باید توجه داشته باشیم که سهام «تدافعی»، مانند سهام منتشرشده توسط شرکتهای خدمات شهری، بهتر ماندگار میشوند). یک پرتفوی خوب انتخابشده از اوراق قرضه و سهام باید یک سرمایهگذار را در طول چرخه اقتصادی در جایگاه خوبی قرار دهد. البته، دو طبقه دارایی مزایای متفاوتی ارائه میکنند - اوراق قرضه درآمدی منظم یا به عبارتی درآمد ثابت و محدود دارند، در حالی که سهام پتانسیل رشد سرمایه را تا چندین درصد در ماه ارائه میدهند.

پس از بررسی جریانات ورود و خروج در این دو بازار، به صورت کلی با ایجاد شاخص صندوقهای درآمد ثابت که مشابه ساختار شاخص کل است، میتوان موضوع داشتن واگرایی دو دارایی سهام و اوراق ثابت را بهوضوح در نمودارها دید. به طوری که در زمانهایی که بورس تهران با رشد همراه بوده روند تغییرات شاخص صندوقهای درآمد ثابت نسبتا خنثی یا حتی با تمایلات نزولی همراه بوده است. همچنین همانطور که قبلتر به آن اشاره شد در دوران رکود معاملات در بورس اوراق بهادار تهران که از اوایل سال ۱۴۰۰ شروع شد و تا نیمه دوم سال ۱۴۰۱ ادامهدار بود، شاهد آن هستیم که شاخص صندوق درآمد ثابت با حضور گسترده سرمایهگذاران همراه بود و همبستگی منفی یا به عبارت دیگری واگرایی قابلتوجهی در روند آن دیده میشد. همین امر موضوعی به نام مالی رفتاری سهامداران را باعث میشود که موجب جابهجایی آنها بین بازارها بهویژه از سرمایهگذاری در سهام و سوآوردن به صندوقهای درآمد میشود؛ بنابراین این نوع رفتار در میان سرمایهگذاران بسیار رایج است و یکی از اصول اولیه مدیریت سرمایه در زمانهای مختلف بازار است.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه