سومین عرضه اولیه ۱۴۰۲

به گزارش میمتالز، «عالیس» چهارمین نماد از گروه آشامیدنی بازار سرمایه محسوب میشود و ارزشگذاری این شرکت توسط تامین سرمایه کاردان به انجام رسیده است. با توجه به اینکه شرکت عالیس تمامی محصولات آشامیدنی از جمله دوغ، آبمیوه، نوشابه، شیرطعم دار، ماءالشعیر و شیر را تولید میکند، میتوان گفت مهمترین و تاثیرگذارترین شرکت آشامیدنی بازار سرمایه محسوب میشود. گروه عالیس سهامدار سهشرکت فرعی نیکزر چناران، چشمهنوشان خراسان و توسن پخش ستاره کیش است که مالکیت ۱۰۰درصد هر سه شرکت را در اختیار دارد.

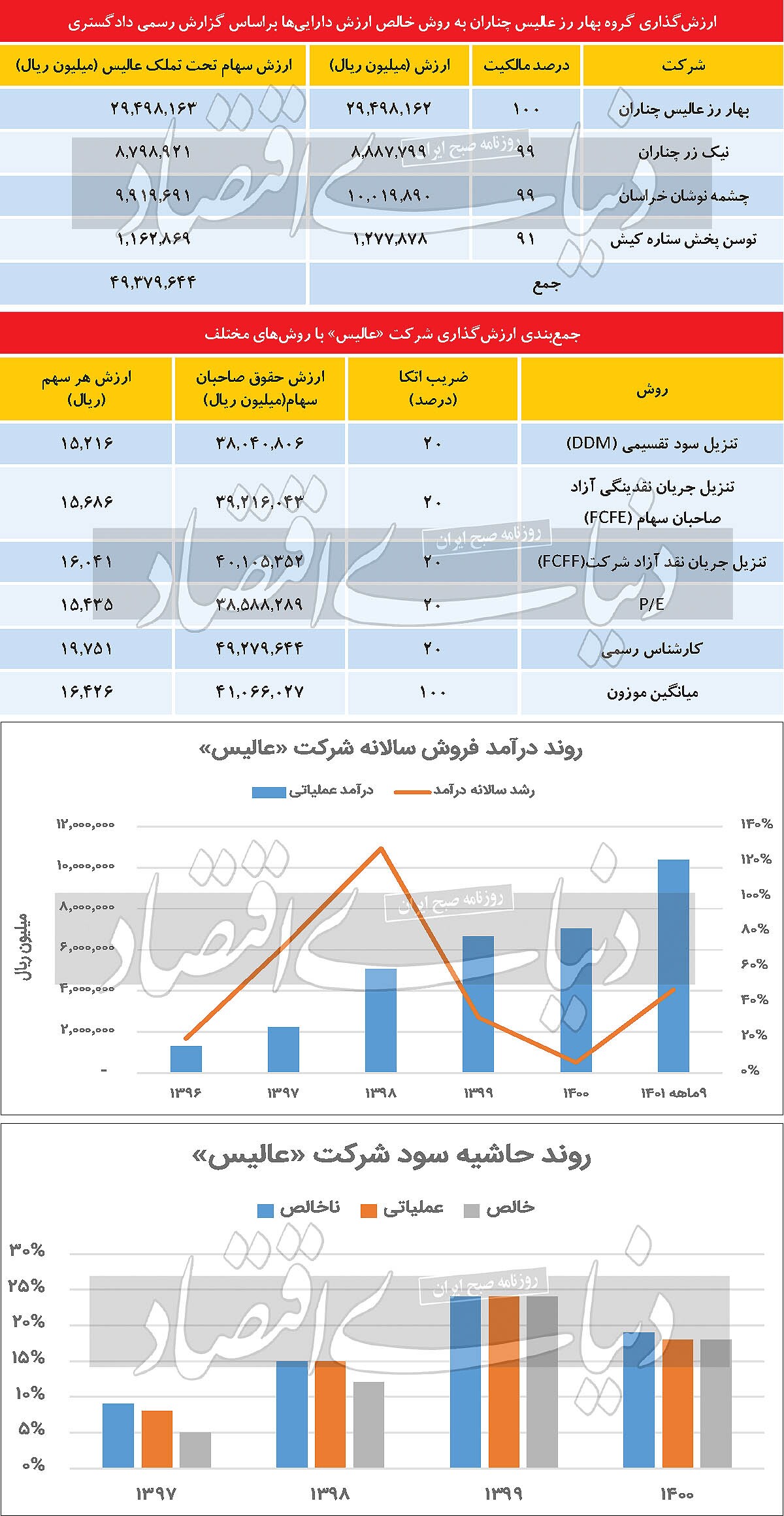

در این بین، ارزش هر سهم شرکت عالیس براساس پنجروش ارزشگذاری برآورد شده که براساس میانگین موزون این پنجروش، حقوق صاحبان سهام ۴هزار و ۱۰۶میلیارد و ۶۰۲میلیون تومان ارزشگذاری شده که با توجه به تعداد سهام ۲میلیارد و ۵۰۰میلیون و ۱۰۰هزارتایی عالیس، میانگین موزون ارزش هر سهم شرکت یکهزار و ۶۴۲تومان به دست آمده است. در گزارش حاضر ابتدا به معرفی شرکت عالیس پرداخته ایم و در ادامه روند سودآوری، درآمد فروش، سهم بازار عالیس، معرفی زیرمجموعه ها، پیشبینی سال ۱۴۰۲ و در آخر روشهای ارزشگذاری شرکت به تفکیک عنوان شده است.

شرکت هشتساله بازار سرمایه

شرکت بهار رز عالیس چناران در تاریخ اول تیرماه سال ۱۳۹۴ به صورت سهامی خاص شروع به بهره برداری کرد. سهامداران شرکت عبارتند از علی اصغر فیاض، محمدتقی فیاض و محمدرضا فیاض که بهطور مساوی ۳/ ۳۳ درصد سهام شرکت را در اختیار دارند. شرکت عالیس در تاریخ اول تیر ۱۳۹۹، ۵۹ درصد سهام دارای حق رای شرکت توسنپخش ستاره کیش را در اختیار گرفت، همچنین مالکیت ۹۹ درصد سهام دارای حق رای شرکت چشمهنوشان خراسان را از آن خود کرد. سومین شرکت فرعی گروه آشامیدنی عالیس، نیکزر چناران است که در تاریخ ۳۰ دیماه ۱۳۹۹ عالیس اقدام به تحصیل ۹۹ درصد سهام حق رای آن کرد؛ بنابراین گروه شامل شرکت بهار رز عالیس بهعنوان شرکت اصلی و شرکتهای توسن پخش ستاره کیش، چشمه نوشان خراسان و نیکزر چناران به عنوان شرکتهای فرعی آن است. فعالیت اصلی شرکت طی سال مالی ۱۴۰۰، تولید انواع نوشیدنی، ماءالشعیر و دوغ و موضوع فعالیت شرکتهای فرعی آن در زمینه تولید انواع نوشیدنی بوده است. براساس صورت مالی سال ۱۴۰۰ ظرفیت اسمی محصولات بهار رز عالیس مجموعا ۱۸۵ میلیون و ۳۰۰ هزار لیتر است. ظرفیت گروه محصولات به تفکیک شامل دوغ ۳۳ میلیون و ۳۵۰ هزار، آبمیوه ۵۶ میلیون و ۶۵۰ هزار، نوشابه ۱۶ میلیون و ۶۵۰ هزار، شیر طعم دار ۲۰ میلیون، ماءالشعیر ۱۶ میلیون و ۶۵۰ هزار و شیر ۴۲ میلیون لیتر در سال است.

حاشیه سود ناخالص ۱۷ درصدی

بررسی روند درآمد عملیاتی عالیس نشان میدهد که در چهارسال اخیر، بهطور میانگین سالانه ۵۹ درصد به درآمد حاصل از فروش شرکت افزوده شده است. در این میان بیشترین میزان مربوط به سال ۱۳۹۸ است که درآمد شرکت رشد ۱۲۸ درصدی را تجربه کرده است. کمترین میزان نیز مربوط به سال ۱۴۰۰ است که درآمد کلی عالیس افزایش ۶ درصدی را به ارمغان آورده است.

حاشیه سود یکی از نسبتهای بسیار مهم و کاربردی است که میتواند میزان سودآوری شرکت را نشان دهد. میانگین حاشیه سود ناخالص شرکت عالیس در چهارسال اخیر ۱۷ درصد، حاشیه سود عملیاتی ۱۶ درصد و حاشیه سود خالص ۱۵ درصد بوده است. بررسی روند حاشیه سودهای شرکت نشان میدهد که بیشترین میزان مربوط به سال ۱۳۹۹ بوده که هرسه حاشیه سود در این سال عدد ۲۴ درصد را به ثبت رسانده اند. کمترین میزان سودآوری شرکت عالیس هم مربوط به سال ۱۳۹۷ بوده که حاشیه سودهای ناخالص، عملیاتی و خالص در این سال به ترتیب ۹ درصد، ۸ درصد و ۵ درصد به ثبت رسیده است.

سهم ۳۲ درصدی عالیس از تولید دوغ

در حال حاضر سبد محصولات شرکت عالیس از جمله کاملترین سبدهای نوشیدنی است که تمامی خانواده محصولات نوشیدنی را تولید و روانه بازار میکند. در گروه دوغ، شرکت عالیس در سال ۱۴۰۱ توانست ۳۲ درصد سهم بازار را از آن خود کند و در این سال در میان تمامی شرکتهای فعال در این حوزه (بورسی و غیربورسی) رتبه اول را کسب کرد. دومین محصول بااهمیت شرکت، شیر است که در سال ۱۴۰۱ توانست با سهم ۱۶ درصدی از کل بازار رتبه چهارم را به دست آورد. سومین محصول مهم شرکت ماءالشعیر است که با سهم ۱۶ درصدی کل بازار در سال ۱۴۰۱، شرکت عالیس توانست رتبه سوم را در میان رقبا کسب کند.

ارزشگذاری نماد «عالیس» با پنج روش مرسوم

ارزشگذاری شرکت بهار عالیس چناران با سه رویکرد ارزشگذاری نسبی (Multiple)، تنزیل جریان نقد (DCF) و خالص ارزش داراییها براساس گزارشهای رسمی دادگستری انجام شده است. رویکرد تنزیل جریان نقد شامل روشهای تنزیل سود تقسیمی (DDM)، جریان نقد آزاد سهامداران (FCFE) و جریان نقد آزاد شرکت (FCFF) و رویکرد ارزشگذاری نسبی شامل روش ارزش به سود (P/ E) است. ارزش هر سهم شرکت عالیس با توجه به تعداد سهام ۲ میلیارد و ۵۰۰ میلیون و ۱۰۰ هزار تایی شرکت به دست آمده است. براساس ارزشگذاری شرکت عالیس به روش تنزیل سود تقسیمی (DDM)، حقوق صاحبان سهام شرکت ۳ هزار و ۸۰۴ میلیارد و ۸۰ میلیون تومان و ارزش هر سهم شرکت عالیس یکهزار و ۵۲۱ تومان به دست میآید.

براساس دومین روش ارزشگذاری شرکت عالیس که تنزیل جریان نقد آزاد صاحبان سهام (FCFE) است، حقوق صاحبان سهام شرکت به میزان ۳ هزار و ۹۲۱ میلیارد و ۶۰۴ میلیون تومان به دست میآید که بر این اساس ارزش هر سهم شرکت یکهزار و ۵۶۸ تومان ارزشگذاری میشود. سومین روشی که میتوان با آن کلیت شرکت عالیس را ارزشگذاری کرد، تنزیل جریان نقد آزاد شرکت (FCFF) است. بر اساس این روش حقوق صاحبان سهام عالیس ۴ هزار و ۱۰ میلیارد و ۵۳۵ میلیون تومان به دست میآید که بر این اساس ارزش هر سهم شرکت یکهزار و ۶۰۴ تومان ارزشگذاری میشود. براساس ارزشگذاری نسبی شرکت عالیس یعنی روش ارزش به سود (P/ E ttm)، حقوق صاحبان سهام شرکت ۳ هزار و ۸۵۸ میلیارد و ۸۲۸ میلیون تومان به دست میآید که بر این اساس ارزش روز هر سهم آن یکهزار و ۵۴۳ تومان ارزشگذاری میشود. آخرین روش برای ارزشگذاری عالیس، براساس خالص ارزش داراییها طبق گزارش رسمی دادگستری است. براساس این روش حقوق صاحبان سهام شرکت ۲ هزار و ۹۴۹ میلیارد و ۸۱۶ میلیون تومان به دست میآید که ارزش روز هر سهم عالیس یکهزار و ۱۷۹ تومان ارزشگذاری میشود.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه