۲۵ درصدی شدن میانگین نرخ بدون ریسک

به گزارش میمتالز، به عبارت دیگر، افزایش تقاضا و رشد شاخص سهام نشاندهنده تخفیف مخاطرات محیطی و انتظارات قوی از سودآوری شرکتهاست؛ وضعیتی که نقدینگی بیشتری را جذب داراییهای پرریسکتر مثل سهام میکند و در نتیجه، قیمت در بازار بدهی گارد نزولی به خود میگیرد و برعکس، در مواقع تشدید نااطمینانیها سرمایهها جذب داراییهای کمریسک نظیر اوراق بدهی میشوند. تامین مالی بسیاری از بنگاههای اقتصادی و تولیدی در ایران عموما از طریق نظام بانکی صورت میگیرد که سالهای سال است که بسیاری از این شرکتها، به ویژه شرکتهای پذیرفتهشده در بورس اوراق بهادار تهران از این طریق تامین مالی انجام میدهند. حال این گونه تامین مالیها به نوبه خود مانع توسعه صنعتی در مقیاس جهانی میشود.

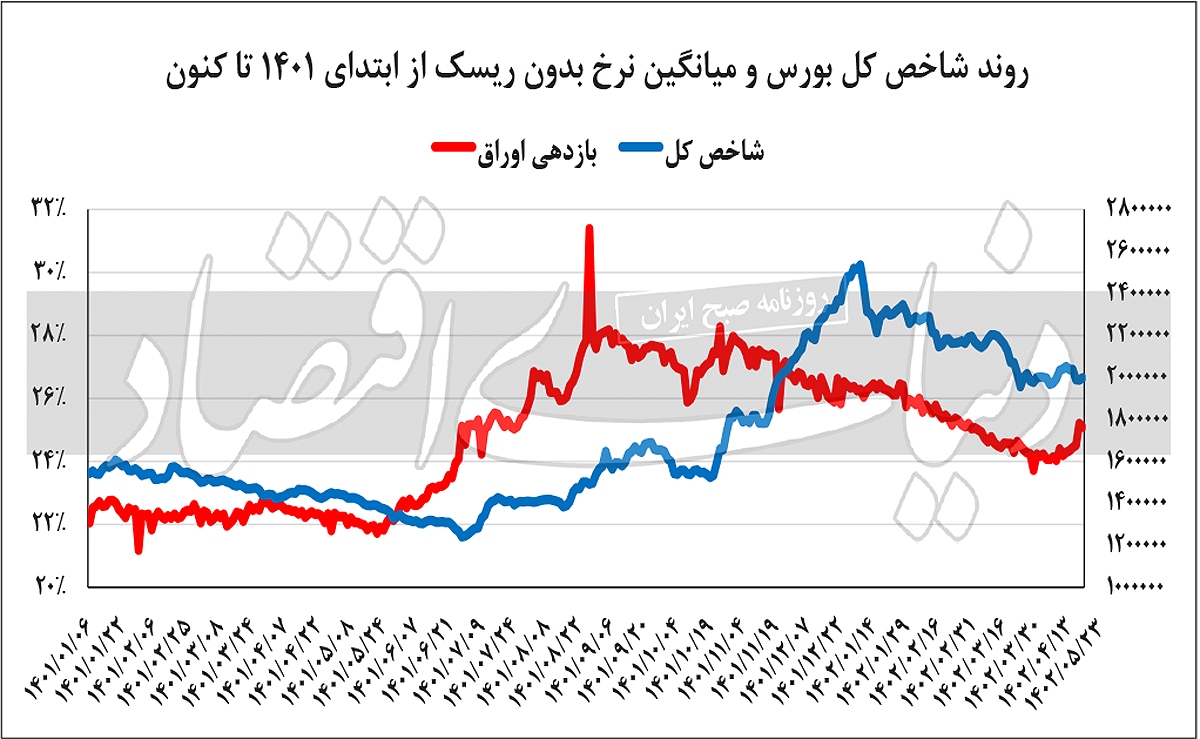

آمارها نشان میدهد که سیاستهای تامین مالی از طریق اوراق بدهی، روند بازار سهام را نیز تحتالشعاع قرار میدهد؛ به طوری که با توجه به هدف انتشار این نوع اوراق اسلامی همچون اخزا و گام، جبران بخشی از کسری بودجه توسط فروش این اوراق به شرکتها و بهتبع آن فروش این اوراق توسط شرکتها در بازار سرمایه باعث میشود که نرخ سود این دسته از اوراق در بازه زمانی به دلیل افزایش عرضه اسناد خزانه اسلامی و افزایش نرخ سود این اوراق به دلیل نزدیک شدن به تاریخ سررسیدشان با نوسانات صعودی نرخ بازدهی همراه شوند. به طوری که میانگین نرخ بهره بدون ریسک از روزهای ابتدایی تیر ماه سال جاری بعد از گذشت حدود ۸ ماه مجددا بر مدار صعودی قرار گرفت و رکورد تازهای پس از نزدیک به دوماه ثبت کرد و به بیش از ۲۵ درصد رسیده است.

علت رشد نرخ بهره اوراق بدهی به سیاستهای دولت بازمیگردد. دولت با افزایش انتشار اوراق بدهی چندین هدف را دنبال میکند. شاید مهمترین هدف تامین کسری بودجه باشد. با این حال دولت از طریق انتشار این اوراق سیاستهای ضد تورمی را هم دنبال میکند و در تلاش است نقدینگی را در بازارها مدیریت کند. اما به دلیل وجود رابطه عکس بین میزان عرضه و قیمت این اوراق، افزایش حجم انتشار این اوراق به رشد نرخ بهره منجر شده است. در بازار اوراق بدهی دولتی اسناد خزانه «اخزا» بیشترین سهم را دارند. از اواخر سال گذشته تا میانه سال، محدود ماندن عرضه اوراق از سوی دولت و همزمان با آن تقاضای دستوری شکلگرفته از سوی صندوقهای بورسی که فراتر از عرضه بود، باعث نوسان کممقدار نرخ سود اخزاها شده است. به طوری که در مرداد ۱۴۰۲ میزان خرید اوراق توسط بورسیها با روند نزولی همراه بوده و یک شکست در مسیر رشد نرخ سود بدون ریسک ایجاد شده است.

این دهمین رشد مداوم نرخ سود است که میتواند به سایر بازارها جهت بدهد. افزایش نرخ سود از این جهت اهمیت دارد که میتواند ترکیب و جریان نقدینگی را در ماههای آینده تحتتاثیر قرار دهد. طبق تعاریف اقتصادی بین نرخ سود بدون ریسک و سرمایه گذاری در بورس که ریسک بیشتری نسبت به سایر بازارها دارد، رابطهای برقرار است. بهطوری که هرگاه نرخ سود اوراق بدون ریسک افزایش مییابد حجم سرمایهگذاری در بازار سهام کاهش مییابد. زیرا سرمایهگذاران با محاسبه ریسک و بازده متناسب با تورم اقدام به سرمایهگذاری در بازارها میکنند و ترجیح میدهند میزان بازده سرمایهگذاری خود را با ریسک موجود در آن بازار بسنجند. اگرچه برخی کارشناسان بر این باورند که این نسبت در بازار سهام ایران چندان اعتبار ندارد، اما مقایسه نمودار شاخص کل بورس و نمودار نرخ سود اوراق بدهی گویای آن است که هرگاه نرخ بازده اوراق بدون ریسک افزایش مییابد، شاخص بورس با نزول مواجه میشود، چون با افزایش ریسک سرمایهگذاری در بازار سهام، صاحبان نقدینگی ترجیح میدهند به سمت بازار اوراق بدهی که ریسک کمتری دارد، حرکت و پولشان را در آنجا پارک کنند.

از آنجا که سررسید اوراق خزانه با عبارت مدت سررسید اوراق عنوان میشود، ارتباط بین بازده و سررسید با عنوان منحنی بازده یا ساختار زمانی نرخ بهره شناخته میشود. ساختار زمانی نرخ بهره نشاندهنده انتظار بازار از نرخ سود در دورههای آتی است. بررسی این منحنی بر اساس آخرین آمار معاملات در فرابورس ایران نشان میدهد که نرخ بازده مورد نظر برای سررسیدهای تا سقف سهماهه در محدوده ۲۲ درصد است و هرچه مدت سررسید بیشتر میشود، انتظار از سودآوری بالاتر رفته و در مجموع شیبی صعودی به منحنی بازده اوراق خزانه داده است؛ بهطوری که برای سررسیدهای دوساله و بیشتر نرخ سود مورد انتظار ۲۵ درصد رقم خورده است. طبیعی است که ریسک بالاتر اوراق برای دورههای طولانیتر سرمایهگذاران را به خرید در قیمتهای پایینتر ترغیب کند و در نتیجه نرخهای سود در افقهای طولانیتر زمانی بالاتر قرار میگیرد. از طرف دیگر، ضرورت رقابتپذیری اوراق بلندمدت در مقایسه با دیگر فرصتهای سرمایهگذاری اقتضا میکند که شیب منحنی داشته باشد.

البته شیب این منحنی پیوستگی خود را در افق زمانی کمتر از یکسال از دست داده است که به نظر میرسد ناشی از دامنه تاثیرگذاری بازیگران بزرگ در معاملات برخی سررسیدهاست. معمولا شخصیتهای حقوقی نظیر بانکها یا شرکتهای سرمایهگذاری هستند که در این بازار اقدام به خرید اوراق خزانه میکنند. البته با نفوذ بیشتر بازار بدهی در بین مردم و مقبولیت اوراق در بین عموم سرمایهگذاران تاثیر فعالان بزرگ بر نرخها رفتهرفته در حال کمشدن است و شواهد حاکی از بلوغ بیشتر بازار بدهی با افزایش تعداد بازیگران است. هرچند اندازه کوچک این بازار با معیارهای جهانی فاصله دارد، اما گسترش تدریجی آن میتواند ضمن تامین بستری برای اجرای سیاستهای پولی-عملیات بازار باز- انعطاف نرخ سود برای تامین مالی فراهم کند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه