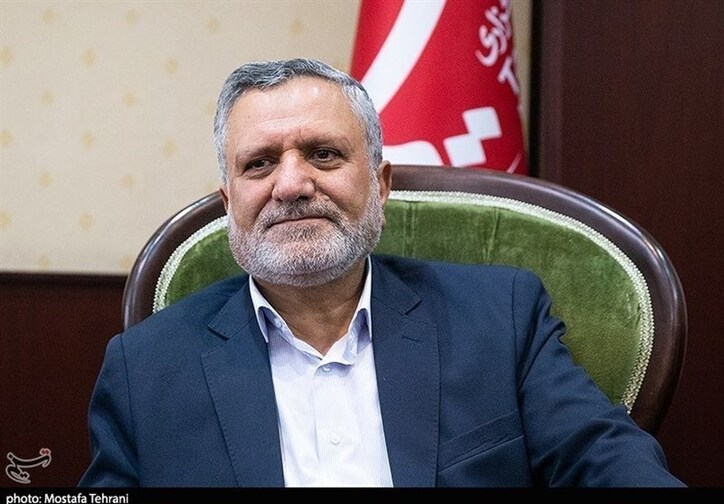

مقاله مدیر عامل بانک توسعه تعاون در همایش بانکداری اسلامی ارائه شد

به گزارش میمتالز، محمد شیخ حسینی، مدیر عامل بانک توسعه تعاون طی ارائه مقاله فوق در سالن همایشهای جدید بانک مرکزی اظهار داشت: سود دهی در بانکها بسیار اهمیت دارد و مدل سود و زیان در بانکداری اسلامی در واقع مشارکت در سود و زیان یا PLS است.

وی افزود: این مدل، تعادلی میان حقوق و وظایف بانک و مشتری ایجاد میکند و با تاکید بر اصول اخلاقی و عدالت در تقسیم سود و زیان به حفظ ارزشهای شرعی و اخلاقی در بانک، تقویت اعتماد عمومی و به بهبود ارتباط بانکها و مشتریان کمک میکند.

شیخ حسینی خاطر نشان کرد: وجوه نقد مهمترین دارایی اقتصادی بانک است و اهمیت جریان نقد در بانکداری اسلامی از بانکداری متعارف بیشتر است، زیرا جریان نقد در بانکداری اسلامی نه تنها منبع اصلی تامین مالی و حمایت از کسب و کارهای حلال و تحقق اهداف اقتصادی است بلکه به عنوان وسیلهای برای کنترل تورم و رشد افسار گسیخته نقدینگی، رشد اقتصادی، جلوگیری از بحرانهای مالی، پایداری اقتصادی و توزیع عادلانه منافع بین بانک و مشتریان استفاده میشود.

مدیر عامل بانک توسعه تعاون یادآور شد: بحران مالی ۲۰۰۸ به علت بحران نقدینگی و خشک شدن گردش جریان نقد در بانکهای بزرگ غرب اتفاق افتاد و بانکهای اسلامی به دلیل ویژگیهایی که اشاره شد در برابر این بحران مقاوم بودند.

وی توضیح داد: البته بانکهای اسلامی هم مانند بانکهای متعارف با ریسک نقدینگی مواجه هستند و اسلامی بودن آنها سبب نمیشود که در عمل با این مخاطره مواجه نشوند، اتفاقا به علت اینکه بانکهای اسلامی مانند بانکهای متعارف مجاز نیستند از ابزارهای اوراق مبتنی بر بهره تامین منابع نمایند، از این رو بانکهای اسلامی باید نقدینگی بیشتری برای پوشش تقاضای مشتریان نگه دارند.

شیخ حسینی گفت: ناترازی در بانکها از عدم تعادل بین داراییها و بدهیها ناشی میشود و اگر ریسک نقدینگی به درستی مدیریت نشود، منجر به بحران نقدینگی و در نهایت افزایش هزینههای تامین منابع و ایجاد شکاف بین درآمدها و هزینهها و سپس ایجاد زیان انباشته در بانکها خواهد شد.

این صاحب نظر بانکی گفت: مهمترین تفاوت ترازنامه بانکها اعم از متعارف و اسلامی این است که در سمت چپ ترازنامه بانکهای عمدتا سپردههاوجوددارد که ماهیت کوتاه مدت داشته و عندالمطالبه هستند و در سمت راست عمدتا تسهیلات وجود دارد که ماهیت بلند مدت دارد و دارایی است که عملا در دست مشتریان بانک قرار دارد و باعث عدم تطبیق سررسید داراییها و بدهیها شده است، لذا این ویژگی بانکها را با ریسکهای مختلفی از جمله ریسک اعتباری، ریسک نقدینگی و ریسک بازار مواجه میسازد.

مدیر عامل بانک توسعه تعاون گفت: پیشبینی سود و زیان در بانکداری اسلامی میتواند با استفاده از مدلهای سری زمانی انجام شود. در حال حاضر برای تحلیل مالی اغلب از شاخصها و نسبتهای مالی استفاده میشود که مبتنی بر رویدادها و دادههایی است که قبلا اتفاق افتاده، اما مدل سری زمانی الگوها و روندهای زمانی فعلی را شناسایی و برای آینده مدل پیشبینی میکند، علاوه بر آن میتوان عوامل موثر بر ایجاد تغییرات و نوسانات در نمودار رشد شاخصهای را شناسایی و قبل از وقوع آنها را کنترل و مدیریت نمود.

وی توضیح داد: چهار عامل اصلی، درآمدها مشاع و غیر مشاع و هزینههای عملیاتی و غیر عملیاتی تعیین کننده سود و زیان در بانکداری اسلامی هستند.

شیخ حسینی تصریح نمود: این مقاله روشی به منظور پیش بینی سود و زیان در یک بانک با رویکرد اسلامی و با استفاده از سریهای زمانی به کمک اقلام کلان درآمدهای مشاع، غیر مشاع، هزینههای عملیاتی و غیر عملیاتی طی دوره یکسال مالی را ترسیم و دوره بعدی را پیش بینی نمود. مدل استفاده شده در این پژوهش sarima است که مدلی قابل اطمینان و قابل اتکا میباشد.

شیخ حسینی خاطر نشان کرد: نتایج حاصل از پژوهشهای علمی نشان میدهد که افزایش در آمدهای غیر مشاع و تعادل آن با درآمدهای مشاع باعث افزایش سوددهی بانکها میشود.

این مقام بانکی گفت: بانکداری اسلامی، با توجه به مبانی اصولی و شرعی خود، نگرشی متفاوت نسبت به مدیریت سود در مقایسه با بانکداری سنتی دارد. در بانکداری اسلامی، مدیریت سود به دو شاخه اصلی تقسیم میشود، سود متعارف که به عنوان پاداش ناشی از ریسک و سرمایهگذاری محسوب میشود. این نوع سود از نظر شرعی مجاز است و بانکها میتوانند از آن برای جبران هزینهها، سود سپردهدهندگان و سایر موارد معقول دیگر استفاده کنند. سود عادلانه نیز نوع سود مبتنی برارزشافزوده و نوع خدمات ارائه شده توسط بانک به مشتریان است.

شیخ حسینی ادامه داد: مدیریت سود در بانکداری اسلامی به منظور تطابق با اصول شرعی، مسوولیتها و تعهدات اجتماعی برای بانک متفاوت است. برخی اصول کلیدی مدیریت سود در بانکداری اسلامی شامل انصاف و عدالت، عدم ایجاد ربا و رعایت اصول اخلاقی هستند و بانکداری اسلامی با تاکید بر اصول شرعی، اهمیت زیادی به مدیریت سود میدهد تا با حفظ ارزشهای اجتماعی و اخلاقی، سودآوری پایداری را انجام دهد و به رشد و پیشرفت اقتصادی جامعه کمک کند.

شیخ حسینی توضیح داد: برای مقابله با ناترازی بانکی، بانکها میبایست در مسیر پیش بینی سود و زیان و خارج شدن از مسیر زیاندهی و قرارگرفتن در مسیرسوددهی، از طریق پیش بینی مدون و هماهنگ اقلام کلان ترازنامهای برنامه ریزیهای لازم را صورت دهند.

وی گفت: این مدل ارزیابی و برنامه ریزی میتواند به حفظ ارزش پول و جلوگیری از ناترازی بانکی کمک کند. همچنین میتوانند از نرخ سود متغیر استفاده میکنند، به این معنا که نرخ سود به محدودهای از شاخصها از جمله نرخ تورم مرتبط میشود، بانکها میتوانند مشتریان خود را در مورد نرخ سود، نرخ تورم و تأثیر آنها بر ارزش پول آگاه کنند. این اطلاعرسانی میتواند به افزایش شفافیت و مطالعه مشتریان درباره وضعیت مالی کمک کند.

وی گفت: بانک مرکزی میتواند با اتخاذ سیاستهای پولی مناسب به کنترل نرخ تورم و ناترازی بانکی کمک کند. بانکها نیز میتوانند با مدیریت بهتر ریسک و ساختار متنوعی از محصولات مالی، از جمله سپردهها و وامها، به تعادل بیشتری بین نرخ تورم و نرخ سود دست پیدا کنند.

گفتنی است در افتتاحیه همایش احسان خاندوزی وزیر امور اقتصادی و دارایی، محمد رضا فرزین رییس کل بانک مرکزی جمهوری اسلامی ایران، آیت الله مصباحی مقدم رییس شورای فقهی بانک مرکزی و فرشاد حیدری رییس موسسه عالی آموزش بانکداری ایراد سخنرانی نمودند. همچنین مقالات علمی و تخصصی نیز از سوی مدیران ارشد نظام بانکی و اساتید و خبرگان پولی ومالی ارائه گردید.

منبع: بورس نیوز

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه