مواجهه بازارهای مالی با واقعیت جدید

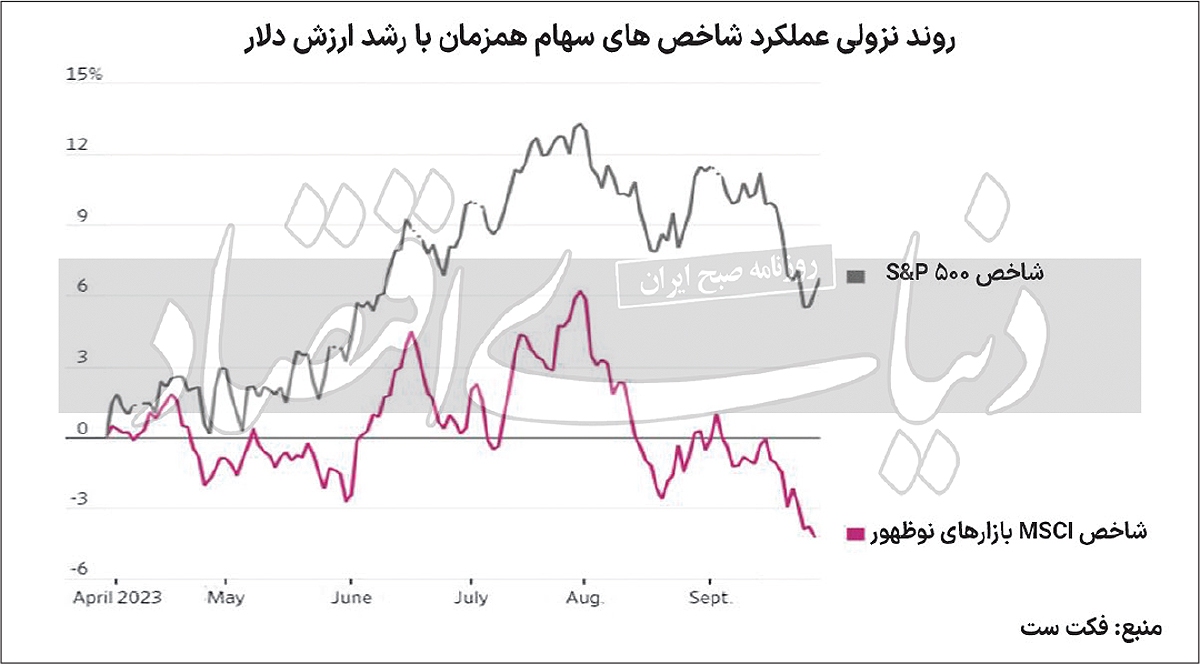

به گزارش میمتالز، از دو هفته قبل که مقامات فدرال رزرو اشاره کردند که ممکن است نرخهای بهره، حتی سال آینده نیز در سطوح کنونی باقی بمانند، بازارهای سهام نزولی و بازده اوراق بدهی دولتی شاخص دلار صعودی شدهاند. هرچند با ورود به سهماه چهارم، شاخص سهام S&P ۵۰۰ کماکان نسبت به آغاز سال جاری ۱۲ درصد رشد کرده است، اما آن اشتیاقی که در نیمه اول سال در بازارهای مالی مشاهده میشد، دیگر وجود ندارد. یک کارشناس شرکت مدیریت ثروت اسپیرینت، به والاستریت ژورنال میگوید: «ذهنیت متفاوتی بر بازار حاکم شده است. سرمایهگذاران احتمال این شرایط را میدادند، اما ترجیح میدادند آن را نادیده بگیرند.» سرمایهگذاران این هفته به دادههای اقتصادی آمریکا همچون آمار تولید و وضعیت بازار کار، چشم دارند تا شرایط اقتصادی و مسیر بازارها را ارزیابی کنند. رویه جاری در تنظیم نرخ بهره، مدیران دارایی را برآن داشته است که دستورکار خود برای سرمایهگذاری را با شرایط موجود تطبیق دهند. اوراق قرضه در سال ۲۰۲۲، وضعیت اسفباری را تجربه کردند. آنها که به بهبود شرایط بازار بدهی در سال ۲۰۲۳ اعتقاد داشتند، تاکنون دراشتباه بودهاند.

بازده اوراق دولتی که درمسیر معکوس قیمت اوراق حرکت میکند، بار دیگر از ماه ژوئیه صعودی شده است. در این ماه موجی از دادههای اقتصادی بهتر از انتظار، سرمایهگذاران را قانع کرد که فدرالرزرو برای آرام کردن اقتصاد، نرخهای بهره را بالا نگه خواهد داشت. سپس در ماه اوت، دولت آمریکا اعلام کرد که در ماههای آینده بیشتر از انتظار سرمایهگذاران، اوراق خزانه خواهد فروخت. این امر باعث تداوم ریزش قیمت اوراق شده و معاملهگران را وادار کرد که رویکرد خود به بازار را مورد ارزیابی مجدد قرار دهند.

انتظارات برای نرخهای بهره بالاتر، باعث افت قیمت اوراق میشود؛ زیرا سرمایهگذاران نگرانند اوراقی که در آینده منتشر خواهند شد، بتوانند کوپنهایی با مبلغ بیشتر از اوراق فعلی به خریداران عرضه کنند. این موضوع بازده اوراق فعلی را افزایش میدهد، با توجه به اینکه بازده سالانه اوراق براساس فاصله قیمت کنونی با ارزش اسمی آنها در سررسید، محاسبه میشود. بازده اوراق ۱۰ ساله خزانه آمریکا اخیرا برای مدتی کوتاه از ۶/ ۴ درصد عبور کرد که بالاترین سطح از سال ۲۰۰۷ بود. سهام هفت شرکت بزرگ تکنولوژی سال را با چنان قدرتی شروع کردند که لقب «هفت دلاور» را بهدست آوردند. در مقطعی در بهار گذشته، تقریبا تمام رشد بازار به اپل، مایکروسافت، آلفابت، آمازون، انویدیا، تسلا و متا مربوط میشد.

بدبینی سرمایهگذاران بورسی

با توجه به بدبین شدن سرمایهگذاران به ارزش بازار بالای پیشگامان بورس آمریکا، معاملات سهام دچار تزلزل شده است. سهام شرکت انویدیا در ماه سپتامبر ۱۲ درصد افت کرد. سهام اپل و آمازون هم به ترتیب ۹/ ۸ درصد و ۹/ ۷ درصد ریزش کردند و تنها متا بود که مقداری رشد را تجربه کرد. هنگامی که نرخ بهره پایین است یا انتظار برای کاهش آن وجود دارد، معاملهگران آمادگی دارند سهام شرکتها را با نسبت قیمت به درآمد بالاتری خریداری کنند تا در رشد سود آتی این شرکتها سهیم باشند.

اما وقتی که سرمایهگذاران با یک دوره نرخهای بهره بالا روبهرو میشوند، محاسبات متفاوت خواهد بود. آنها وقتی میتوانند با سرمایهگذاری در صندوقهای بازار پول یا حسابهای پسانداز پربازده، سود ثابت ۵ درصد دریافت کنند، برای خرید داراییهای ریسکی مانند سهام شرکتهای فناوری، انگیزه کمتری دارند. پس از روند صعودی سال جاری، سهام برخی از شرکتها با نگاه به روند تاریخی قیمت ها، گران به نظر میرسد. اپل تقریبا با قیمتی معادل ۲۶ برابر درآمد انتظاری خود در ۱۲ ماه آینده درحال معامله است و این نسبت برای مایکروسافت به عدد ۲۷ رسیده است. درحالیکه میانگین نسبت قیمت به درآمد این دو سهم در ۱۰ سال گذشته به ترتیب حدود ۱۸ و ۲۳ بوده است. کارا مورفی، مدیر ارشد سرمایهگذاری شرکت مدیریت دارایی کسترا میگوید: «وقتی به عملکرد فوقالعاده هفت شرکت بزرگ تکنولوژی در نیمه اول سال جاری توجه کنید، از نظر محاسبات ریاضی بسیار بعید است که این اتفاق تکرار شود و حتی اگر این نامها افت چندانی هم تجربه نکنند، بازهم انتظار میرود که تغییری در ترکیب پیشگامان بازار مشاهده شود.»

نکته قابل توجه دیگر این است که درآمد مستمر حاصل از تقسیم سود سهام دیگر جذابیت سابق را ندارد. براساس اطلاعات شرکت دادهها و نرمافزارهای مالی فکتست، سود سهام نقدی تنها ۳۰ شرکت فهرستشده در شاخص سهام S&P ۵۰۰ از بازده اوراق خزانه ۶ ماهه بیشتر بوده است. این اتفاق تغییر مهمی نسبت به اغلب ایام دهه گذشته محسوب میشود که نرخهای بهره نزدیک به صفر بود و صدها سهم موجود در این شاخص، بازده حاصل از سود سهام بالاتری داشتند.

زمانی که بازده اوراق بدون ریسک دولتی رو به افزایش است، سرمایهگذاران منطق زیادی در نگهداری سهمهای که سودنقدی پرداخت میکنند، نمیبینند. سهام شرکتهای با ارزش بازار کم در سال جاری یکی از بزرگترین عقبماندگان بازار بودهاند و سرمایهگذاران انتظار ندارند که این روند به زودی تغییر کند. سرمایهگذاران این نگرانی را دارند که اگر نرخهای بهره برای مدت طولانیتری بالا بماند، این شرایط باعث ایجاد رکود در آمریکا شود. این مساله میتواند قیمت سهام شرکتهای کوچک را که مستعد سفتهبازی هستند، پایین بکشد؛ زیرا چنین شرکتهایی به شرایط سلامت اقتصادی حساسیت بیشتری دارند. این شرکتها همچنین بیشتر درآمد خود را از فروش داخلی بهدست میآورند و ترازنامه ضعیفتری در مقایسه با شرکتهای بزرگ چندملیتی دارند.

به پشتوانه افزایش بازده اوراق خزانه و دادههای قدرتمند اقتصادی، ارزش دلار آمریکا نسبت به میانه ماه ژوئیه، ۵ درصد رشد کرده است. این وضعیت بهویژه برای بازارهای نوظهور دردناک است؛ چراکه خریداری کالاهای دلاری و تسویه بدهیهای دلاری را برای این کشورها گرانتر میکند. نرخهای بهره در بسیاری از کشورهای درحال توسعه نیز با جهش مواجه شدهاند و این امر سیستم مالی جهانی را تحت فشار قرار داده است. صعود قیمت نفت، نرخهای بهره بالاتر و ارزش فزاینده دلار، رشد اقتصادی در جهان را تهدید کرده و نگرانیهایی درباره شرایط شکننده مالی بهوجود آورده است.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه