زمینگیری سنگآهنیها مقابل دولت

به گزارش میمتالز، همانطور که در صنعت فولاد نیز، نبود چشم انداز مثبت موجب شده است تا رشد بهخصوصی در قیمت سهام دیده نشود. به نظر میرسد یکی دیگر از دلایل بی توجهی به این صنعت، دادههای ضعیف اقتصاد چین است که تقاضای کل محصولات در این صنعت را کاهش داده است. با وجود این، سنگآهنیها بهواسطه رشد قیمتها در بورسکالا، تحتتاثیر جهش نرخ دلار در زمستان گذشته، درآمد خوبی را نسبت به نیمه اول سال قبل، به ثبت رسانده اند. صنعت سنگآهن در نیمه اول سالجاری، ۸۳هزار میلیارد تومان درآمد عملیاتی به ثبت رسانده است که نسبت به نیمه اول سال گذشته رشد ۵۰درصدی را نشان میدهد. همچنین سود خالص این صنعت در بهار و تابستان ۲۳هزار میلیارد تومان بوده که نسبت به مدت مشابه سال گذشته تنها ۱۴درصد رشد کرده است. این امر نشان میدهد که حاشیه سود صنعت بهواسطه تورم بالا در بهای تمام شده کاهش چشمگیری یافته است. یکی از دلایل این امر، میتواند مباحث مربوط به حقوق دولتی، بهره مالکانه معادن و ریسکهای داخلی باشد که بر این صنعت وارد آمده است.

رکوردزنی درآمد سنگآهنیها

درآمد سنگآهنیها به دلیل رشد نرخ دلار، نسبت به تابستان و بهار گذشته، رشد خوبی را تجربه کرده است. با توجه به آنکه درآمد در نیمه اول سالجاری نسبت به نیمه اول سال گذشته، بیش از تورم رشد کرده است، میتوان از منظر درآمدی امتیاز خوبی به این صنعت داد. «کگل» با رشد درآمدی ۶۳ درصدی، «کگهر» با رشد درآمدی ۵۰ درصدی و «کنور» با رشد درآمدی ۲۰۶ درصدی رکورد درآمدی خوبی را ثبت کردهاند. بهجز «کچاد»، سایر نمادهای این صنعت بهبود درآمدی قابل قبولی را تجربه کردهاند.

یکی از دلایل رشد درآمد بسیار خوب «کنور»، رشد مقدار تولید گندله سنگآهن است. با توجه به چشمانداز رو به رشد تولید آهن اسفنجی در کشور، به نظر میرسد تقاضا برای خرید گندله در آینده افزایش یابد؛ بنابراین به نظر میرسد واحدهای تولیدکننده گندله مجبور خواهند بود تا تولیدات خود را افزایش دهند. همین امر میتواند موجب رشد قیمت گندله و تعدیل ضریب نرخ گندله به شمش فولاد شود. مقایسه درآمد تابستان نسبت به بهار نیز این سیگنال را مخابره میکند که درآمد «کگهر» و «کنور» رشد خوبی را تجربه کرده است. بررسیها از تولید گندله چهارشرکت بورسی فعال در صنعت سنگآهن نشان میدهد که شرکت صنعتی و معدنی گلگهر، طی ششماه سال قبل، تولید گندله خود را در محدوده ۵ میلیون تومان تثبیت کرده بود. این در حالی است که طی ششماهه امسال، میزان تولید این ماده معدنی، به ۵ میلیون و ۸۰۰ هزار تن رسیده است. سنگآهن گهر زمین، طی ۹ ماه منتهی به شهریور ۱۴۰۱، ۲ میلیون و ۲۰۰ هزار تن گندله را به تولید رسانده و در ۹ ماهه ۱۴۰۲، میزان تولید این محصول به ۳ میلیون و ۶۰۰ هزار تن افزایش یافته است. همچنین تولید گندله در صبانور ۵۰ درصد افزایش یافته است. با توجه به احتمال تقاضای این محصول از زنجیره فولاد در سالهای آتی به نظر میرسد اگر دخالتها کاهش یابد، این صنعت میتواند سودآوری بالایی را برای سهامداران رقم بزند.

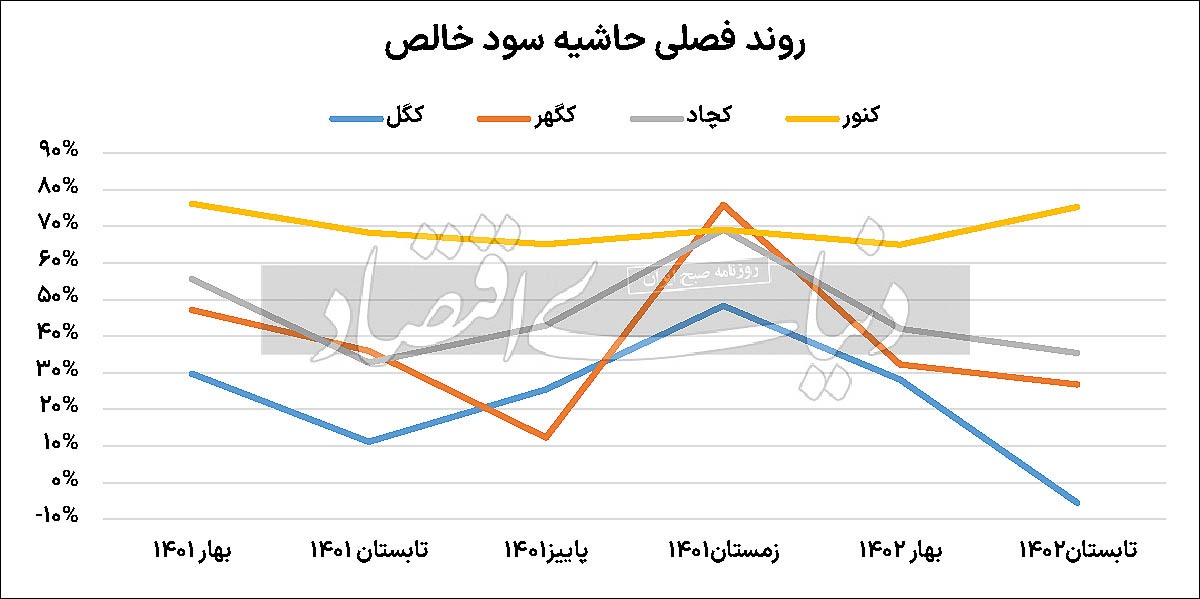

تسلیم سود در برابر سیاستگذار

از ابتدای سال، دولت، حقوق معادن و بهره مالکانه را مطرح کرد. نرخهای بالای بهره مالکانه معادن سبب شده است تا سنگآهنیها هزینه سنگینی را متحمل شوند و رشد سود قابلتوجهی را تجربه نکنند. سود خالص این صنعت نتوانسته است از درآمدها سبقت بگیرد. رشد شدید بهای تمام شده موجب افت حاشیه سود در این صنعت شده؛ به طوری که تنها «کنور» رشد سودآوری قابلتوجهی را تجربه کرده است. همچنان ریسک دخالتهای دولت در کاهش سودآوری این صنعت بسیار بالاست و حتی به دلیل بهره برداری این شرکتها از معادن، خطر افزایش مداخلات دولت در صنعت سنگ آهن بسیار بالاتر از فولادی هاست؛ بنابراین در بلندمدت نیز حاشیه سود این صنعت با افت قابلتوجهی همراه شده است. به نظر میرسد، در صورتی که سیاستهای دولت در خصوص معادن تغییر نکند، احتمالا در ادامه سال نیز تغییری در حاشیه سودها مشاهده نخواهد شد. تنها تغییرات نرخ دلار است که میتواند به این صنعت جانی دوباره ببخشد.

تیر سنگآهنیها به سنگ خورد؟

با وجود آنکه در ابتدای سال پیشبینی میشد سودآوری صنایع دلاری افزایش یابد، بهتدریج ثبات نرخ دلار در کنار افزایش دخالتهای دولتی در ساختار بهای تمام شده این صنایع تغییرات بهخصوصی ایجاد کرد؛ به طوری که حاشیه سود این صنعت طی سالهای اخیر نوسانات رو به افولی داشته است. به نظر میرسد با توجه به عملکرد شرکتهای سنگآهنی در سالجاری، این صنعت موفق به ثبت سودهای بالا در صورتهای مالی سالانه خود نخواهد شد. مفروضات اصلی تحلیل سودآوری شرکتهای سنگآهنی تا پایان سال، نرخ دلار و قیمت شمش فولاد خوزستان خواهد بود. از آنجا که قیمت کنسانتره و گندله سنگآهن در بورسکالا براساس ضریبی از نرخ شمش فولاد خوزستان تعیین میشود، بنابراین با اندکی تغییر، نرخ شمش فولاد حدود ۲۰ میلیون تومان خواهد بود. نرخ دلار نیز در ادامه سال حدود ۴۰ هزار تومان در نظر گرفته شده است. «کگل» با وجود آنکه در بهار سود ۱۴ تومانی را به ازای هر سهم ساخت، در تابستان زیان ۲ تومانی هر سهم، امیدها را بهشدت کاهش داده است. با وجود این انتظار میرود، ثبت سودهای بالا به ازای هر سهم طی دو فصل پایانی، سود هر سهم این شرکت را در پایان سال مالی، به ۶۲ تومان برساند. این امر در گرو ثبات شرایط فعلی است. در این صورت انتظار میرود، سود «کگل» نسبت به سال گذشته رشد ۵ درصدی را به ثبت برساند. این در حالی است که درآمد شرکت بیش از این افزایش خواهد یافت؛ بنابراین چشم انداز حاشیه سود همچنان منفی است. اما «کگهر» وضعیت باثبات تری را تجربه میکند. این شرکت که سال مالی آن در پاییز به پایان میرسد، طی سهفصل گذشته به طور میانگین ۱۵۰ تومان سود ساخته است. انتظار میرود سودهای باثبات این شرکت طی فصل پیش رو نیز ادامه یابد؛ بنابراین کارشناسان سود ۵۶۰ تومانی به ازای هر سهم را برای آن پیشبینی میکنند که نسبت به سال مالی گذشته رشد ۲۰ درصدی را نشان میدهد. نسبت قیمت به سود پیشرو این شرکت نیز ۷.۲۳ است که نزدیک بودن سال مالی این شرکت نکته قابلتوجهی است. افت سودآوری بهار نسبت به بهار گذشته کار دست چادرملو داد. این شرکت رشد سودآوری خوبی را در تابستان سالجاری نسبت به تابستان گذشته به ثبت رسانده است.

با وجود این انتظار میرود، طی فصول پیش رو نیز رشد موتور سودآوری این شرکت روشن شود تا اندکی از کاستیها را جبران کند. با این حال، به نظر نمیرسد این شرکت بیش از ۱۰۰ تومان سود را برای هر سهم به ارمغان آورد. در این صورت سودآوری این صنعت طی سالجاری نسبت به سال قبل با افت همراه خواهد بود.

با این حال نسبت قیمت به سود پایین این شرکت نشان از ارزندگی آن دارد. اما نبود استقبال از این صنعت،تر و خشک را سوزانده و بازدهی نمادها بسیار پایینتر از بازار است.

صبانور که ارزش بازار پایین تری نسبت به سه نماد دیگر دارد، عملکرد مالی بهتری را به ثبت رسانده است. روند سودآوری فصل به فصل این شرکت نشان میدهد که روند صعودی و پایدار در سود و زیان این شرکت یک امتیاز ویژه دارد. به نظر میرسد با مفروضات فعلی سود هر سهم این نماد بورسی، طی فصول آتی به طور محافظهکارانه ۴۰ تومان باشد. در این صورت سود هر سهم در پایان سال مالی ۱۴۰۲، حدود ۲۲۷ تومان خواهد بود که نسبت به سال گذشته رشد ۵۵ درصدی خواهد داشت. نسبت قیمت به سود آینده نگر در این سهم، ۶.۹۶ واحد خواهد بود که نسبت به دو نماد دیگر این نسبت در صبانور پایینتر است.

شرکتهای سنگآهنی، عمدتا جزو نمادهای بزرگ و با ارزش بازار بسیار بالا هستند. از اینرو، حساسیت دولتها نسبت به قانونگذاری در این صنعت بسیار بالاست و ممکن است به این صنعت آسیبهای جدی تری بزند. روند سودآوری و رشد سود هر سهم در سال مالی جاری نیز حکایت از آن دارد که حال این صنعت خوب نیست و ناخوشی نمادهای این صنعت در قیمت آنها نیز بهوضوح دیده شده است. به احتمال بسیار زیاد تا زمانی که تغییرات اساسی در متغیرهای کلان اقتصادی به وقوع نپیوندد و نگاه دولت نسبت به این صنعت تغییر نکند، روند سودآوری به همین شکل دنبال خواهد شد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه