حباب صندوقهای طلا کوچک شد

به گزارش میمتالز، دلار در بازار آزاد کانال قیمتی ۶۰هزار تومان را از دست داد و در حالی که هر برگ اسکناس آمریکایی تا میانه روز سه شنبه ۲۵ اردیبهشتماه در کانال قیمتی ۵۹هزار تومان معامله میشد، برخی فعالان بازار به عقبگرد نرخ دلار به کانال ۵۸هزار تومان در کوتاهمدت امیدوار شوند. این عقب نشینی در بهای ارز در بازار آزاد به افت بهای داراییهای طلایی در بازارهای فیزیکی و بورسی انجامید و باعث شد حباب صندوقهای طلا کوچک و در بعضی موارد منفی شود.

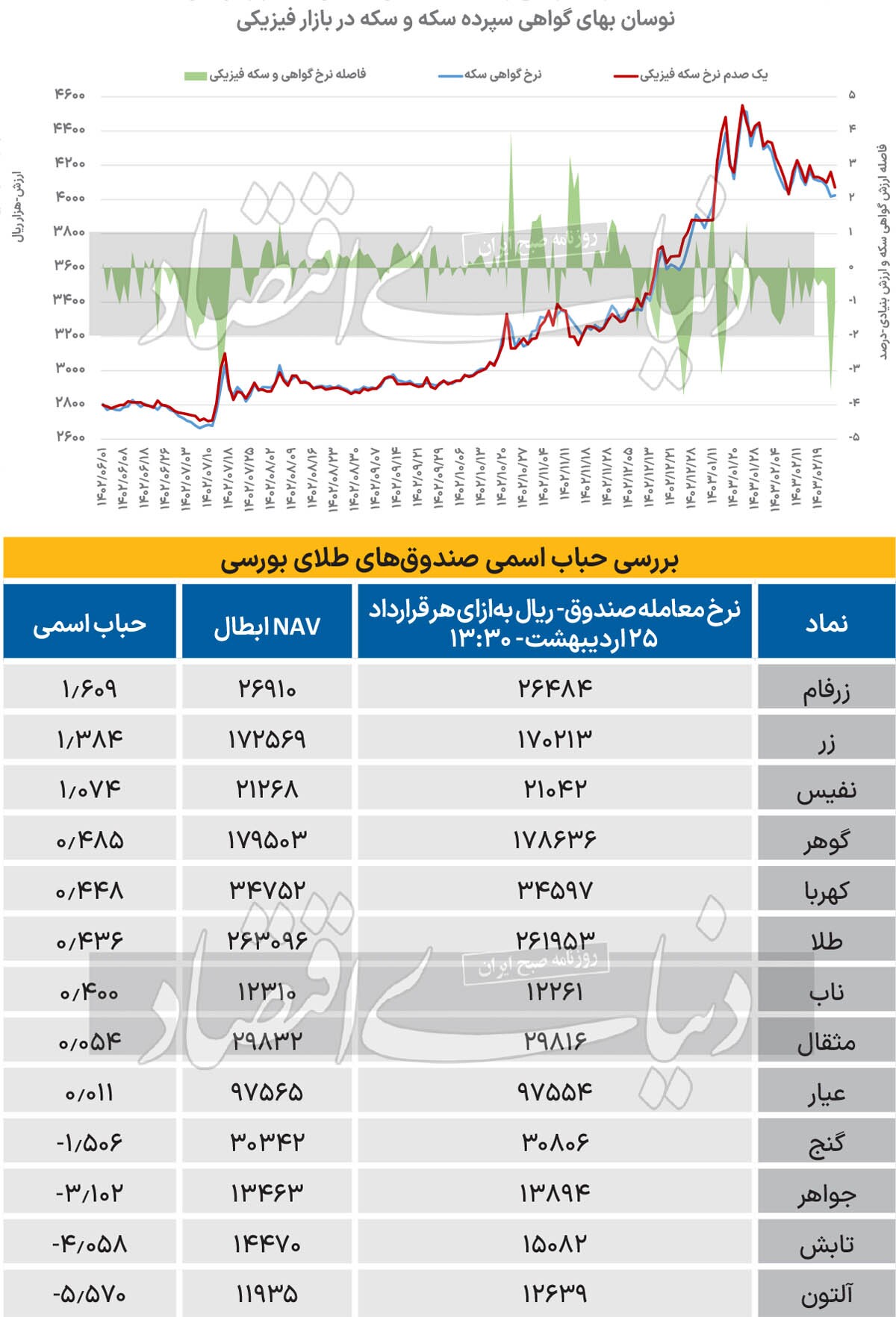

در حال حاضر بالغ بر ۱۳ صندوق طلا در بازار مالی بورس کالای ایران مورد معامله قرار میگیرد که دارایی پایه این صندوقها را بسته به اساسنامه، عمدتا سکه و شمش طلا تشکیل داده و بخشی از دارایی آنها نیز به انواع اوراق و سایر داراییها اختصاص یافته است. در اواسط ساعات کاری روز گذشته بیشترین حباب بر روی صندوق زرفام شکل گرفت و هر واحد از این صندوق با نرخی برابر ۱.۶درصد بالاتر از ارزش بنیادی آن، یعنی نرخ ابطال به فروش رفت. این در حالی بود که در این روز صندوقهای گنج، جواهر، تابش و آلتون با نرخی کمتر از نرخ ابطال، یعنی ارزش بنیادی به فروش رفتند. به این ترتیب حباب این ۴ صندوق منفی شد.

سکه بورسی؛ پیشران عقبگرد قیمتی

گواهیهای سکه در بازار مالی بورس کالای ایران در کف کانال قیمتی ۴۰۰هزار تومان معادل سکه ۴۰ میلیون تومانی نوسان قیمتی محدود، اما افزایشی را به ثبت رساندند. گواهی سکه رفاه به عنوان یکی از پرمعاملهترین قراردادهای گواهی سکه در بازار مالی بورسکالا در اواسط ساعات کاری روز گذشته و در زمان تنظیم این گزارش با نرخ ۴۰۱هزار و ۱۳۱ تومان معادل سکه بورسی ۴۰ میلیون و ۱۱۳هزار تومان معامله شد. این در حالی بود که در همین زمان سکه در بازار فیزیکی با نرخ ۴۰ میلیون و ۷۰۶هزار تومان دادوستد میشد. به این ترتیب فاصله قیمت میان سکه بورسی و سکه در بازار مالی بورسکالا در این زمان به حدود یکدرصد رسید و سکه بورسی ۱.۱۵درصد ارزانتر از سکه فیزیکی به فروش رفت.

به شکل بنیادی ارزش هر گواهی سکه در بازار مالی بورس کالای ایران برابر یکصدم نرخ فروش سکه در بازار فیزیکی است؛ اما روند عرضه و تقاضا در بازار مالی بورسکالا و پیشبینی فعالان بورسی از آینده بهای طلا باعث میشود تا سکه بورسی با نرخی کمتر یا بیشتر از ارزش بنیادی به فروش برود. روز گذشته سکه بورسی ۱.۱۵درصد ارزانتر از سکه در بازار فیزیکی شد که این موضوع بیانگر ذهنیت کاهش بیشتر نرخ در میانمدت، از سوی معامله گران بازار مالی بورسکالاست.

روز گذشته سکه در بازار فیزیکی با حباب ۱۸.۹ درصدی معامله شد؛ در شرایطی که نرخ ارز در بازار آزاد برابر ۵۹هزار و ۴۰۰ تومان بود. معامله گران سکه تمامبهار، این دارایی را بر مبنای نرخ دلار ۷۰هزار و ۶۰۰ تومان خرید و فروش کردند. این در حالی بود که سکه بورسی در همین زمان برمبنای نرخ ارز ۶۹هزار و ۵۵۰ تومانی معامله شد.

سیگنال طلای جهانی بر بازار داخل محدود شد

طلا در بازار جهانی چشم انتظار انتشار دادههای تورمی ایالاتمتحده آمریکا برای ماه آوریل، نوسان نرخی نسبتا محدود را ثبت کرد. نوسان بهای طلا در بازار جهانی سیگنال بنیادی اثرگذار بر قیمت طلا و داراییهای مبتنی بر آن در بازار داخل است. در شرایطی که نوسان بهای طلا در بازار جهانی محدود شده، سیگنال ارزی، مهمترین پارامتر جهت دهنده به بازار داراییهای طلایی در بازارهای داخلی کشور است. در اواسط ساعات کاری روز گذشته هر اونس طلا در بازار جهانی با نرخ ۲هزار و ۳۴۳ دلار به ازای هر اونس معامله شد که این رقم نسبت به بهای بازگشایی حدود ۰.۲۶درصد بالاتر بود. معامله گران داراییهای طلایی، چشم انتظار انتشار دادههای تورمی آمریکا در روز چهارشنبه ۲۶ اردیبهشتماه هستند و این موضوع باعث شده تا زمان انتشار این داده تورمی آمریکا در خرید طلا تردید به خرج دهند.

نظرسنجی رویترز از تحلیلگران شاخص قیمت مصرفکننده را برابر ۳.۴درصد پیشبینی کرده است؛ این در حالی است که این شاخص برای ماه قبل برابر ۳.۵درصد بود. با وجود این، فدرالرزرو تورم ۲ درصدی را برای ایالاتمتحده آمریکا هدف گذاری کرده و بنابراین میزان تورم با هدف گذاری فدرالرزرو فاصله جدی دارد. همچنین گزارش حقوق و دستمرد ایالاتمتحده آمریکا برای ماه آوریل ضعیفتر از حد انتظار منتشر شد. این موضوع احتمال کاهش قریب الوقوع نرخ بهره را مطرح کرد؛ هرچند داده تورمی آمریکا برای ماه مارس در این تصمیم اثرگذار خواهد بود. در حال حاضر فعالان بازار به دو کاهش نرخ بهره در سال ۲۰۲۴ امیدوارند و پیشبینی میشود که اولین کاهش نرخ بهره در ماه سپتامبر باشد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه