پیامدهای انتشار گواهی سپرده ۳۰ درصدی و افزایش نرخهای سود

به گزارش میمتالز، بانک مرکزی در تاریخ ۹ بهمن ۱۴۰۲، دستورالعمل انتشار اوراق گواهی سپرده خاص به مبلغ ۲۰۰ هزار میلیارد تومان با نرخ سود علیالحساب ۳۰ درصد سالانه (پرداخت سود ماهانه) را با هدف تأمین سرمایه در گردش واحدهای تولید به مدت یک هفته (از ۱۱ بهمن ۱۴۰۲ تا ۱۸ بهمن ۱۴۰۲) به شبکه بانکی ابلاغ کرد.

همچنین بانک مرکزی اعلام کرد در راستای تأمین مالی پروژههای پیشران و مولد با بازدهی بالا نیز مبلغ ۸۰ هزار میلیارد تومان مجوز صدور این گواهی به بانکهای منتخب داده شد.

اثر انتشار اوراق گواهی سپرده ۳۰ درصدی بر سیالیت نقدینگی

بانک مرکزی در حالی هدف از انتشار اوراق گواهی سپرده ۳۰ درصدی را تأمین سرمایه در گردش واحدهای تولید اعلام کرده است، که به نظر میرسد یکی از مهمترین اهداف این اقدام، کاهش سیالیت نقدینگی بوده است. انتشار اوراق گواهی سپرده ۳۰ درصدی در حالی انجام شد که سقف نرخ رسمی سود سپردهها ۲۲.۵ درصد و نرخ سود تسهیلات (عقود مبادلهای) ۲۳ درصد است؛ اما بررسی وضعیت ترکیب سپردهها و سیالیت نقدینگی در بهمن ۱۴۰۲ (ماه اجرای انتشار موقت اوراق گواهی سپرده ۳۰ درصدی) حاکی از آن است که انتشار این اوراق عملاً اثری در کاهش سیالیت نقدینگی نداشته است.

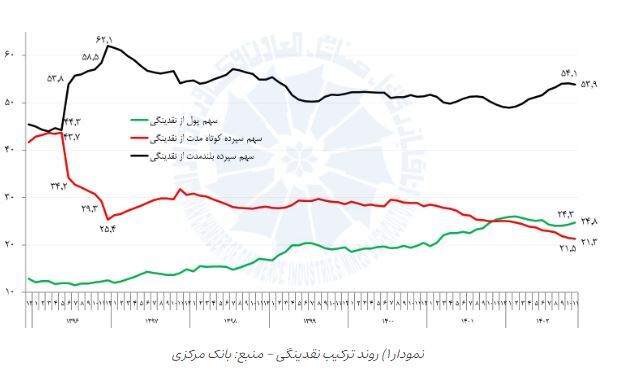

بر اساس آمار رسمی بانک مرکزی، سهم سپردههای با سررسید بلندمدت (۱ سال و بیشتر) از ۵۴.۱ درصد در دیماه ۱۴۰۲ به ۵۳.۹ درصد در بهمنماه ۱۴۰۲ کاهش یافته است. همچنین سهم سپردههای با سررسید کوتاهمدت (کمتر از ۱ سال) از ۲۱.۵ درصد در دیماه ۱۴۰۲ به ۲۱.۳ درصد در بهمنماه ۱۴۰۲ کاهش یافته است. این در حالی است که سهم پول (سپردههای جاری و اسکناس و مسکوک) از ۲۴.۳ درصد در دیماه ۱۴۰۲ به ۲۴.۸ درصد در بهمنماه ۱۴۰۲ افزایش یافته است (نمودار ۱).

مجموعه این تحولات در اجزای نقدینگی حاکی از آن است که اجرای سیاست انتشار اوراق گواهی سپرده ۳۰ درصدی در بهمنماه ۱۴۰۲ نهتنها در تأمین هدف کاهش سیالیت نقدینگی موفق نبوده است، بلکه در بهمنماه ۱۴۰۲ شاهد افزایش سیالیت نقدینگی بودهایم. معنای دیگر این تحولات در ترکیب نقدینگی این است که تمام منابع انتشار اوراق گواهی سپرده ۳۰ درصدی به مبلغ ۲۸۰ هزار میلیارد تومانی از محل تبدیل سپرده-های بلندمدت به اوراق گواهی سپرده ۳۰ درصدی تأمین شده است که این امر نیز به معنای افزایش هزینه تأمین مالی (جذب سپرده) در شبکه بانکی کشور بدون دستیابی به هدف کاهش سیالیت نقدینگی است که اثرات مخربی بر وضعیت حساب سود و زیان بانکها و ترازنامه بانکها در سال ۱۴۰۳ در بر خواهد داشت.

این در حالی است که بررسی آمارهای تاریخی حاکی از آن است که اجرای سیاست مشابه در شهریور و اسفند ۱۳۹۶ دارای اثرات غیرقابلانکاری بر سیالیت نقدینگی بوده است. درحالیکه در سال ۱۳۹۶ نرخ رسمی سود سپردهها ۱۵ درصد و نرخ سود تسهیلات (عقود مبادلهای) ۱۸ درصد بوده است، انتشار موقت اوراق گواهی سپرده ۲۰ درصدی در شهریور ۱۳۹۶ موجب افزایش سهم سپردههای بلندمدت به میزان ۹.۵ واحد درصد شده است. همچنین انتشار موقت اوراق گواهی سپرده ۲۰ درصدی در اسفند ۱۳۹۶ موجب افزایش سهم سپردههای بلندمدت به میزان ۳.۶ واحد درصد شده است. (نمودار ۱)

اثر انتشار اوراق گواهی سپرده ۳۰ درصدی بر نرخ سود: افزایش بیسابقه نرخهای سود

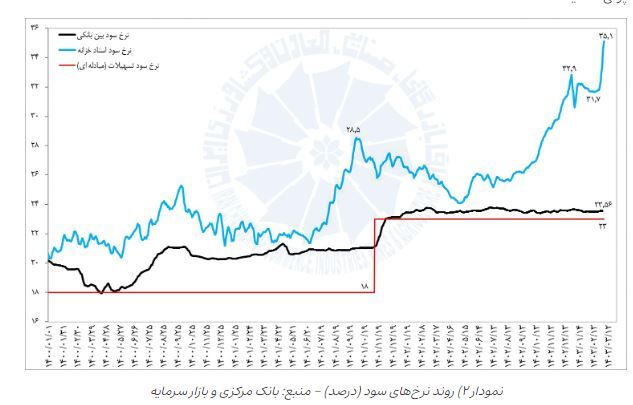

روند نرخهای سود شامل نرخ سود بینبانکی، نرخ سود اسناد خزانه دولت و نرخ سود تسهیلات در نمودار ۲ نشان داده شده است. نرخ سود بینبانکی پس از تعدیل سقف دالان نرخ سود بینبانکی به ۲۴ درصد در دیماه ۱۴۰۱، طی سال ۱۴۰۲ و ابتدای ۱۴۰۳ در محدوده ۲۳ تا ۲۴ درصد تثبیت شده؛ این در حالی است که نرخ سود اسناد خزانه دولت از روند متفاوتی برخوردار بوده و از آذرماه ۱۴۰۲ در مسیر صعودی قرار گرفته است و همزمان با اعلام انتشار موقت اوراق گواهی سپرده ۳۰ درصدی، سقف تاریخی جدیدی را ثبت کرده و در اسفندماه ۱۴۰۲ رقم ۳۲.۹ درصد را نیز ثبت کرده است. در سال ۱۴۰۳ نیز روند صعودی نرخ سود اسناد خزانه دولت ادامه یافته و در پایان اردیبهشت ۱۴۰۳ با ثبت یک رکورد جدید به ۳۵.۱ درصد افزایش یافته است.

ماندگاری نرخ سود اسناد خزانه دولت در محدوده بالای ۳۰ درصد پس از انتشار موقت اوراق گواهی سپرده ۳۰ درصدی حاکی از آن است که انتشار موقت این اوراق عملاً نرخ سود ۳۰ درصد را در شبکه بانکی رسمیت بخشیده است. همچنین نرخ سود بیش از ۳۰ درصدی اسناد خزانه دولت نشان میدهد که بهرغم تثبیت نرخ سود بینبانکی، سیاست انقباض پولی تشدید شده است.

اعطای تسهیلات تحت کنترل ترازنامه بانکها: جایگزینی دولت بهجای بخش خصوصی در جذب منابع مالی

افزایش بیسابقه نرخهای سود در حالی است که بانک مرکزی در راستای کنترل رشد نقدینگی، سیاست کنترل ترازنامه شبکه بانکی را تشدید کرده است. اما مشکل اصلی نحوه اجرای سیاست کنترل ترازنامه شبکه بانکی است که عملاً فشار مهار نقدینگی را به بخش غیردولتی منتقل کرده است و موجب انتقال منابع مالی شبکه بانکی از بخش غیردولتی به بخش دولتی شده است.

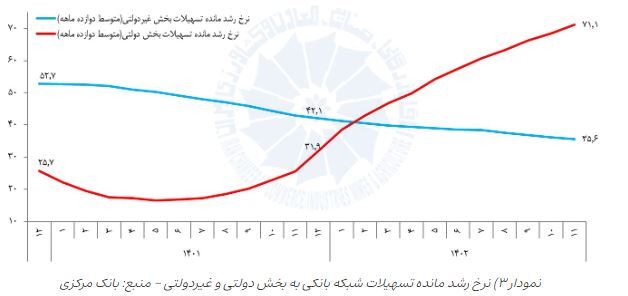

شاهد این مدعا وضعیت رشد مانده تسهیلات بخش دولتی و غیردولتی در شبکه بانکی است. بر اساس آخرین گزارش بانک مرکزی در بهمنماه ۱۴۰۲، متوسط ۱۲ ماهه رشد مانده تسهیلات بخش غیردولتی از ۵۲.۷ درصد در سال ۱۴۰۰ به ۴۲.۱ درصد در سال ۱۴۰۱ و ۳۵.۶ درصد در بهمنماه سال ۱۴۰۲ کاهش یافته است. این در حالی است که متوسط ۱۲ ماهه رشد مانده تسهیلات شبکه بانکی به دولت و شرکتهای دولتی از ۲۵.۷ درصد در سال ۱۴۰۰ به ۳۱.۹ درصد در سال ۱۴۰۱ و ۷۱.۱ درصد در بهمنماه سال ۱۴۰۲ افزایش یافته است (نمودار ۳) که بالاترین رشد تسهیلات شبکه بانکی به دولت و شرکتهای دولتی از سال ۱۳۹۲ است.

طبق آمارهای موجود، از مجموع تسهیلات شبکه بانکی به بخش دولتی، تنها ۱۱ درصد مربوط به شرکتهای دولتی و مابقی (۸۹ درصد) سهم دولت بوده است.

اثر انتشار اوراق گواهی سپرده ۳۰ درصدی و افزایش نرخهای سود بر تولید

در حالی هدف از ابلاغیه انتشار اوراق گواهی سپرده ۳۰ درصدی، تأمین سرمایه در گردش واحدهای تولیدی عنوان شده است که نرخ سودی که برای اوراق تعیین شده، عملاً نرخ تأمین مالی از شبکه بانکی را برای تولیدکنندگان بالا برده است و معضل اخذ تسهیلات بانکی که به گواه گزارشهای فصلی پایش محیط کسبوکار همواره یکی از سه مشکل اول فعالان اقتصادی عنوان میشود را تشدید کرده است.

در شرایطی که نرخ تأمین مالی دولت در بازار بدهی به محدوده بیش از ۳۵ درصد نیز رسیده است، طبیعتاً تکلیف بخش خصوصی در خصوص نرخ تأمین مالی تولید روشن است و تولیدکنندگان مجبور هستند با نرخهای بالای ۳۵ درصد نسبت به تأمین مالی خود اقدام نمایند که این امر فشار مضاعفی را بر تولیدکنندگان وارد خواهد کرد.

علاوه بر افزایش نرخهای سود، روند نزولی رشد تسهیلات شبکه بانکی به بخش غیردولتی همزمان با روند صعودی رشد تسهیلات شبکه بانکی به بخش دولتی، حاکی از وقوع یک روند هشدارآمیز در خصوص نحوه اجرای سیاست کنترل ترازنامه بانکها و اثرات آن بر تأمین مالی تولید است.

افزایش نرخهای سود و کاهش حجم تسهیلات اعطایی، از کانالهای مختلف تولیدکنندگان را در معرض آسیب قرار میدهد. افزایش نرخهای سود و کاهش حجم تسهیلات اعطایی، از محل کاهش سرمایهگذاری بنگاهها و کاهش مخارج مصرفی مصرفکنندگان، اثرات کاهنده بر تقاضای کل اقتصاد و بهتبع آن پیامدهای رکودی در بر خواهند داشت. نرخ سود از مسیر تعیین هزینه سرمایهگذاری، یکی از مهمترین متغیرهای تعیینکننده بازدهی سرمایهگذاری و تصمیمگیری فعالان اقتصادی برای سرمایهگذاری است.

افزایش نرخهای سود از مسیر افزایش هزینه و کاهش بازدهی سرمایهگذاری، تأمین مالی بسیاری از سرمایهگذاریهای جدید را فاقد توجیه اقتصادی میکند. درواقع در چنین شرایطی فعالان اقتصادی و تولیدکنندگان ترجیح میدهند به تأمین مالی سرمایه در گردش برای جلوگیری از توقف خطوط تولید فعلی اکتفا کنند و سرمایهگذاری برای توسعه خطوط تولید یا ایجاد خطوط تولید جدید را به تعویق اندازند تا در شرایط بهتری نسبت به آن اقدام کنند.

افزایش نرخهای سود همچنین از مسیر افزایش هزینه تأمین سرمایه در گردش، هزینههای تولید جاری بنگاهها را افزایش میدهد و درنتیجه اثرات محدودکننده در طرف عرضه اقتصاد ایجاد میکند. درمجموع انتظار میرود افزایش نرخهای سود بهرغم اثرات ضدتورمی، از ناحیه کاهش طرف تقاضا و تضعیف طرف عرضه، اثرات رکودی برجای گذارد؛ بنابراین ماحصل سیاستهای پولی و اعتباری جاری که در افزایش تنگنای تأمین مالی و اخذ تسهیلات برای تولیدکنندگان از یکسو و افزایش بیسابقه نرخهای سود تأمین مالی تولیدکنندگان از سوی دیگر انعکاس یافته است، یکی از مهمترین ریسکهای اقتصادی تولیدکنندگان در سال جاری است و طبیعتاً اثرات مخربی بر تولید ملی در سال مزین به شعار «جهش تولید با مشارکت مردم» در بر خواهد داشت و امید میرود در راستای حمایت از تولید هرچه سریعتر در سیاستهای پولی و اعتباری جاری تجدیدنظر شود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه