سنگر ۲ میلیونی از دست رفت؟

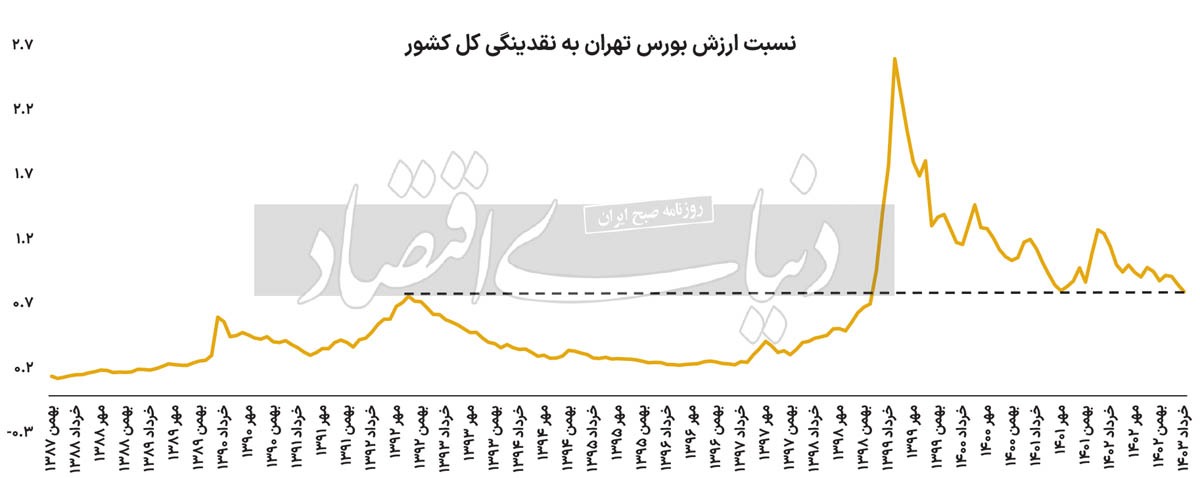

به گزارش میمتالز، ارزش معاملات خرد نیز همچنان حدود هزارمیلیارد تومان است و ۱۲روز متوالی است که مجموعا ۴هزار و ۶۰۰میلیارد تومان پول حقیقی از بازار خارج شده است. ضمن آنکه به تازگی بانک مرکزی با انتشار آمارهای پولی و بانکی، نقدینگی کل کشور را تا پایان خردادماه بالای ۸.۳هزار همت اعلام کرده است. بهرغم اینکه نقدینگی پایان بهار سال جاری نسبت به سال گذشته، رشد ۲۷درصدی را ثبت کرده است، نسبت ارزش بازار سهام شرکتهای بورس تهران به نقدینگی اقتصاد، به ۰.۸ کاهش یافته است که از مهرماه۱۴۰۱ بیسابقه است. نسبت P/E و ارزش بازار دلاری نیز به کف تاریخی خود نزدیک شده است. از سوی دیگر، قیمت جهانی طلا به نیمه کانال ۲هزار و ۴۰۰دلار و قیمت جهانی نفت به ۸۰دلار صعود کرده است. قیمت دلار نیز دوباره از کانال ۵۹هزار تومان به ۶۰هزار و ۳۰۰تومان رسید. افزایش قیمتهای جهانی و قیمت ارز با منشأ نااطمینانی، آسیبهای جدی را به بازارهای سهام در جهان و بهویژه ایران وارد آورده است. با این تفاسیر، احتمالا سه سناریو پیش روی بازار سهام خواهد بود. اول آنکه با فرض تداوم شرایط نامطلوب موجود، شاخص سهام به روند نزولی ادامه دهد که البته با سد کانال ۱.۹میلیون واحدی مواجه است. سناریوی دوم میتواند محدودشدن دامنه نوسان در هفتههای آتی باشد که بازار را وارد یک روند رنجگونه (ثابت) خواهد کرد. سناریوی سوم نیز میتواند بهبود فضای سیاسی و اقتصادی کشور و کاهش ریسکها باشد که احتمالا با سوخت دلار نیما شاخص بازار را حداقل تا سقف قبلی شاخص کل هدایت خواهد کرد.

علی قاسمی: بورس تهران طی روز دوشنبه با افت ۴ هزار و ۲۰۰ واحدی، پس از ۱۸۲ روز معاملاتی به زیر ۲ میلیون واحد رسید. آخرینبار که نماگر اصلی در کانال یکمیلیون و ۹۰۰ هزار واحد پناه گرفت، ۱۳ آبان ۱۴۰۲ بود. محدوده مذکور طی یک سالونیم اخیر، حامی قوی برای بورس بوده و بازار را به رونق نسبی کشاندهاست. در مرداد ۱۴۰۲ نیز رسیدن نماگر بورس به کف این کانال، بازدهی ۱۰ درصدی را بههمراه داشتهاست. در شرایط حساس کنونی، تغییرات گسترده در سطوح بالای اجرایی و عدمثبات رویه در دولت جدید میتواند سابقه حمایت قوی فعلی را خدشه دار کند. علاوهبر این، بانکمرکزی نیز آمارهای پولی و بانکی را تا پایان بهار سالجاری منتشر کردهاست. نقدینگی کشور تا پایان خرداد در حالی از ۸.۳ هزار همت عبور کرده که نسبت به خرداد سالقبل، رشد حدود ۲۷ درصدی داشتهاست.

بر اساس آمارهای پولی و بانکی رشد نقطهبهنقطه نقدینگی در مقطعی به ۲۴ درصد نیز رسیده بود. همچنین سقوط ارزش بورس تهران به زیر ۷ هزار همت سبب شده تا نسبت ارزش بازار به نقدینگی به ۰.۸ برسد. این میزان از مهر ۱۴۰۱ بیسابقه بودهاست. بهنظر میرسد در صورتیکه عوامل سیاسی-اقتصادی فرصتی به بازار پرحاشیه سهام بدهند، ارزش بورس تهران حداقل تا نقدینگی و ۳۰ درصد بالاتر از نقدینگی رشد خواهد کرد.

سد محکم ۱.۹ میلیون واحد؟

شاخصکل بورس در حالی پس از ۹ ماه به کانال یکمیلیون و ۹۰۰ هزار واحد رسید که ریسک نظامی منطقه و خطر مسائل سیاسی در داخل کشور، بورس را تهدید میکند. تغییرات ناگهانی در سمتهای اجرایی دولت و به طول انجامیدن انتخاب کابینه مسببات افزایش نااطمینانی در بورس تهران را فراهم آوردهاست. ارزش معاملات همچنان زیر ۲ همت است و بهتازگی این شاخص آماری بااهمیت در بازار به زیر یکهمت نیز رسیدهاست. همچنین خروج پول ۳۲۵ میلیاردتومانی در سومین روز هفته، به خروج ۴ هزار و ۶۰۰ میلیاردتومانی پول طی ۱۲ روز متوالی منجر شدهاست.

عبور نقدینگی از ۸ هزار همت

بانکمرکزی بهتازگی آمارهای پولی و بانکی را تا پایان خردادماه منتشر کردهاست. بررسیها نشان میدهد که در خردادماه سالجاری رکورد جدیدی در کلهای پولی بهثبت رسیده و نقدینگی برای اولینبار از ۸ هزار همت عبور کردهاست. رشد نقدینگی نقطهبهنقطه نیز به نزدیکی ۲۷درصد رسید. این درحالی است که در فروردین ۱۴۰۳، این میزان به ۲۴ درصد نیز کاهش یافتهبود. همچنین طی بهار سالجاری، رشد ۶ درصدی نقدینگی نیز قابلتوجه بودهاست. بهنظر میرسد فشار بر نقدینگی تا حدودی کاهشیافته باشد و اگر شرایط مهیا باشد، بورس تهران میزبان خوبی برای این نقدینگی خواهد بود تا جلوی سفته بازی در دیگر بازارهای دارایی گرفته شود، ضمن آنکه ارزش بورس تهران به زیر ۷ همت رسیدهاست. نسبت ارزش بورس تهران به نقدینگی کل کشور، به ۰.۸ رسیده که از مهرماه دو سالقبل بیسابقه است. مهر ماهی که منجر به رونق بورس تهران از آبان ۱۴۰۱ تا اردیبهشت ۱۴۰۲ شد، پس از آنکه ارزش بورس در تیر ۹۹ به ۲.۶ رسید، فقط در فروردین ۱۴۰۲ به ۱.۲۸ در مرحله حساس فعلی رسید. اگر بورس میزبان خوبی نباشد، احتمالا بخش بزرگی از این نقدینگی به دلار و سکه و طلا تبدیل میشود که منجر به تورمهای بالا خواهد شد، اما تنوع ابزارها در بازار سرمایه سبب شدهاست این نقدینگی نه صرفا در بازار سهام، بلکه در صندوقهای طلا و درآمد ثابت خواهد ماند.

رشد بازار جهانی در سایه تنش

بازارهای جهانی به واسطه احتمال وقوع درگیریها در منطقه رشد قیمت را تجربه کردهاست، بهطوریکه نفت بالاخره کانال ۸۰ دلار را پس گرفت و طلای جهانی به نیمه کانال ۲ هزار و ۴۰۰ دلار رسید. بهنظر میرسد رشد دیگر فلزات در بازارهای جهانی صرفا به واسطه تنش باشد و رونق قیمتی با سوخت درگیریها و نااطمینانیها اتفاقا خبر خوبی برای بورس تهران نیست. اقتصادهای دنیا درگیر رکود هستند و هرچند چشم انداز قیمتها تا حدودی مثبت شدهاست، اما تا زمانی که درگیریهای نظامی بالا باشد و خطرات این تنشها به ایران نزدیک شود، خبر خوبی برای بازار سرمایه نیست. در حالحاضر مهمترین عامل برای رشد بازار سرمایه عوامل داخلی است که فعلا نااطمینانیها در فضای سیاسی ایران فضای غبارآلودی را برای اقتصاد کشور پدید آوردهاست.

دلگیری مشتقات از بورس

بازار اختیارمعامله سهام نیز به از دست رفتن کانال ۲ میلیون واحد واکنش خوبی نشان نداد، بهطوریکه پرمیوم قراردادهای اختیار خرید پرمعامله بازار نصف ارزش خود را ازدستدادند، ضمن آنکه اختیار فروشها نیز رشد قیمتی خوبی را تجربه کردند. ارزش معاملات بازار مشتقه نیز ارقام بسیار پایینی است و قراردادهای آپشن زیر ۵۰ میلیارد مورد دادوستد قرار میگیرند، اما همچنان اهمیت پوششریسک بازار با ابزار اختیار فروش بالاست و احتمالا بخشی از زیان سبدها با رشد قیمت اختیارفروشها جبران خواهد شد، بهطوریکه آمارها نشان میدهد پرمیوم اختیارهای فروش بهطور متوسط رشد بیش از هزاردرصدی را در ریزشهای اخیر بهثبت رساندهاند.

بی حسی بورس به اخبار

بورس تهران همواره در کفهای قیمتی بازار، به اخبار واکنشهای مثبتی را نشان میدهد، بهطوریکه در خرداد ۱۴۰۰ به روی کارآمدن رئیسی و در اواخر ۱۴۰۰ به خبر ارز ترجیحی واکنش نشان داد، اما در آبان ۱۴۰۱ فقط با رشد قیمت دلار و ظاهرشدن نرخهای بالا بر تابلوی معاملات، شاخص بورس سقف جدیدی را بهثبت رساند. در مرداد ۱۴۰۲ باخبر حذف ارز ترجیحی پالایشی ها، در آبان ۱۴۰۲ باخبر تجدیدارزیابی و در اسفند ۱۴۰۲ با رشد قیمت دلار در اثر تنشهای نظامی واکنشهای مثبتی از بازار سهام مشاهده شد، اما تا زمانیکه بازار از رشد دلار نیما، کاهش احتمالی نرخ بهره و کاهش ریسکهای سیاسی اطمینان حاصل نکند، خبری از رشد بورس نیست و سد محکم فعلی نیز میتواند شکسته شود. همه پارامترهای بازار از قبیل نسبت P/E، ارزش دلاری بورس و نسبت آن با نقدینگی از احتمال تکرار اتفاقات پاییز ۱۴۰۱ خبر میدهند، اما بدون محرک، مورتور بزرگ روشن نخواهد شد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه