سانسور بانکی «اعتبار» بنگاهها

به گزارش میمتالز، نظام تامین مالی کشور هنوز سنتی است و به سمت سیستم مبتنی بر اعتبار اشخاص و بنگاهها حرکت نکرده است. با اینکه در سالهای گذشته سعی شده است این بخش با تحولاتی نظیر سیستم تامین مالی زنجیرهای روزآمد شود، اما مدل همکاری بانک و بنگاه هنوز سنتی است. موضوعی که تحت تاثیر شرایط اقتصادی بیثبات و تنگناهای مالی، به ماجرایی جدی در سیستم اعتباردهی منجر شده است.

رویکرد تامین مالی زنجیرهای در شرایطی میتواند همزمان به یاری سیاستهای پولی بانک مرکزی بیاید و امکان تامین مالی انبوه بنگاهها را نیز فراهم کند. کاری که نه تنها به کاهش نیاز به نقدینگی و افت چشمانداز تورمی کشور منجر میشود که دست بانک مرکزی را برای کمک به سیاستهای مقوم رشد اقتصادی باز میکند. با این حال بانک مرکزی و شبکه بانکی با سانسور اعتبار بنگاهها و نادیده گرفتن روند جهانی اعطای اعتبار بانکی، دسترسی به منابع مالی برای بنگاههای علاقهمند به سیستم تامین مالی زنجیرهای را کاهش داده است. روندی که نه تنها به افزایش هزینههای تامین مالی برای کسبوکارها و واحدهای تولیدی منجر شده، بلکه امکان مواجهه بهتر با رکود تورمی را کمرنگ کرده است.

در همین راستا بانک مرکزی جمهوری اسلامی ایران در سالجاری برنامهای برای تامین مالی ٣٥٠هزار میلیارد تومانی از طریق ابزارهای تامین مالی زنجیره تامین معرفی کرده است. این برنامه عمدتا - متکی به انتشار و توسعه ابزارهای موجود نظیر اوراق گواهی اعتبار مولد (گام)، کارتهای رفاهی متصل به گام، برات الکترونیکی و فاکتورینگ است. این ابزارها به شرکتها کمک میکنند تا با کاهش دوره تبدیل نقد حسابهای دریافتنی و پرداختنی و افزایش دسترسی به سرمایه در گردش، به تعادل مالی دست یابند و ظرفیتهای تامین مالی داخلی خود را توسعه دهند. همچنین پس از بازنگری «دستورالعمل اعتبار اسنادی داخلی -ریالی» در فروردین ١٤٠٣ توسط بانک مرکزی و ایجاد امکان واگذاری «سند تعهد پرداخت» توسط ذینفع اعتبار اسنادی داخلی بین حلقههای زنجیره تامین به منظور خرید مواد اولیه، برآورد ٨٠٠هزار میلیارد تومانی در خصوص تامین مالی تولید با استفاده از این ابزار صورت پذیرفته است.

بررسی پژوهشکده پولی و بانکی در این راستا نشان میدهد صورتبندی کلی در تامین مالی زنجیره تولید در تقابل با روشهای تامین مالی نقدی سنتی، مؤید آن است که به جای آنکه اعتبار بانکی به صورت نقد در اختیار تک تک اعضای زنجیره تولید قرار گیرد که آثار نامطلوب رشد نقدینگی و تورم را با خود به همراه خواهد داشت، اعتبار در طول زنجیره تولید اعطا شود و هزینه مالی آن نیز به فراخور نیاز اعضای زنجیره بر آنها مترتب شود.

ابزارهای تامین مالی زنجیره تامین ظرفیت مناسبی در اختیار بنگاههای تولیدی قرار میدهد تا تامین سرمایه در گردش خود را آسانتر و سریعتر انجام دهند و آنها را از صف دریافت تسهیلات بانکی یا بوروکراسی مربوط به انتشار اوراق بدهی در بازار سرمایه دور نگه دارد. استفاده از این ابزار به نوعی هدایت اعتبار به بخش واقعی بنگاههای اقتصادی محسوب میشود. این ابزار صرفا میتواند نیاز واقعی بنگاه اقتصادی به سرمایه در گردش را تامین کند. به عبارتی، این ابزار، چون به صورت غیرنقدی و در زنجیره تولید قابل استفاده است، نمیتواند مشابه تسهیلات ارزانقیمت (با نرخ بهره حقیقی منفی) نیاز کاذب بنگاهها را که به دلیل آربیتراژ نرخ سود ایجاد میشود، تامین کند.

البته سیاستگذار تمهیداتی را در قانون تامین مالی تولید و زیرساختها در نظر گرفته که امکان تسویه برخی از دیون بنگاهها مانند بدهیهای مالیاتی با استفاده از این ابزارها امکانپذیر شده است. درهرصورت، حتی اگر این ابزارها زودتر از سررسید برای پرداخت بدهی و با تنزیل به دستگاههای اجرایی ارائه شود، عملا ماهیت غیرنقدی خود را از دست میدهد. لذا، تقاضای کاذب بنگاهها برای اخذ تسهیلات با نرخ بهره منفی به این ابزارها نیز ورود پیدا میکند. تجربه انتشار اوراق گام در سال ١٤٠١ در این زمینه قابل توجه است.

بدیهی است با توجه به مدل تامین مالی مرسوم در کشور و چسبندگی تولیدکنندگان کشور به تامین سرمایه در گردش موردنیاز خود از طریق اخذ تسهیلات بانکی، متداول شدن ابزارهای تامین مالی زنجیره تامین را با چالش روبه رو میکند؛ بنابراین به نظر میرسد علاوه بر محدودیت دسترسی به تسهیلات بانکی، ایجاد مکانیزمهای انگیزشی در تامین مالی زنجیرهای برای بازیگران، به توسعه این ابزارها بینجامد.

مزایای تامین مالی زنجیره تامین

ابزارهای تامین مالی زنجیره تامین (SCF) در کنار سایر ابزارهای تعهدی نظیر ضمانت نامهها و اعتبار اسنادی، به کسبوکارها کمک میکنند تا با ارائه تضمین هایی به وامدهندگان و سرمایهگذاران، دسترسی به منابع مالی را بهبود بخشند و ریسکهای مالی را کاهش دهند. این ابزارها نه تنها به بهبود شاخصهای نقدینگی و ثبات مالی کسبوکارها کمک میکند، بلکه با اهرمسازی روابط تجاری در زنجیره تامین، امکان افزایش ثبات مدیریت زنجیره تامین برای اعضای زنجیره را فراهم میآورد. علاوه بر این، این ابزارها برای بهبود دسترسی اعتباری و زنجیرههای به هم پیوسته محصول در صنایع مختلف کاربرد دارند. چنین تحولاتی منعکس کننده گذار از اتکای صرف به ابزارهای تامین مالی سنتی به سمت توسعه و گسترش روشهای تامین مالی مدرن و یکپارچه شده در دل کسبوکارهاست.

از طرف دیگر شرکتهای کوچک و متوسط در دسترسی به منابع مالی متداول سنتی به دلیل وجود ریسکهای بیشتر با چالش روبهرو هستند. ابزارهای تعهدی با فراهم کردن اعتبار لازم برای شرکتهای کوچک و متوسط، احتمال دستیابی آنها به تضمین وام و سایر اشکال تامین مالی را ارتقا میدهند. این حمایت برای رشد و توسعه آنها بهویژه در بازارهای رقابتی، حیاتی است.

مخاطرات تامین مالی زنجیره تامین

تامین مالی زنجیره تامین در کنار مزایای اشارهشده، مخاطرات و معایبی نیز به همراه دارد؛ ازجمله میتوان به نوسانات بازار، تغییرات نرخ ارز و ریسک اعتباری شرکای تجاری اشاره کرد. علاو ه براین، عدمشفافیت در معاملات مالی و اعتماد بیش ازحد به فناوریهای دیجیتال میتواند به افزایش آسیب پذیری در برابر حملات سایبری منجر شود. آینده تامین مالی زنجیره تامین روشن به نظر میرسد. با پیشرفت فناوریهای نوظهور مانند بلاکچین، هوش مصنوعی و اینترنت اشیا، پیشبینی میشود که این حوزه به سمت شفافیت بیشتر، کاهش هزینهها و افزایش کارآیی حرکت کند. همچنین، گرایش به مباحث پایداری و مسوولیت پذیری اجتماعی در زنجیره تامین، احتمالا رویکردهای جدیدی هستند که در ادامه با این مفهوم عجین خواهند شد.

بازیگران مستقیم در تامین مالی زنجیره تامین

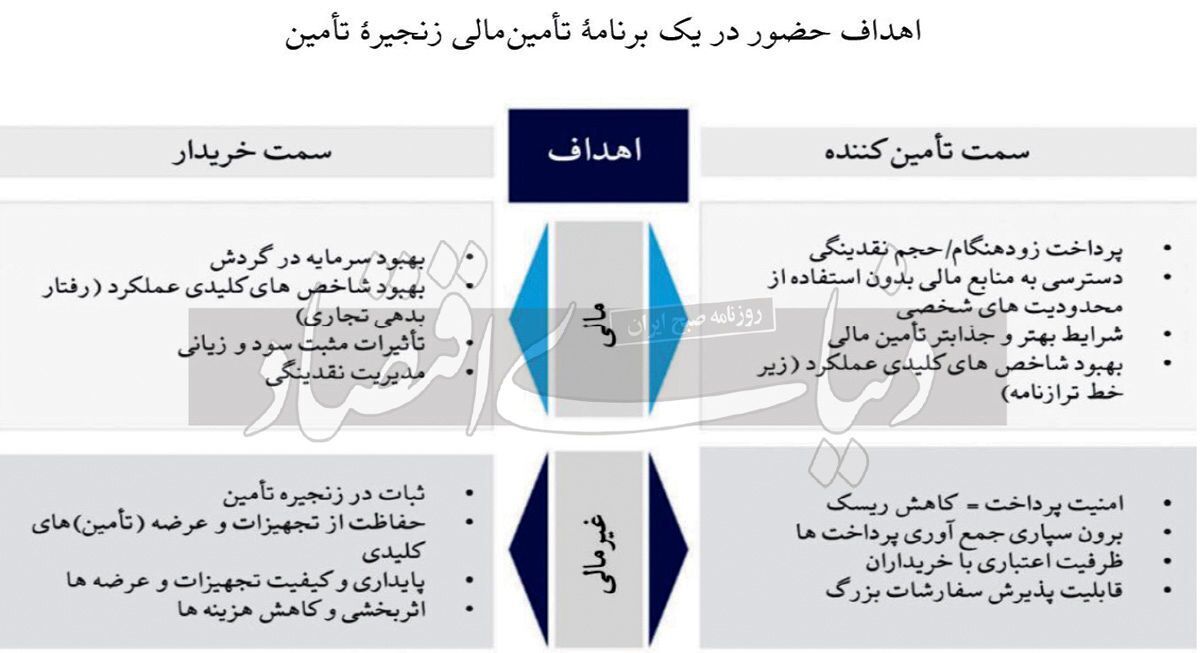

بازیگران مستقیم در تامین مالی زنجیره تامین شامل خریداران و تامین کنندگان یا توزیع کنندگانی هستند که در طول زنجیره تامین با یکدیگر تجارت و همکاری میکنند. این بازیگران اصلی عموما با بازیگر واسط سومی نیز (یعنی تامین مالی کنندگان) کار میکنند تا از طریق بهرهمندی از روشها و ابزارهای مختلف تامین مالی زنجیره تامین، فرآیند تامین مالی خود را تسهیل کنند. هدف از ورود به چنین فرآیندی، کاهش هزینههای مالی برای همه اجزای زنجیره از طریق ایجاد روابط مالی یکپارچه بین آنها در طول زنجیره تامین است.

انگیزه خریدار، تامین کننده و توزیع کننده برای مشارکت در پیادهسازی روشهای تامین مالی زنجیره تامین بسته به وضعیت (مالی) خود آنها، موقعیت نسبی آنها در کل زنجیره ارزش و ماهیت روابط میان آنها متفاوت است. وجود تفاوت در اندازه و میزان تاثیر بر فعالیت بازیگران در طول زنجیره ارزش پدیدهای معمول است. ابزارهای تامین مالی زنجیره تامین با فراهم آوردن شرایط حل تضادهای منافع و رفع موانع برای تامین مالی اعضای زنجیره، به چارچوبی برای ایجاد وضعیت برد-برد بین طرفهای درگیر کمک میکنند.

اهرمسازی ظرفیت بزرگترین شرکتهای زنجیره و استفاده از آن به عنوان لنگر، کلید شروع توسعه ارگانیک یک زیست بوم تامین مالی زنجیره تامین است. بر این اساس، بانکها و تامین مالی کنندگان باید ابتدا نیازهای بزرگترین لنگرها را به عنوان اصلی ترین عضو زنجیره در زمان آغاز برنامههای تامین مالی زنجیره تامین احصا کنند تا بتوانند به شکل گیری زیست بوم تامین مالی زنجیره تامین کمک کنند.

تامین مالی تجاری

تامین مالی تجاری یک مفهوم مرتبط با تامین مالی زنجیره تامین است و روشها و ابزارهایی را شامل میشود که در تسهیل تامین مالی مبادلات تجاری بینالمللی و داخلی به کار میروند. با افزوده شدن کشورهای بیشتری از نقاط مختلف جهان به جریان جهانی تجارت و افزایش تجارت فرامرزی، تامین مالی تجارت نقش محوری در پیشبرد اقتصاد جهانی ایفا کرده است. این ابزارهای تامین مالی بسیاری از فعالیتهای با ماهیت تامین مالی مانند صدور اعتبار اسنادی، اعتبار صادراتی و بیمه را شامل میشود. طرفهای درگیر در تامین مالی تجاری شامل واردکنندگان و صادرکنندگان، بانکها و تامین مالی کنندگان، بیمه گران و نهادهای مالی اعتبار صادراتی و سایر ارائه دهندگان خدمات مالی هستند. به طورکلی، تامین مالی تجاری ریسکهای ذاتی تجارت بینالملل مانند نوسانات ارز، بی ثباتی سیاسی، مسائل مربوط به عدمپرداخت یا اعتبار یکی از طرفهای درگیر را کاهش میدهد.

در مجموع، ابزارهای تامین مالی تعهدی نقش حیاتی در سیستمهای مالی مدرن ایفا میکنند. این ابزارها با کاهش ریسک ها، افزایش دسترسی اعتباری، تسهیل تجارت، حمایت از شرکتهای کوچک و متوسط، ارائه انعطاف پذیری و ارتقای ثبات اقتصادی بهبودهای قابلتوجهی در سلامت ملی و موفقیت عملیاتی کسبوکارها در صنایع مختلف ایفا میکنند. استفاده صحیح و راهبردی از این ابزارها میتواند ضمن برداشتن بخشی از بار تامین مالی صنایع از دوش نظام بانکی بهطور قابلتوجهی کارآیی و رقابت پذیری زنجیرههای تامین را افزایش دهد و به بهبود عملکرد اقتصادی کشور کمک کند.

یک پژوهشگر مالی به تشریح وضعیت تامین مالی زنجیرهای پرداخت.

دوای تولید و تورم

تامین مالی زنجیرهای رویکرد جدیدی در تامین مالی سرمایه در گردش بنگاههای اقتصادی است که میتواند بهواسطه تخصیص کارآ و هموار منابع مالی، بهبود مدیریت ریسکهای مالی و افزایش شمول مالی، در نهایت به رشد اقتصادی و ثبات مالی اقتصاد کمک کند؛ بدون اینکه ابعاد نقدینگی را گسترش یا بی انضباطی پولی را در اقتصاد افزایش دهد. تفاوت اصلی روشهای تامین مالی زنجیره تامین با شیوههای سنتی در آن است که در روشهای زنجیرهای، کل زنجیره تامین به صورت پیوسته، تحت پوشش ابزارهای تامین مالی و مدیریت ریسک قرار میگیرد. در این زیست بوم جدید، طراحی مدلهای تامین مالی و مدیریت ریسک به صورت پیوسته برای حلقههای مختلف زنجیرههای تامین اجرا میشود.

به بهانه گزارش اخیر پژوهشکده پولی و بانکی بانک مرکزی، مصاحبهای را با دکتر مهرزاد علیجانی، مدرس اقتصاد مالی دانشگاه خوارزمی، انجام دادهایم. علیجانی در مورد میزان رشد صنایع از زمان ایجاد زنجیره تامین ارزش گفت: «ادبیات تامین مالی زنجیرهای (SCF) از سال ۱۳۹۶ در ایران رواج پیدا کرد. ساختار قانونی مدل تامین مالی زنجیرهای در سال ۱۴۰۰ در بانک مرکزی تشکیل شد، در سال ۱۴۰۲ هم دستور العملها نوشته شد. ولی این رویه مانند اوراق گام از کانال بانک مرکزی به صورت معنادار رشد نمیکند.

علیجانی با اشاره به روند جهانی استفاده از این رویکرد افزود: «برآورد رسمی از سهم تامین مالی زنجیرهای در جهان طبق آمارهای جدید حدود۱۰میلیارد دلار است و این روند ۸ تا ۱۰درصد نیز در سال رشد میکند. وظیفه تامین مالی زنجیرهای این است که جلوی رشد نقدینگی را بگیرد و مشکل تامین مالی بنگاهها را حل کند.» دلیل تفاوت این مدل در ایران و جهان از نظر علیجانی متفاوت بودن ساختار پول ایران و تحت تحریم بودن کشور است و به عقیده وی، به همین دلیل است که بالای ۹۰درصد تامین مالی در ایران از طریق بازار پول انجام میشود. از طرفی بازار سرمایه سهم زیادی از تامین مالی مستقیم ندارد.

به عقیده علیجانی، «سالانه بین ۵ تا ۶هزار همت از طریق تامین بازار مالی پول داریم که تامین مالی زنجیرهای سهم معناداری از آن ندارد. بانکها در تلاش هستند به این سمت حرکت کنند که بدون خروج پول از چرخه، تامین مالی را انجام دهند، ولی به بنبست خوردهاند.» علیجانی در پاسخ به این سوال که امکان تحقق کامل ابعاد مختلف زنجیره تامین در ایران چقدر است، گفت: «در ایران تسهیلات بر پایه وثایق جلو میروند. پایه زنجیره تامین بر این اصل است که فاکتور را از شرکت تامینکننده (شرکت بزرگتر) دریافت میکنند و از طرف آنها این رویه ضمانت میشود. به همین دلیل این چرخه در ایران درست شکل نگرفته است. تامین مالی ما در ایران در سیستم بانکی به هدف خود نمیرسد. به این دلیل نمیتوان گفت که زنجیره کامل شکل گرفته است. بی شک یکی از روشهای کنترل نقدینگی، کنترل تامین مالی زنجیرهای است؛ بنابراین پایه تسهیلاتی باید در سیستم بانکی تغییر پیدا کند. تسهیلاتی که بانکها پرداخت میکنند اعتبارمحور نیست و این در حالی است که در مدل تامین مالی زنجیرهای باید رویه اعتبارمحور باشد و به شرکتهای بزرگ اعتماد و تکیه شود.»

مدرس اقتصاد مالی دانشگاه خوارزمی در ادامه در خصوص روش بهینه اجرای این طرح در ایران بیان کرد: «اگر بخواهیم مدلهای مختلف تامین مالی زنجیرهای را که در دنیا وجود دارند مورد بررسی قرار دهیم، میبینیم که تامین مالی زنجیرهای میتواند مشتقه باشد و اعتبارش را از دارایی مالی دریافت کند. این روش هدررفت نقدینگی را کنترل میکند (اگر نقدینگی را به عنوان دارایی در نظر بگیریم). در ایران این امکان وجود دارد که بانکها با محوریت خودشان زنجیره تامین را تشکیل دهند. بانکها میتوانند حسابها را یکجا متمرکز کرده و از حساب به حساب کردن، زنجیره ایجاد کنند و جلوی خلق پول را بگیرند. تامین مالی زنجیرهای میتواند از ۲۰ تا ۳۰درصد از رشد نقدینگی جلوگیری کند.» وی در پاسخ به این سوال که آیا این روش میتواند پاسخگوی نیاز تامین مالی منابع باشد، گفت: «بله، درصورتی که بانکها این چرخه را ایجاد کنند میتواند اتفاق بیفتد و میتوان چالشهای اولیه در خصوص نقدینگی را کنترل کرد. برای مثال شرکتهای خصوصی بزرگ توانستهاند این کار را انجام دهند. در هر ساختار اقتصادی باید به این توجه شود که کدام صنایع قادر به تشکیل زنجیره هستند. معمولا هم زنجیره دوحلقهای است، ولی این امکان را دارد که چند حلقهای شود؛ البته در صورتی که الگوریتمها و ساختارها چیده شوند و بانکها به این سمت سوق پیدا کنند.»

علیجانی افزود: «حداقل کمکی که این رویکرد به شبکه بانکی از طریق زنجیره تامین میکند، یکبار تسهیلات دادن به جای دو یا سهبار تسهیلات دادن است. اگر زنجیره ایجاد شود، حجم پرداخت تسهیلات نصف میشود که ممانعت از آن بر روند مخرب تورم بر صنایع اثر خواهد داشت.»

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود