تعادل بورس در منطقه حمایتی

به گزارش میمتالز، با وجود خروج ۳۳۱ میلیارد تومانی پول حقیقی از بازار، برخی از صنایع با ورود پول همراه شدند، بهطوریکه صنعت پتروشیمی موفق شد بیشترین جذب پول حقیقی را تجربه کند. این صنعت که به واسطه بستهبودن برخی از نمادها از رالی بازار عقب ماندهاست، با جذب ۱۹۵ میلیارد تومان سرمایه حقیقی، نقش پررنگی را در معاملات بورس بازی میکند.

این صنعت، ۱۴ درصد از ارزش معاملات خرد بازار را در روز دوشنبه تشکیل داده است. بهنظر میرسد با توجه به آنکه بازار به این نتیجه رسیده که سیاست گواهی ۲۵ درصدی در عمل جوابگوی انتظارات بالای تورمی نیست، احتمالا با افزایش ریسکهای سیاسی، موانعی پیشروی بازار خواهد بود. هرچند که تاثیر نرخ دلار و رشد سودآوری شرکتها در روند اخیر دیده شد، اما به دلیل ابهامات موجود در فضای سیاسی، بازار P/E بالایی را نسبت نخواهد داد. صندوقهای طلا در جذب پول جدید همچنان برنده رقابتها هستند.

نقش پررنگ پتروشیمیها

نمادهای پتروشیمی طی هفتههای اخیر بستهبودند. عدمشفافیت درخصوص نرخ یوتیلیتیها سبب شد تا برای عدم بههمریختگی بازار سهام، معاملات برخی از نمادهای این صنعت ممنوع شود. در روند اخیر عمده شرکتهای پتروشیمی، از بازدهی بازار جاماندند. انتظار میرفت با وجود عدمشفافسازی کافی، با محرک رشد قیمت دلار، قیمت سهام پتروشیمیها تعدیل شود. این درحالی است که صندوقهای بخش پتروشیمی نیز قبل از بازگشایی نمادهای پتروشیمی موجود در سبدهایشان، با تعدیل قیمتهای خود، روند افزایشی سهام این صنعت را پیشبینی میکردند. معاملات روز دوشنبه نشان داد که از گردونه معاملات بیش از ۳۰۰ میلیارد تومان پول حقیقی خارج شدهاست، اما صنعت پتروشیمی در جذب پول حقیقی صدرنشین بود، بهطوریکه این صنعت با جمعآوری ۱۹۵ میلیارد تومان پول حقیقی، موفق شدهاست تا نقش مهمی را در دادوستدهای بورس داشته باشد.

ضمن آنکه ارزش معاملات این صنعت بیش از ۱۴ درصد از ارزش معاملات خرد را تشکیل داده است، با اینوجود همچنان درخصوص فرمول نرخ خوراک پتروشیمیها بحثهایی وجود دارد. بهنظر میرسد اگر روند دعوای شرکتهای تولیدکننده یوتیلیتی و شرکتهای پتروشیمی ادامه داشته باشد، این صنعت پرحاشیه بورسی میتواند برای بورس دردساز باشد. همانطور که در اردیبهشت سال۱۴۰۲ نیز حواشی مربوط به نامه نرخ خوراک این صنعت، مانع از آن شد تا شاخص بورس از کانال ۲.۵میلیونی عبور کند. از سوی دیگر، گزارشهای خوب این صنعت در پاییز و کارنامه قابلقبول پتروشیمیها در دیماه، بر هیجانات مثبت در معاملات پتروشیمیها دامن زده است.

عقبنشینی دلاری بورس

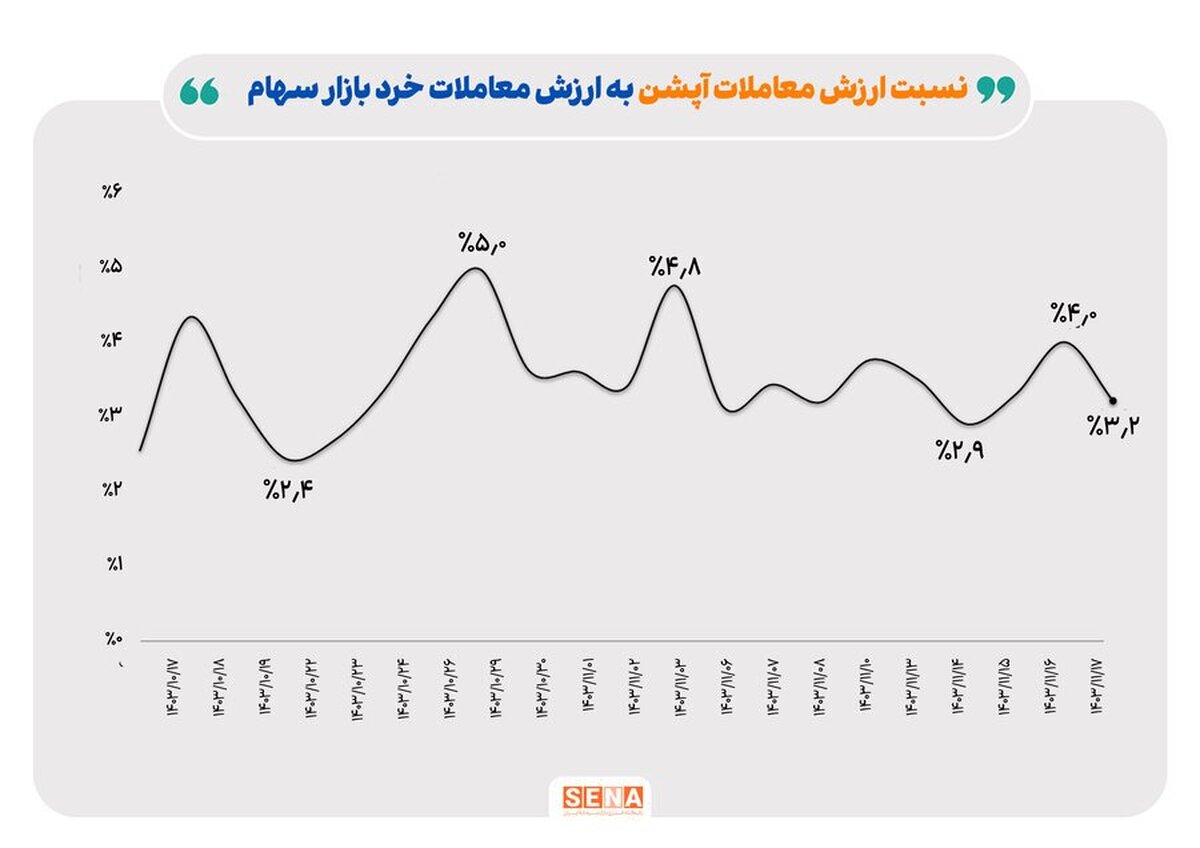

ارزش معاملات خرد برای چهارمین روز متوالی است که زیر ۸ هزار میلیارد تومان قرار دارد. این عدد از آنجایی حائزاهمیت است که با دلار ۸۰ تا ۸۵ هزار تومانی، ارزش دلاری آن به زیر ۱۰۰میلیون دلار در روز رسیدهاست. تداوم این روند کاهشی در ارزش دادوستدهای بورس احتمالا خطرناک خواهد بود. هرچند مقصر اصلی این کاهش ارزش معاملات را میتوان هیجانات منفی ناشی از افزایش ابهامات سیاسی دانست، اما بهنظر میرسد دامنهنوسان یکی دیگر از عوامل اصلی پایینماندن این سنجه آماری باشد، ضمن آنکه خود دامنهنوسان محدود در این شرایط، بازار را درگیر هیجانات دیگری خواهد کرد. بازگشایی برخی از پتروشیمیها در روز شنبه در کنار کاهش قابلتوجه شاخصهای بورسی سبب شد تا این صنعت نتواند نقش پررنگی در افزایش تقاضا داشته باشد. همچنین ارزش دلاری بازار شرکتهای بورسی به کانال ۱۲۰ میلیارد دلار رسید که کمترین مقدار از ۰۴ آذر ۱۴۰۳ است.

کاهش نقش گواهی ۲۵ درصدی

با وجود اعلام بانک مرکزی مبنیبر کاهش نرخ گواهیسپرده بانکی در روز چهارشنبه، بازار سرمایه واکنش جدی به این موضوع نشان نداد. نرخ ۲۵ درصدی این گواهیها میتوانست ضمن بهبود P/E بازار در میانمدت به رشد شارپگونه در بازار سهام کمک کند، اما نقش این خبر به مرور کمرنگتر شد. شنیدهها حاکی از آن است که نرخ این گواهیها بر عهده بانکها گذاشته شدهاست و برخی از بانکها همچنان برای سپردههای با مبلغ بالا، نرخ ۳۰ درصد را پیشنهاد میدهند. بهعبارت بهتر، تمدید نرخ بهره ۳۰ درصدی در کنار ابهامات سیاسی، موجب شدهاست تا بازار از ادامه روند صعودی جابماند.

رشد قیمت دلار در اوایل آبانماه به رشد انتظارات تورمی دامن زد و در کنار آن نقش نرخ بهره ۳۰ درصدی کمرنگتر شد، اما اکنون با توجه به ریسکهای سیاسی حاکم بر فضای روابط خارجی ایران، نمیتوان انتظار داشت که رونق به بازار بازگردد. علاوهبر این، جذب پول بالا به صندوقهای طلا طی یکی دو روز اخیر نشان داد که همچنان طلا قصد دارد تا در صدر بازدهی سال جاری باشد. صندوقهای طلا از اول هفته بیش از ۲ هزار میلیارد تومان پول حقیقی را از بازار جمعآوری کردند که رکورد ورود پول روزانه در روز یکشنبه توسط این صندوقها شکسته شد. احتمالا با تداوم ابهامات سیاسی و اقتصادی بر بازار سهام، همچنان شاخص بورس از بازدهی طلا عقب خواهد ماند.

هماکنون نیز بازدهی سهام طی سال جاری از بازدهی صندوقهای درآمد ثابت کمتر بودهاست. علاوهبر این، عدمشفافیت در نرخ خوراک پتروشیمی و نرخ فروش یوتیلیتیسازان، نشان داد که یکچهارم از ارزش بازار سهام در هالهای از ابهام قرار دارد. هرگونه دستکاری در نرخ خوراک پتروشیمیها و نرخ دلار موثر بر نرخ فروش آنها میتواند بازار را با تلاطمهایی همراه کند. این درحالی است که با رشد ۴۰ درصدی شاخصکل از ابتدای آبان، بخشی از اعتماد ازدسترفته به بازار بازگشته بود. فرمول بازگشت رونق به بورس، کاهش تنشهای سیاسی در کنار شفافیتهای اقتصادی خواهدبود.

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

گزارش ۵ ماهه فملی منتشر شد؛ رشد ۳۸ درصدی درآمد عملیاتی

تداوم رکوردشکنی فولادمردان کارخانه فولادسازی فولاد مشیز بردسیر

اقتصاد بیفولاد؛ اقتصاد بیپشتوانه

پیوستگی برند سازمانی و عملکرد راهبردی ارتباطات

تبعیض در سهمیهبندی برق صنعت فولاد باید پایان یابد

تکمیل زنجیره تولید و عبور از بحرانهای انرژی با برنامهریزی و سرمایهگذاری هدفمند

آغاز فصل جدیدی از فعالیتها در مدیریت ارتباطات گروه فولاد مبارکه/ به دنبال تقویت همافزایی، یکپارچگی و همصدایی هستیم

قهرمانی تیم پیشکسوتان فوتسال صنعت فولاد مبارکه در چهارمین دوره مسابقات ایمیدرو

رونمایی از ۳ محصول جدید مدیریت ارتباطات و برند سازمانی گروه فولاد مبارکه

تولید گریدهای ویژه با ارزش افزوده بالا و برنامه عبور از ۱۰۰ گرید جدید

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود