استراتژیها یا پیشامدها در صنعت فولاد ایران و فرصتهای پنهان سرمایهگذاری

صادرات فولاد ایران از سال 1400 به بعد سالانه به حدود 15 میلیون تن خواهد رسید.

ایران از سال 2016 به یکی از صادرکنندگان بزرگ فولاد در جهان تبدیل شده است. به گزارش انجمن جهانی فولاد، ایران در سال گذشته میلادی با صادرات 5.7 میلیون تن فولاد بیستمین صادرکننده بزرگ فولاد در دنیا بوده است (هرچند خالص صادرات فولاد با درنظرگرفتن حجم فولاد وارداتی تنها حدود یک میلیون تن بوده است). صادرات فولاد ایران در سالهای پیش رو و با به بهرهبرداری رسیدن بسیاری از طرحهای فولادی در دست اجرا حجمی به مراتب بالاتر از آمار کنونی خواهد داشت. پیشبینی میشود که صادرات فولاد ایران از سال 1400 به بعد سالانه به حدود 15 میلیون تن خواهد رسید.

فولاد خام بیش از 85% سهم سبد صادراتی فولاد ایران در سالهای پیش رو را از آن خود خواهد داشت.

اما بررسی آمار کنونی سبد محصولات صادراتی حال حاضر و نگاهی به محصولات برنامهریزی شده برای طرحهای در دست اجرا حاکی از یک نکته پررنگ می باشد و آن اینکه درصد بالایی از محصولات صادراتی فولاد ایران، محصولات نیمه نهایی یا همان بیلت و اسلب (شمش و تختال) یا به عبارتی همان "فولاد خام" می باشد. از این فراتر، سهم این محصولات در سبد صادراتی سالهای پیش رو بسیار بالاتر از ارقام کنونی خواهد بود. بر اساس آمار انجمن فولاد ایران، سهم محصولات نیمه ساخته فولادی صادراتی در سال 94 تنها 45% کل صادرات فولاد کشور بوده است. این میزان در سال 95 به بالای 67% رسیده است. در چهارماهه ابتدایی سال 96 نیز سهم محصولات نیمه ساخته فولادی صادراتی به بیش از 83% کل صادرات فولاد کشور رسیده است. هرچند در طی این مدت، تولید فولادخام کشور نیز افزایش داشته است و افزایش سهم فولادخام در سبد صادراتی ماحصل تولید بیشتر این محصولات بوده است.

با نگاهی به وضعیت تولید فولاد خام کشور در طی 2 سال و نیم گذشته و مقایسه آن با میزان صادرات فولاد خام کشور در طی مدت مشابه می توان این نتیجه را گرفت که مازاد تولید فولاد خام کشور نسبت به تولید قبل از سال 94 تماما راهی مقاصد صادراتی شده است. به عبارت دیگر، میزان تولید محصولات فولادی از سال 94 تاکنون تقریبا ثابت بوده است (حدود 15 میلیون تن شامل محصولات فولادی تخت و طویل). بدین ترتیب، در سالهای اخیر، توسعه صنعت فولاد کشور در زنجیره ارزش تنها منتهی به فولاد خام یا همان محصولات نیمهنهایی (شمش و تختال) بوده است. پیشبینی وضعیت محصولات صادراتی حاکی از آن است که سهم فولاد خام در سبد صادراتی فولاد کشور از سال 1400 به بعد به بیش از 85% یعنی حدود 13 میلیون تن خواهد رسید.

سهم فولاد خام در تجارت جهانی فولاد تنها 13% است.

اما وضعیت سبد محصولات در تجارت جهانی فولاد چگونه است! به گزارش انجمن جهانی فولاد، کل حجم تجارت جهانی فولاد در سال 2015، حدود 426 میلیون تن بوده است. از این میزان تنها حدود 57 میلیون تن (حدود 13%) مربوط به تجارت فولاد خام و مابقی یعنی 87% مربوط به تجارت محصولات فولادی بوده است، یعنی دقیقا معکوس وضعیت آمار سبد صادراتی فولاد ایران! حال سوال اینجاست که آیا خام فروشی فولاد استراتژی نفوذ ایران در بازارهای جهانی فولاد بوده است یا صرفا یک پیشامد و برآیند بیبرنامگی در وضعیت سرمایهگذاریها!

بخش بزرگی از صنعت نورد ایران صادرات محور نبوده و متکی به بازار داخلی است. در شرایط رکود، این بخش از صنعت به شدت ناکارآمد خواهد بود.

برای پرداختن به این موضوع می توان نگاهی به وضعیت نورد فولاد و ظرفیت صنایع پایین دستی فولاد کشور انداخت. به روایت آمار، ظرفیت نورد فولاد کشور (محصولات طویل و تخت) در حال حاضر بیش از ظرفیت تولید فولاد خام کشور میباشد. ایران در حال حاضر دارای حدود 40 میلیون تن ظرفیت نورد فولاد و حدود 30 میلیون تن ظرفیت تولید فولاد خام می باشد. به عبارت دیگر، ظرفیت نورد و توسعه صنایع پایین دستی فولاد کشور از منظر زمانی بسیار جلوتر از صنایع بالادستی یعنی تولید فولاد خام به وقوع پیوسته است که ماحصل تقاضای بازار به محصولات نهایی فولادی در سالهای گذشته بوده است. آمار حاکی از آن است که ظرفیت بالادست و پاییندست صنعت فولاد کشور در سال 1400 تقریبا متناسب خواهد بود. اما نکته مهم آنجاست که در حال حاضر با وجود ظرفیت بیشتر صنایع نورد، تولید محصولات نهایی فولاد بسیار پایینتر از تولید فولادخام بوده است و علیرغم افزایش تولید فولاد خام، تولید محصولات فولادی تقریبا ثابت بوده است. واکاوی این مسئله منجر به شناسایی سه مشکل اساسی در وضعیت صنعت نورد حال حاضر کشور گردیده است که به طور خلاصه بدین قرار است:

- هویت جدای کارخانجات نورد و تولیدکنندگان فولادخام تازه تاسیس: در سالهای اخیر، زنجیره ارزش در صنعت فولاد ایران به لحاظ مدل توسعه عمدتا ناپیوسته بوده است (تولیدکنندگانی نظیر فولاد مبارکه، ذوبآهن اصفهان و فولاد خراسان دارای زنجیره ارزش عمودی تا محصولات نهایی میباشند). این ناپیوستگی منجر به پیچیدگی در تولید و صادرات، مشکلات تامین مالی، پراکندگی و عدم هماهنگی در ظرفیتها گردیده است.

- کوچک مقیاسی: حدود نیمی از ظرفیت نورد فولاد کشور متعلق به شرکتهای دارای ظرفیت نورد زیر یک میلیون تن در سال میباشد. این مسئله منجر به کوچک بودن سهم بازار این شرکتها خصوصا در بازار صادراتی و عدم توانایی در بهینهسازی کلان پارامترهای هزینهای و کنترل بازار بوده است.

- جانمایی و توزیع جغرافیایی: از این منظر، صنایع نورد در مراکز جمعیتی (شمال و غرب) کشور و متناسب با بازار مصرف داخل طرحریزی و مکانیابی گردیده است. بنابراین نگاه صادراتی (و خصوصا صادرات دریایی) در جانمایی کارخانجات نورد کشور مبنای طرحریزی نبوده است. از طرف دیگر کارخانجات جدید تولیدکننده فولادخام در نزدیکی معادن سنگآهن (مرکز و شرق) و یا در نزدیکی سواحل جنوب قرارگرفته اند. بر این اساس، در شرایط اشباع بازار داخلی، مشابه شرایط حال حاضر و نیز وضعیت سالهای آتی، بدلیل هزینه بسیار بالای حمل و نقل، تنها صادرات فولاد خام و مستقیما از مراکز تولیدی مقرون به صرفه و سودآور خواهد بود.

صادرات محور نبودن و آمار بالا و غلطانداز صنعت نورد، سبب غیراقتصادی جلوهنمودن توسعه و سرمایهگذاری صحیح و برنامهریزیشده در پاییندست زنجیره ارزش فولاد (یعنی نورد) برای طرحهای جدید تولید فولادخام کشور گردد.

بدین ترتیب، شاید بتوان گفت که وضعیت توسعه و سرمایهگذاری در صنعت فولاد کشور بدلیل نبود آمار جامع، شفاف و دردسترس و متعاقبا طرح جامع دربرگیرنده گستره کامل زنجیره ارزش فولاد، دارای نواقص پر هزینهای بوده است. دو برآیند اصلی ناشی از این نواقص را میتوان اینگونه برشمرد: اول آنکه، بدلیل عدم کشش بازار داخل، عمده کارخانجات نورد کوچکمقیاس بدلیل کمبود تقاضای داخلی و پایین بودن توان صادراتی بدلیل جانمایی، در ظرفیت پایین مشغول به کار خواهند بود. دوم اینکه، به دلیل آمار بالای ظرفیت نورد موجود در کشور در سالهای گذشته (به عبارتی آمار غلطانداز)، سرمایهگذاری و توسعه در این زمینه دارای جذابیت اقتصادی نبوده و بخش بزرگی از ظرفیتهای جدید فولادسازی تنها منتهی به تولید فولاد خام بوده که اتفاقا همین بخش جدید عمده صادرات فولاد خام کشور در سالهای پیشرو را از آن خود خواهند داشت. نتیجه آنکه ماحصل این عدم تناسب در برنامهریزی جامع، سهم 85% فولاد خام در سبد صادراتی محصولات کشور در سالهای پیشرو و کارکرد در ظرفیت پایین بخش بزرگی از صنعت نورد در شرایط رکود بازار داخلی میباشد.

فراهم آوردن بسترهای اطلاعاتی جامع، شفاف و در دسترس جهت ایجاد جذابیتهای سرمایهگذاری

در عین حال شاید بتوان مهمترین اقدام در جهت بهبود وضعیت کلان صنعت را فراهم آوردن بسترهای اطلاعاتی جامع، شفاف و در دسترس برشمرد. به عبارتی، جذابیتهای سرمایهگذاری با تحلیل کارشناسی وضعیت سرمایهگذاری در طرحها، وضعیت عرضه و تقاضا و بررسی چشماندازهای کلان پیشرو در عرصه صنعت، آشکار گردیده و منجر به جهتگیری درست سرمایهگذاریهای نو، تعادل در عرضه و تقاضای مواد و محصولات و رقابت مثبت و شفاف برای همه بخشهای درگیر خواهد گردید.

سرمایهگذاری کلان در زیرساختها و توسعه ساخت و ساز راهکار نجات صنایع نورد بازار داخلمحور

به نظر میرسد تنها راهکار بهبود آن بخش از ظرفیت نورد کشور که کوچک مقیاس بوده و بر اساس بازار داخل جانمایی و طراحی گردیده، تقویت بخش تقاضاست که نیازمند بهبود وضعیت سرمایهگذاری در زیرساختها، تحریک بخش مسکن و توسعه صنایع وابسته خواهد بود.

سرمایهگذاریهای جدید نورد فولاد در صورت فراهم بودن شرایط بازارهای صادراتی تنها در مجاورت کارخانجات فولادسازی و یا در سواحل دریایی مقرون به صرفه خواهد بود.

اما راهکار تقابل با خام فروشی و صادرات محصولات با ارزش افزوده بالا در حال و آینده صنعت فولاد ایران نیازمند برنامهریزی جامع در کل زنجیره ارزش فولاد میباشد. نکته مهم اینجاست که عمده صادرات فولاد ایران در سالهای آتی توسط شرکتهایی صورت خواهد پذیرفت که اساسا صادراتمحور بوده (عمدتا صادرات از راه دریا) و به لحاظ توان صادراتی به درستی جانمایی گردیدهاند. اما این شرکتها نیازمند توسعه زنجیره ارزش خود در پاییندست به جهت بالابردن سهم محصولات با ارزش افزوده بالاتر در سبد صادراتی فولاد ایران می باشند. در صورت عدم تمایل این شرکتها به سرمایهگذاری در پاییندست، سرمایهگذاریهای جدید و مستقل نورد فولاد در صورت فراهم بودن شرایط بازارهای صادراتی تنها در مجاورت سواحل دریایی مقرون به صرفه خواهد بود.

صادرات فولاد خام: استراتژی یا پیشامد

هرچند خامفروشی فولاد در بازارهای صادراتی خود میتواند یک استراتژی نفوذ در بازار و برآیند مطالعات بازاریابی در تجارت جهانی فولاد باشد، اما از نتایج تحلیلی این نوشتار می توان اینطور نتیجهگیری نمود که سهم بالای فولاد خام در سبد محصولاتی ایران، بیشتر برآیند تصمیمگیریها بر اساس آمار و اطالاعات غلطانداز موجود در عرصه اقتصادی کشور بوده است. به عبارت دیگر، عدم برنامهریزی دقیق در جانمایی و طراحی ظرفیتهای صنعت نورد سبب ناکارآمدی این بخش اقتصادی در شرایط رکود گردیده و ماحصل آن القای عدم جذابیت اقتصادی در طرحهای جدید فولادی گردیده است. در هر صورت، این اتفاق اهمیت پرداختن به موضوع فراهمآوردن زیرساختهای اطلاعاتی در سطوح مختلف اقتصادی را بیش از پیش نمایان میسازد.

این مقاله تنها مروری بر وضعیت حال حاضر و آتی صنعت فولاد کشور میباشد. بدون شک، ارائه و انتخاب راهحل(های) صحیح و آیندهنگرانه در زمینه تقابل، تعامل، بهبود و فرصتسازی از مسائل و مشکلات برشمرده نیازمند تحلیل و بررسی دقیق جمیع موارد توسط کارشناسان، خبرگان و متخصصین امر میباشد.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

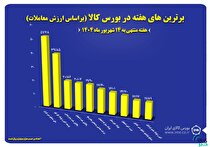

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود