رشد مماس تسهیلات با تورم

سهم بخشهای مختلف اقتصاد

به گزارش می متالز، بانک مرکزی عملکرد تسهیلات دهی سیستم بانکی مربوط به ۸ ماه ابتدایی سال جاری را منتشر کرده است. در این گزارش، میزان تسهیلات دهی به بخشهای مختلف اقتصادی به تفکیک اعلام شده است. میتوان میزان تسهیلات دهی به هر بخش اقتصادی را با ارزش افزوده خلق شده در آن بخش مقایسه کرد. البته برای مقایسه دقیقتر سهم هر بخش در اقتصاد و میزان تسهیلاتگیری، باید طبقه بندی بخشهای اقتصادی در هر دو شاخص، مانند هم باشد. اما بهطور تقریبی میتوان به مقایسهای از این دو عدد رسید. فرضا خدمات در اقتصاد ایران نقش غالب را دارد. طبق آخرین دادهها ارزش افزوده بخش خدمات تقریبا ۴۵ درصد از کل ارزش افزوده اقتصاد ایران را شکل میدهد. با این حال، سهم تسهیلات گیری این بخش نسبت به نقش آن در اقتصاد کمتر است. بر اساس دادههای بانک مرکزی، بخش خدمات در ۸ ماه ابتدایی سال جاری، ۶/ ۳۴ درصد از کل تسهیلات شبکه بانکی را به خود اختصاص داده است. میزان تسهیلات پرداختی به کل بخش خدمات، معادل ۱/ ۱۸۴ هزار میلیارد تومان بوده که نسبت به سایر بخشهای اقتصادی، عدد بالاتری است. نزدیک ترین بخش به خدمات، گروه صنعت و معدن است که ۵/ ۳۰ درصد از کل تسهیلات شبکه بانکی را دریافت کرده است. سهم صنعت و معدن براساس گزارش بانک مرکزی، معادل ۳/ ۱۶۲ هزار میلیارد تومان اعلام شده است. صنعت و معدن، مجموعا ۳۷ درصد از ارزش افزوده اقتصاد ایران را ایجاد میکند. از این رو، سهم این بخش نیز از تسهیلات شبکه بانکی، در قیاس با ارزش افزودهای که خلق میکند، کمتر است. رتبه سوم در اخذ تسهیلات شبکه بانکی، متعلق به بخش «بازرگانی» است. تقریبا ۱۹ درصد از کل تسهیلات در ۸ ماه ابتدایی سال جاری به این بخش واریز شده است.

هدف اول تسهیلات

در اغلب بخشهای اقتصادی، تامین سرمایه در گردش سهم غالب را در دریافت تسهیلات داشته است. سهم تسهیلات پرداختی در قالب سرمایه در گردش در کلیه بخشهای اقتصادی طی ۸ ماه سال جاری مبلغ ۷/ ۲۸۵ هزار میلیارد تومان بوده که معادل ۸/ ۵۳ درصد کل تسهیلات پرداختی است. این عدد در مقایسه با دوره مشابه سال قبل مبلغ ۳۸ هزار میلیارد تومان و معادل ۳/ ۱۵ درصد افزایش داشته است. میزان رشد تسهیلات در سرمایه در گردش، نسبت به رشد کل تسهیلات کندتر بوده است. در بخش صنعت و معدن، ۷۱ درصد تسهیلات در خدمت سرمایه در گردش بوده است. سهم تسهیلات پرداختی بابت تامین سرمایه در گردش بخش صنعت و معدن در ۸ ماه سال جاری معادل ۶/ ۱۱۵ هزار میلیارد تومان بوده است که حاکی از تخصیص ۵/ ۴۰ درصد از منابع تخصیص یافته به سرمایه درگردش کلیه بخشهای اقتصادی است. بهطور کلی ۶ هدف عمده از دریافت تسهیلات در گزارش بانک مرکزی رصد شده است: «ایجاد»، «تامین سرمایه در گردش»، «تعمیر»، «توسعه»، «خرید کالای شخصی» و «خرید مسکن». سهم «خرید کالای شخصی»، «ایجاد» و «توسعه» به یکدیگر نزدیک بوده و مجموعا یک سوم از کل تسهیلات را شامل میشده است.

در برخی بخشها، اهداف دیگری در درجه اول قرار داشته است. مثلا در بخش مسکن و ساختمان، خرید مسکن اولویت پرداخت تسهیلات بوده است و تقریبا یک سوم از تسهیلات این بخش را در بر گرفته است. در بخش بازرگانی نیز «خرید کالای شخصی»، هدف اول تسهیلات بوده است. رقم خرید کالای شخصی در بخش بازرگانی معادل ۴۶ هزار میلیارد تومان در ۸ ماه ابتدایی سال جاری بوده که ۴/ ۴۵ درصد از کل تسهیلات بخش بازرگانی را شامل شده است.

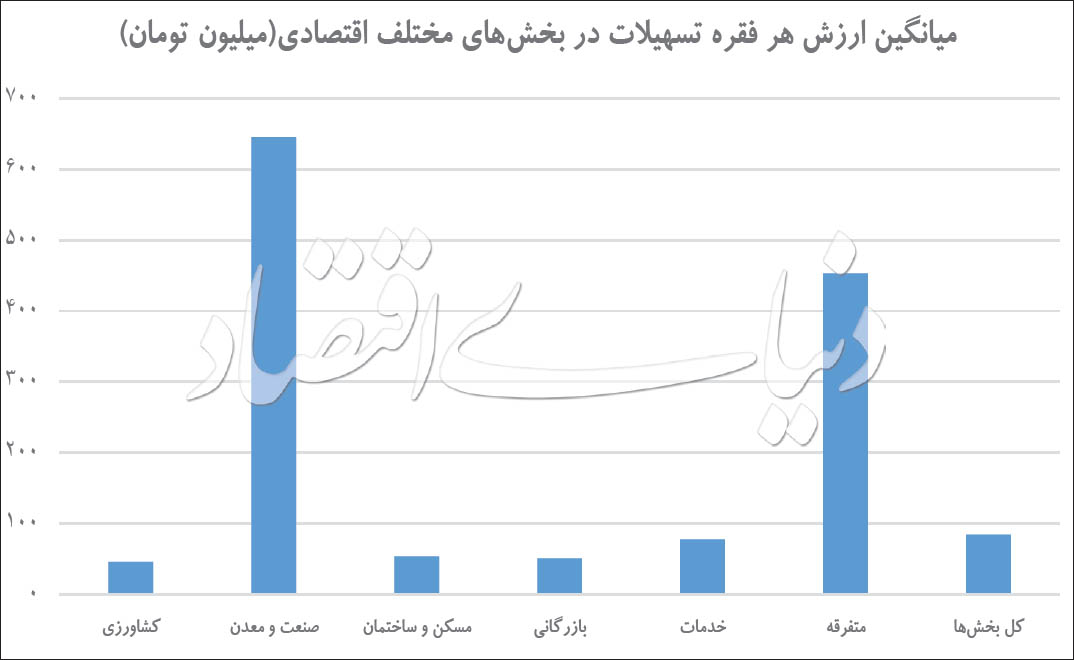

سرانه تسهیلات در هر بخش

بهطور کلی در ۸ ماه ابتدایی سال جاری، به میزان ۶ میلیون و ۲۸۸ هزار فقره وام توسط سیستم بانکی کشور پرداخت شده است. بهطور میانگین، ارزش هر وام پرداختی معادل ۵/ ۸۴ میلیون تومان برآورد میشود. ارزان ترین وامها در بخش کشاورزی پرداخت شده و گران ترین وامها نیز متعلق به بخش صنعت و معدن بوده است. طبق گزارش بانک مرکزی، سرانه ارزش هر وام پرداختی در بخش صنعت و معدن معادل ۶۴۵ میلیون تومان تخمین زده شده است. این یعنی که ارزش هر وام پرداختی در صنعت و معدن، بیش از ۱۰ برابر ارزش هر وام پرداختی در بخش مسکن و ساختمان بوده است. بهطور کلی ارزش سرانه هر وام در دیگر بخشهای اقتصادی، زیر ۱۰۰ میلیون تومان بوده که بالاترین حد آن متعلق به بخش خدمات است. کمترین میزان وام پرداختی در بخش «متفرقه» بوده است، یعنی بخشهایی که ذیل هیچکدام از بخشهای اقتصادی تعریف شده قرار نداشتهاند. در ۸ ماه ابتدایی سال ۹۸، از سوی سیستم بانکی ۹۰۸ فقره وام به بخش متفرقه پرداخت شده است که میانگین هر وام پرداختی معادل ۴۵۳ میلیون تومان برآورد شده است. در حقیقت وامهای متفرقهای که سیستم بانکی کشور پرداخت کرده، اغلب وامهای با ارزش بالایی بودهاند. طبق دادههای بانک مرکزی، ۸۶ درصد از وامهای متفرقه نیز با هدف تامین سرمایه در گردش پرداخت شده است.

رصد تورمی تسهیلات

رشد اسمی میزان تسهیلات در قیاس با مدت مشابه سال قبل، عدد ۶/ ۲۷ درصد را نشان میدهد. این عدد در مقایسه با تورم نقطهای آبان ماه، تقریبا در یک سطح قرار میگیرد. چرا که نرخ تورم نقطهای طبق دادههای مرکز آمار، ۳/ ۲۷ درصد گزارش شده است. اگرچه مقایسه رقم تسهیلات ۸ ماهه با تورم نقطهای، میتواند دارای خطا باشد، اما در هر حال مجموع تحولات و روند قیمتها طی ۸ ماه ابتدایی سال جاری در شاخص قیمت مصرف کننده آبان ماه نشسته است و به همین دلیل میتوان سنجه مناسبی از صفت تورمی تسهیلاتدهی بانکها ارائه دهد. با توجه به اینکه میزان رشد تسهیلات دهی و تورم نقطهای همتراز بودهاند، میتوان گفت که از این کانال فشار مضاعفی بر سمت تقاضا وارد نشده و رشد حقیقی تسهیلات دهی تقریبا صفر بوده است.

گزارش بانک مرکزی در مورد حجم تسهیلاتدهی حاکی است که باید ملاحظات مربوط به کنترل تورم را نیز در نظر گرفت و همواره مراقب قدرت گرفتن پتانسیل تورمی ناشی از فشار تقاضای کل در اقتصاد نیز بود. بر این اساس ضروری است به افزایش توان مالی بانکها از طریق افزایش سرمایه و بهبود کفایت سرمایه بانکها، کاهش تسهیلات غیرجاری و بازگرداندن آنها به مسیر صحیح اعتباردهی بانکها، افزایش بهرهوری بانکها در تامین سرمایه در گردش تولیدی، پرهیز از فشارهای مضاعف بر دارایی بانکها و ترغیب بنگاههای تولیدی به سمت بازار سرمایه بهعنوان یک ابزار مهم درتامین مالی طرحهای اقتصادی (ایجادی) توجه ویژهای کرد.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود