بانک مرکزی قانون «تسهیل تسویه بدهی بدهکاران» را ابلاغ کرد

به گزارش می متالز، بانک مرکزی در این بخشنامه اعلام کرد: «قانون تسهیل تسویه بدهی بدهکاران شبکه بانکی کشـور» در جلسـه علنـی یازدهم شهریورماه ۱۳۹۸ مجلس شورای اسلامی تصویب و در ۲۰ آذرماه از سـوی مجمـع تشخیص مصلحت نظام با اصلاحاتی موافق با مصلحت نظام تشخیص داده شد.

بر اساس این قانون، به منظور حمایت از رونق تولید و تسهیل تسویه بدهی ریالی غیرجاری تولیدکنندگان به بانکها و موسسات اعتباری، چنانچه تسهیلاتگیرندگانی که تمام یا بخشی از بدهی سر رسیدشده خود را تا پایان سال ۱۳۹۷ پرداخت نکردهاند، بخواهند بدهی غیرجاری خود را به طور نقد تسویه کنند، در صورتی که قرارداد تسهیلاتگیرنده با بانک یا موسسه اعتباری تجدید یا امهال نشده باشد، همان قرارداد، ملاک محاسبه مانده بدهی تسهیلاتگیرنده بر اساس این قانون خواهد بود.

در مورد قراردادهایی که یک یا چند نوبت از طرقی مانند انعقاد توافقنامه، قرارداد جدید یا اعطـای تسـهیلات جایگزین، تجدید یا امهال شده باشد، در صورتی که قرارداد اولیه بانک یا موسسه اعتباری با تسهیلاتگیرنده، قبل از اول فروردین ۹۳ منعقـد شـده باشـد، آخرین قرارداد و یا توافقنامه قبل از تاریخ مزبور، «قرارداد ملاک محاسبه» تلقی و محاسبه مانده بدهی مشتری بر اساس آن انجام میشود.

در صورتی که قرارداد اولیه بعد از تاریخ یاد شده، منعقد شده باشد، ملاک محاسـبه، اولین قرارداد بعد از تاریخ یادشده خواهد بود.

مبلغی که تسهیلاتگیرنده باید برای استفاده از مزایای این قانون به صورت نقدی به بانک یا موسسه اعتباری بپردازد، عبارت است از مانده اصل و سود قبل و بعد از سررسید (تا تاریخ تسویه نقدی) که با استفاده از فرمول ابلاغی بانک مرکزی، بر اساس نرخ سود ساده و غیرمرکب مندرج در «قرارداد ملاک محاسبه»، با حذف کلیـه جـرائم متعلقه و سودهای ناشی از آن و با در نظر گرفتن پرداختهای مشتری و زمان پرداختهای وی محاسبه میشود.

سقف مجاز برای برخورداری از مزایای این قانون برای هر شخص حقیقی و حقوقی غیردولتی در کل شـبکه بانکی، به ترتیب، ۵ میلیارد ریال و ۲۰ میلیارد ریال تعیین میشود.

تسهیلاتی که بنا به نظر بانک مرکزی و در راستای ساماندهی بازار غیرمتشکل پولی از موسسـات در حـال تصفیه به بانکها و موسسات اعتباری غیربانکی منتقل شده باشد، مشمول احکام این قانون بوده و در چهارچوب ضوابط اجرائی که توسط بانک مرکزی تدوین خواهد شد، تعیین تکلیف میشود.

تسهیلاتگیرندگان مشمول استفاده از ضوابط این قانون حداکثر تا پایان اسـفندماه ۱۳۹۸ مهلـت دارند درخواست خود را به بانکها یا مؤسسات اعتباری موردنظر ارائه کنند.

بانک یا مؤسسه اعتباری غیربـانکی مکلـف است حداکثر ظرف مدت دوماه از زمان ارائه درخواست مشتری، کلیه دریافتها و پرداختهای مشتری را که مربوط به «قرارداد ملاک محاسبه» است به همراه زمان دریافت یا پرداخت، در سامانهای که بانک مرکزی اعلام میکند، ثبت کند.

تسهیلاتگیرنده برای برخورداری از مزایای این قانون باید حداکثر تا پایان شهریورماه ۱۳۹۹ مانده بدهی خود را که توسط سامانه فوقالذکر محاسبه و به او اعلام میشود، به طور نقد تسویه کند.

قراردادهای فروش و واگذاری داراییهای بانک یا مؤسسه اعتباری غیربانکی و تسهیلات اعطائی ارزی اعم از منابع داخلی بانکها و موسسات اعتباری و سایر منابع، از شمول این قانون مستثنی هستند.

بانکها و موسسات اعتباری غیربانکی مجازند درصورتی که در نتیجه اجرای این قانون متحمل زیان شوند، پس از تایید بانک مرکزی، زیان مزبور را از سال ۱۳۹۹ به بعد به تدریج حداکثر ظرف مدت پنج سال در صورتهای مالی خود مستهلک کنند.

چنانچه سازمان امور مالیاتی ذخایر مطالبات مشکوکالوصول مربوط به تسـهیلات غیرجاری را که مطابق این قانون تسویه میشود، در محاسبه مالیات متعلق به بانکها و موسسات اعتباری، لحاظ نکرده باشـد، موظف است مالیات دریافتی را به عنوان مالیات سالهای بعد از اجرای این قانون منظور کند.

همه تسهیلاتی که برای تولید اعطا شـده، مشمول این قانون اسـت. بانک مرکزی موظف است دستورالعمل اجرای این قانون از جمله تشخیص تسهیلات تولیدی از غیر تولیدی را ظرف مدت دو هفته از تاریخ ابلاغ این مصوبه، به بانکها و مؤسسات اعتباری اعلام کند.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

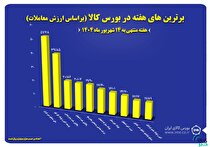

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود