فرصتسوزی در سال رویایی

به گزارش می متالز، نگرانیها از شیوع ویروس کرونا و ریزش قیمتها در بازار جهانی در کنار تسویه اعتبارات پایان سال مهمترین عوامل عقبنشینی سهام از اوج تاریخی هستند. گرچه همچنان فشار عرضه در بخش مهمی از بازار محسوس است، اما در معاملات دیروز سهامداران حقوقی در برخی سهمها که چندان درگیر موجسواریهای اخیر بورس نبودند، فعالتر شدند. امری که میتواند به تدریج به متعادلتر شدن عرضه و تقاضا کمک کند. با وجود اصلاح قیمتهای اخیر، بعید به نظر میرسد تغییری در رکوردهای سال رویایی تاریخ بورس تهران رقم بخورد. سالی که به نظر میرسد در اوج فرصتسوزی به پایان خود نزدیک میشود. بهطوریکه به جای بهرهمندی بخش واقعی تولید از هجوم بیسابقه نقدینگی، این پولها عمدتا صرف سفتهبازی و رشدهای بیرویه قیمتها شدند. بررسیها نشان میدهد طی سالهای ۹۶ و ۹۷ ارزش عرضههای اولیه به عنوان کلید جذب نقدینگی سرگردان در مقایسه با ارزش کل معاملات همان سال بیش از ۱۰ برابر این نسبت در سال ۹۸ بوده است. بنابراین به وضوح مشاهده میشود سهم عرضههای اولیه امسال نسبت به گردش پولهای بورسی به شدت پایین بوده و نوعی فرصتسوزی بزرگ در اقتصاد کشور به ثبت رسیده است.

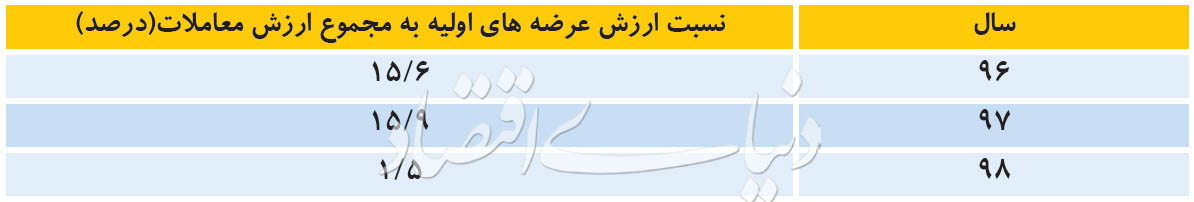

بورس تهران با ورود سیلی از نقدینگی سرگردان، طی معاملات سال ۹۸ با رشد محسوس قیمت سهام همراه شد و بازدهی نماگر اصلی این بازار حتی برای بازهای از ۲۰۰ درصد نیز فراتر رفت. در عین حال طی ماههای پایانی سال، ارزش معاملات خرد بورس تهران به سطوحی رسید که تا دو سال قبل هیچ تحلیلگری حتی تصور این اعداد را هم نداشت. نقدینگی عظیمی که در غیاب بازدهی در دیگر بازارها به سوی سهام روانه شد، باعث شد تا قیمت سهام طی سال جاری چند برابر شود و بعضا هم نظرات از حبابی شدن قیمت سهام حکایت داشت. این در حالی است که ابزاری همچون عرضههای اولیه در این فضای پررونق میتوانست با جذب پولهای سرگردان و تازه نفس به سهام، علاوه بر توسعه عرضی بازار، در نهایت به متعادل شدن بازار کمک کند. در این میان اما بررسیهای «دنیایاقتصاد» از نسبت ارزش عرضههای اولیه سهام به کل ارزش معاملات در ۳ سال گذشته حکایت از یک فرصتسوزی بزرگ در اقتصاد کشور دارد. بر این اساس در حالی که طی سالهای ۹۶ و ۹۷، نسبت مذکور افزون بر ۱۵ درصد بوده، در سال جاری به کمتر از ۵/ ۱درصد کاهش یافته تا استفاده بهینهای از اقبال گسترده سرمایهگذاران به سهام در سال ۹۸ نشود.

به صورت مشخص میتوان گفت رشد بدون پشتوانه بنیادی قیمت در برخی از سهمها به علت کم بودن عمق بازار سهام رخ داد. به عبارتی در شرایط عدم معرفی ابزارهای مالی جدید در بازار، حجم کم عرضه اولیهها و شناوری بسیاری پایین سهام، پولهای جدیدی که وارد بورس تهران شدند، راهی جز تحریک قیمت سهام نداشتند و در این میان رشدهای افسارگسیخته سهام نیز به کام سفتهبازان خوش آمد و مزیدی بر علت شد تا شتاب صعود سهام حتی بیشتر شود. حال با نزدیک شدن به پایان سال رویایی بورس تهران، در کنار ریسکهای جهانی و داخلی که سهام را تحت فشار قرار داده، افزایش عرضههای اولیه را نیز شاهد هستیم.

سیل نقدینگی در بورس تهران

بازدهی بورس تهران تا 2 هفته پیش و میانه اسفند ماه به عدد بیسابقه 211 درصدی رسیده بود. با این حال ریزش بازار جهانی و هراس از رکود فراگیر اقتصادی در دنیا در کنار نگرانی از اثر کرونا بر اقتصاد کشور و بعضا اثر روانی تصمیمات ناگهانی و شاید مهمتر از آن اختلال در سیستم معاملاتی از مواردی بودند که بر قیمت سهام فشار وارد کردند.

البته نباید فراموش کرد که سهام پس از رالی پرشتاب قیمتی نیازمند اصلاح بود، در این شرایط عرضههای اولیه نیز مکانی شد که نقدینگی در مسیر اصلاح را به سمت خود جذب کند. بهصورت کلی عرضههای اولیه در کاهش التهاب سهام اثرگذار بوده است که در فضای منفی نیز میتواند از خروج از نقدینگی از بازار نهتنها جلوگیری کند بلکه نقدینگی تازهنفس را نیز راهی بازار سازد.

افت قیمت سهام از اوایل هفته پیش و همزمان با ریزش بازارهای جهانی در پی گسترش شدید ویروس کرونای جدید و همچنین مخالفت روسیه با عربستان برای کاهش 5/ 1 میلیون بشکهای تولید نفت، وارد فاز جدیدی شد بهطوریکه دماسنج اصلی بازار سهام طی 2 روز دوشنبه و سهشنبه گذشته با افت 3/ 5 درصدی مواجه شد. در این میان ادامه هراس ایجادشده باعث شد تا طی 2 روز اخیر شاهد عقبنشینی مجدد 5 درصدی نماگر اصلی بورس تهران باشیم.

با این حال شاخص کل از ابتدای سال تاکنون حدود 8/ 2 برابر شده و به عبارتی بازدهی حدودا 177 درصدی را برای سهامداران به ارمغان آورده است. چنین سودی همچنان در بین تمام بازارهای سرمایهگذاری بینظیر و تقریبا غیرقابل دستیابی است. بهنظر میرسد چنین سودی در بورس تهران بیش از هر چیزی تحتتاثیر نقدینگی بسیار سنگینی است که به سمت سهام روانه شده است. در همین راستا میتوان به ارزش معاملات خرد (بدون احتساب معاملات بلوک و اوراق) اشاره کرد که طی مدت اخیر در کل بازار سهام به 6 یا بعضا حتی 7 هزار میلیارد تومان در یک روز هم رسیده است.

طی یکسال اخیر سرعت رشد نقدینگی به بیش از میانگین بلندمدت رسیده است بهطوری که پیشبینی میشود نقدینگی کل کشور در پایان سال جاری نسبت به ابتدای سال حدود 30 درصد رشد خواهد داشت.

در همین حال به علت زیاد شدن نااطمینانیهای اقتصاد و افزایش انتظارات تورمی طی دوسال اخیر میل به نگهداری پول نقد کمتر شده و اغلب افراد به سمت سرمایهگذاری در داراییهای مختلف روی آوردهاند. سود حقیقی منفی (پایینتر بودن نرخ سود بانکی از نرخ تورم) باعث شده که تمایل به سمت بازارهای رقیب افزایش پیدا کند.

از طرفی بازار ارز هم با وجود سیگنالهای صعودی به علت کنترل بازارساز دیگر چندان جالب بهنظر نمیرسد. بهطوریکه بازدهی ارز از ابتدای سالجاری تا روز گذشته کمتر از 18 درصد بوده است. مسکن هم چندان وضعیت بهتری ندارد علاوه بر اینکه این بازار از طرفی چندان برای پولهای کوچک مناسب نیست و همچنین نقدشوندگی در بازار املاک نسبت به دیگر بازارها پایینتر است. در چنین شرایطی اقبال عمومی به بازار سهام بیشتر و بیشتر شد و همین موضوع با جذب حجم سنگینی از سرمایههای خرد رشد قیمتی فراتر از انتظار را در سهام رقم زد. در همین راستا میتوان رشدی را در ارزش معاملات سهام شاهد بود که پیشتر هیچ فعال اقتصادی آن را پیشبینی نمیکرد. متوسط ارزش معاملات سهام در سال 96 درحالی تنها 136 میلیارد تومان بود که این رقم در سال 97 با رشد بیش از 250 درصدی به 479 میلیارد تومان رسید. اما اوج هجوم نقدینگی به بورس تهران در سال 98 بود بهطوری که طی 6 ماه نخست امسال متوسط ارزش معاملات خرد نسبت به سال قبل بیش از 3/ 2 برابر شد و به رقم 1125 میلیارد تومان رسید. این متغیر از مهر ماه بار دیگر مسیر صعودی را پیمود و از ابتدای هفتمین ماه سال تا روز گذشته به میانگین 2 هزار و 471 میلیارد تومانی دست یافت. البته متوسط ارزش معاملات خرد بورس تهران طی 16 جلسه معاملاتی اسفند ماه به 4 هزار و 78 میلیارد تومان رسیده است.

عطش برای عرضههای اولیه سنگین

در شرایطی که رونق بورس تهران و اقبال مردم به این بازار به سطوح بینظیری رسیده، مقامهای ناظر بورسی و اقتصاد کلان کشور با فرصتسوزی پیاپی نتوانستند از این پولهای جدید به بهترین شکل استفاده کنند. کارهایی مانند عرضه شرکتهای جدید بزرگ در بازار سهام، ایجاد ابزارهای مالی جدید و عرضه سهام دولت در شرکتها میتوانست به متعادل شدن قیمت سهام و افزایش عمق این بازار کمک کند. البته بهنظر میرسد بعد از مدتها تعلل مقام ناظر انجام برخی از این کارها را در دستور کار قرار داده است. بهطوریکه از ابتدای بهمنماه تاکنون شاهد عرضه 9 شرکت جدید در بورس و فرابورس بودهایم. طی روزهای اخیر که شاهد اصلاح قیمت سهام و افت بیش از 10 درصدی شاخص کل بودهایم گرچه دلایلی مانند نگرانی بورسبازان از تصمیمات یک شبه مقام ناظر برای افت بازار مطرح میشود، اما در واقع هراس از کرونا و بازار جهانی و سایه رکود را میتوان علت اصلی افت قیمت سهام مطرح کرد. اما علاوه بر موارد فوق، تحلیلگران عرضههای اولیه جدید را هم در کاهش التهاب سهام و جذب نقدینگی از سهام در مسیر اصلاح موثر میدانند. این 9 عرضه اولیه حدود 2 هزار و 638 میلیارد تومان نقدینگی جذب کرده است. علاوه بر این رقم، پولهای بیشتری هم در صفهای خرید این سهمها قرار گرفته است تا در مجموع اندکی از تب و تاب بالای نقدینگی در سهام که پیشتر منجر به بالا رفتن غیرمنطقی قیمت میشد، کاسته شود.

البته همچنان تعداد و ارزش عرضههای اولیه در سطوح بسیار پایینی در قیاس با سالهای گذشته قرار دارد بهطوریکه نسبت کل ارزش عرضههای اولیه به کل ارزش معاملات خرد روزانه بورس تهران در سال 96 حدود 6/ 15 درصد بوده است. این نسبت برای سال 97 که در اواخر آن شاهد موجی از عرضههای اولیه بزرگ بودیم به بیش از 9/ 15 درصد رسید. اما در سالجاری در پی کمکاری مدیران بالادستی اقتصادی در عرضه شرکتهای جدید و تسهیل مسیر بورسی شدن شرکتها این عدد کمتر از تنها 5/ 1 درصد بوده است. به عبارت دیگر در سال جاری در حالی شاهد رشد چشمگیر ارزش معاملات خرد بودهایم که ارزش عرضههای اولیه متناسب با آن نبوده است. از این رو نسبت ارزش عرضههای اولیه به کل ارزش معاملات بورس تهران بیش از 90 درصد افت داشته است.

مسیر جدید برای سیاستگذار

همانطور که اشاره شد بخشی از اصلاح اخیر بازار سهام را میتوان مرتبط به عرضههای جدید دانست که به واسطه جذب مقداری از نقدینگی سرگردان در بورس تهران مازاد تقاضای دیگر نمادها کاهش یافته است. اما چنین اتفاقی نباید موجب شود تا مقام ناظر در تسهیل ورود شرکتهای جدید و بزرگ به بازار تعلل کند و کار جدیدی مبنی بر عرضه تعداد زیادی شرکت که آغاز شده را با قدرت و سرعت بیشتری ادامه دهد. این کار علاوه بر کمک شایانی که به توسعه عمق بازار میکند، تاثیر زیادی هم میتواند در متعادل شدن قیمت سهمها داشته باشد. در همین راستا باید منتظر ماند و دید آیا عرضههای بزرگ وعده داده شده مثل زیرمجموعههای «فارس» یا خود شستا عملی خواهد شد یا نه. مقامات هلدینگ پتروشیمی خلیج فارس مدتهاست که تاکید بر آمادگی برای عرضه شرکتهای زیرمجموعه میکنند. از طرفی دیگر شرکت سرمایهگذاری تامین اجتماعی در سال جاری 7 شرکت زیرمجموعه خود را بورسی کرده است. همچنین اخبار زیادی مبنی بر عرضه شستا در بازار سهام وجود دارد. علاوه بر این فرهاد دژپسند، وزیر امور اقتصادی و دارایی، عرضههای دولتی و نهادی را تشویق کرده و وعده به افزایش آنها داده است. این اتفاق اگر عملی شود از جهتی هم در سال سخت پیشرو میتواند در تامین هزینههای دولت به کمک آید و از جهتی دیگر کمک بزرگی به شناوری سهام و نقدشوندگی آن میکند.

در این میان باید بر نهادهای عمومی، دولتی، نیمه دولتی اجبار کرد که سهام شرکتهای زیرمجموعه را در بورس و فرابورس عرضه کنند. علاوه بر این باید جذابیت برای حضور شرکتهای خصوصی نیز در بورس و فرابورس افزایش یابد که این انتظار از رئیس سازمان بورس وجود دارد تا با تبلیغات گسترده و اصلاح دستورالعملها و ایجاد انگیزه در این مسیر قدم بردارد.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

کاهش ۴ درصدی مبادلات اقتصادی ایران و ترکیه

تحلیل نمادهای مشکوک - ۱۵ شهریور ۱۴۰۴

دستگیری صدها کارگر کارخانه هیوندای در آمریکا

یارانه این گروههای درآمدی قطع خواهد شد

همکاری راهبردی بانک تجارت با گروه صنعتی رازی

تعرفه گرانتر برق برای کسانی که در سامانه املاک و اسکان ثبتنام نکنند

نبض فولاد در ۴ ماهه ۱۴۰۴؛ ترکیب صادرات تغییر کرد

شفافسازی بیمه مرکزی در خصوص جبران خسارت خودروهای نامتعارف

صورتهای مالی بانک رفاه کارگران به تصویب مجمع رسید

آغاز مرحله جدید ساخت نیروگاههای خورشیدی صنعتی و خانگی با تسهیلات بانک ملت

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود