فرش قرمز بازار گواهی سپرده برای شمش طلا

به گزارش می متالز، بر این اساس، مدت این تفاهمنامه از زمان امضا سه ماه تعیین شده است و حداقل اوراق معادل یکصد سوت (هر سوت معادل یک هزارم گرم) درنظر گرفته خواهد شد.

بر اساس این تفاهمنامه به زودی معاملات گواهی سپرده شمش طلا در بورس کالای ایران آغاز به کار میکند. راهاندازی معاملات گواهی سپرده شمش طلا در کنار معاملات گواهی سکه طلا، میتواند به عنوان نقطه عطفی در نظر گرفته شود که نه تنها جذابیت بالایی برای سرمایهگذاران خواهد داشت بلکه تسهیل کننده مسیر ورود سایر کالاها نظیر محصولات صنعتی و معدنی و مواد اولیه پتروشیمیایی به بورس کالا خواهد بود.

ابهامات معاملاتی گواهی سپرده شمش طلا

همانطور که بیان شد حداقل اوراق گواهی سپرده شمش طلا معادل یکصد سوت است. اما مسالهای که در ارتباط با آن مطرح میشود حداقل وزن یک شمش طلا است. زیرا وزن شمشها از استانداردهای مشخصی تبعیت میکنند. هر شرکتی با توجه به بازاری که در اختیار دارد، رنج مشخصی را تولید و به بازار عرضه میکند. برای مثال برای صادرات شمش طلا به کشورهای دیگر از شمشهای حدودا ۱۲ کیلوگرمی استفاده میکنند. وزن شمش طلا کاملا بستگی به کارآیی آن دارد. در دادوستدهای گواهی سپرده شمش طلا طبیعی است که در پایان سررسید این اوراق، گواهی سپردههایی موجود باشند که به میزان حداقل یک شمش طلا نمیرسند، بنابراین مابه ازای آنها نمیتوان شمشی تحویل دارنده این اوراق داد. اینکه در اینگونه موارد چه سازوکاری اندیشیده خواهد شد هنوز مشخص نیست. آیا میتوان این گواهیها را به نماد بعدی منتقل کرد یا خیر. در صورت انتقال آنها به نماد دیگر مساله این است که تولیدکننده شمش طلا تا چه زمانی کیفیت شمش عرضه شده را تضمین خواهد کرد آیا زمان مشخصی برای آن تعریف شده است. به عنوان مثال اگر محصول زعفران را که از لحاظ حجم معاملاتی به عنوان لیدر بازار گواهی سپرده بورس کالا معرفی میشود در نظر بگیرید، کیفیت زعفران مورد پذیرش انبارهای بورسی از استانداردهای مشخصی پیروی میکنند و تضمین کننده اوراق، به اصطلاح میگویند اوراق سررسید 6 ماهه از نظر استانداردهای مشخص شده مورد تایید است. در صورتی که آنالیز محصول تحویلی مطابق استانداردهای اعلام شده صورت نگیرد انباردار موظف به پرداخت جریمه میشود. اکنون مساله این است که تا چه سالی قرار است کیفیت شمشهای عرضه شده به عنوان دارایی پایه بازار اوراق گواهی سپرده شمش طلا مورد تضمین قرار گیرد. سناریوهای گوناگونی برای رفع این موارد وجود دارد که در صورت بررسی میتوان این ابهامات مطرح شده را برطرف کرد. این فرضیه نیز مطرح است که دورهای برسد که تمدید نمادهای موجود به نمادهای بعدی ممکن نباشد، آیا بازارگردانی برای این بازار متصور است و متقاضی خرید این اوراق چه افرادی خواهند بود. همچنین در صورت خرید توسط متقاضی چه کارکردی برای این شمشهای خریداری شده از این طریق وجود دارد. آیا دارنده آنها میتواند اقدام به فروش شمشها در بازار آزاد کند یا لازم است که به سمت و سوی فعالیتهای تولیدی هدایت شود و اجازه فروش آزادانه به متقاضی داده نمیشود. این موارد مجموعه پیچیدگیهای معاملات بازار گواهی سپرده شمش طلا هستند که لازم است با دقت بیشتری مورد بحث قرار گیرد تا دادوستدهای گواهی سپرده شمش طلا در کنار گواهی سپرده سکه طلای یک روزه عمق بازاری این ابزار مالی را ارتقا داده و با تعمیق و افزایش جذابیت اوراق گواهی سپرده شمش و سکه طلا، راه برای ورود کالاهای صنعتی و معدنی و پتروشیمی به بازار گواهی سپرده بورس کالا هموار شود. همچنین برای کامل شدن زنجیره معاملاتی شمش و سکه طلا لازم است قراردادهای آتی نیز مجددا مورد اهتمام متولیان امر قرار گرفته و با طراحی سازوکاری نوین جهت بازگشایی قراردادهای آتی سکه طلا در بورس کالا اقدام کنند. زیرا حذف سکه طلا از بازار آتی بورس کالا همچون سدی است که نه تنها در مدیریت صحیح بازار اثرگذار نخواهد بود بلکه تنها با ایجاد محدودیت در اینگونه بازارها امری نکوهیده است و لازم است به جای چنین تصمیماتی در جهت تعمیق و توسعه بیشتر بازار با طراحی ابزارهای مالی گوناگون مبادرت کرد. با خوشامدگویی بازار گواهی سپرده به شمش طلا، خوشبینیهایی مبنی بر ورود مجدد سکه طلا به بازار آتی پررنگتر شده است تا بخش زیادی از فشار معاملات آتی که پس از حذف سکه از این بازار بر دوش زعفران گذاشته شد، با از سرگیری مجدد آتی سکه کاسته و تعادلی که اکنون در این بازار مغفول مانده بازگردانده شود.

جای خالی آتی سکه پررنگ شد

نیما کرامت، کارشناس بازار سرمایه گفت: معاملات گواهی سپرده سکه و شمش طلا مورد توجه سرمایه گذاران قرار میگیرد و اگر معاملات آتی سکه در بورس کالا مجدد راهاندازی شود، با فراهم بودن همزمان معاملات گواهی سپرده، اختیار معامله و قراردادهای آتی شاهد تکمیل زنجیره معاملات طلا در بورس کالا و استقبال بالای سرمایه گذاران خواهیم بود. به گزارش کالاخبر، وی به موضوع نقدشوندگی در معاملات گواهی سپرده کالایی اشاره کرد و گفت: در خصوص بحث نقدشوندگی در این معاملات باید بازارگردان داشته باشیم و خیلی مهم است و بازارگردانی برای گواهی سپرده فعال بوده تا بازاری مناسب برای بازیگران مهیا باشد. احمد بیات،کارشناس معاملات کالایی نیز در این باره گفت: بعد از اینکه معاملات آتی سکه به این بهانه که به بازار سنتی سیگنال داده و باعث افزایش قیمت میشود، متوقف شد حتی تا مدتها مخالفان بازار آتی به این نتیجه نرسیده بودند که این گزاره درستی نیست. اما به نظر میرسد با توجه به روند قیمتها بعد از توقف این معاملات تاکنون، این نتیجه به وضوح به دست آمده که در نبود بازار آتی نیز قیمت سکه افزایش یافته و رشد قیمتهای بازار سنتی ناشی از سیگنالدهی بازار آتی نبوده است. وی با بیان اینکه با انتشار گواهی سپرده کالایی بر پایه شمش طلا به نظر میرسد میتوان به بازگشت معاملات آتی سکه نیز امیدوار بود، در بیان مزیتهای این معاملات گفت: راهاندازی معاملات گواهی سپرده شمش طلا علاوه بر اینکه باعث شفافیت و نقدشوندگی معاملات این کالا خواهد شد، موجب میشود قیمتها به صورت آنلاین و شفاف و مبتنی بر عرضه و تقاضا کشف شده و طرف عرضه و تقاضا بتوانند معاملات خود را با اطمینان بیشتری انجام دهند. این کارشناس بازار کالایی ادامه داد، به کمک این سازوکار معاملاتی قیمت شمش طلا به صورت لحظهای و روزانه اعلام میشود و همه میتوانند اطلاعات هر معامله شامل حجم و قیمت را به صورت شفاف مشاهده کنند و این مزیت اصلی این نوع معاملات است.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

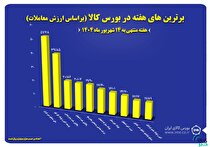

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود