نوبت قفلشکنی از نرخ سود

به گزارش می متالز، ازسوی دیگر بهنظر میرسد که جذابیت اوراق دولتی بهدلیل تثبیت نرخ سود، کاهش داشته است. در نهایت، رشد نقطه به نقطه حجم پول در مهرماه به بیش از ۸۸ درصد رسیده است که یک رکورد تاریخی به حساب میآید. بانک مرکزی در این گزارش تاکید دارد که اقدامات خود در مهر ۱۳۹۹ را بهگونهای تنظیم کرده تا ضمن مدیریت انتظارات تورمی و هدایت نرخ تورم به سمت تورم هدف (۲۲ درصد)، مسوولیتهای خود در زمینه حفظ ارزش پول ملی (ثبات قیمتها) و کمک به رشد اقتصادی را ایفا کند.

چهارمین گزارش بانک مرکزی از اقدامات ضد تورمی بهطور خلاصه اهداف بانک مرکزی را به تصویر میکشد و سیاستهای کلی سیاستگذار پولی را نشان میدهد. از این حیث، انتشار این نوع گزارشها گام مثبتی به شمار میآید. اگر سایر نهادها مانند وزارت اقتصاد و سازمان برنامه و بودجه گزارشهایی از این دست منتشر کنند میتوانند در روشن شدن سیاستهای کلان اقتصادی کشور موثر باشند. در نتیجه فعالان و تحلیلگران اقتصادی بیشتر در جریان اقدامات و سیاستهای این نهادها قرار گرفته و در تصمیمگیریهای اقتصادی آنها موثر خواهد بود.

افزایش نرخ سود تعادلی

گزارش اقدامات ضد تورمی بانک مرکزی که به تازگی منتشر شده، حاوی دو خبر در مورد نرخ سود است. خبر اول این است که نرخ سود بازار بین بانکی از دالان تعیین شده که ۱۴ تا ۲۲درصد است، بالاتر رفته و به حدود ۲۳ درصد نزدیک شده است. بازار بین بانکی در واقع بازاری برای استقراض و سپردهگذاری کوتاهمدت در بین بانکها ست. بنابراین بانکها برای تامین نقدینگی مورد نیاز خود به این بازار مراجعه کرده و نرخ سودی در این بازار تعیین میشود. این نرخ سود در واقع نرخ سود مرجع در بازار پول به حساب میآید و معیاری برای تعیین سایر نرخ سودها است. بانک مرکزی در گزارش خود اعلام کرده است که در مهرماه نرخ سود بازار بین بانکی از ۲۲ درصد فراتر رفته است. در این گزارش آمده است که: « روند افزایشی نرخ سود بازار بین بانکی در ماههای گذشته در مهرماه نیز استمرار داشت؛ بهگونهای که متوسط این نرخ در مهر سال ۱۳۹۹، رقمی معادل ۲۰ درصد را ثبت کرد؛ با این توضیح که در روزهای پایانی مهرماه، بازار بین بانکی شاهد فراتر رفتن نرخ سود از سقف کریدور بود.» بانک مرکزی در توضیح این افزایش به این نکته اشاره کرده است که: « این امر به دلیل فقدان اوراق بهادار دولتی در ترازنامه بانکها و موسسات اعتباری دارای کمبود نقدینگی و به تبع آن، وجود محدودیت در استفاده از اعتبارگیری قاعدهمند بانکها از بانک مرکزی رخ داد. این در حالی بود که در این دوره نرخ تامین مالی بانکهای دارای اوراق بدهی دولتی از کریدور نرخ سود خارج نشد. در همین راستا بانک مرکزی به تمام بانکها و موسسات اعتباری توصیه میکند، بخشی از سبد دارایی خود را به اوراق بدهی دولتی اختصاص دهند تا در شرایط کمبود نقدینگی از آنها بهعنوان وثیقه دریافت اعتبار از بانک مرکزی استفاده کنند.» به عبارت دیگر، سیاستگذار پولی معتقد است بانکهایی که اوراق دولتی خریداری کردهاند، در شرایط موجود نیاز به تامین نقدینگی با نرخ بالاتر نداشته و از سقف کریدور خارج نشدهاند. بنابراین بانک مرکزی باید اقداماتی انجام دهد تا بانکها برای تامین نقدینگی خود اوراق دولتی خریداری کنند که بتوانند با وثیقه کردن آن از بانک مرکزی با نرخ سود کمتری تسهیلات دریافت کنند.

اما خبر دوم، رشد نرخ سود اوراق بدهی دولتی در سررسیدهای میانمدت است. براساس گزارش منتشر شده بانک مرکزی، «نرخ بازدهی اوراق بدهی دولتی با سررسیدهای کوتاهمدت در ماه گذشته روند باثباتی داشت. این در حالی بود که نرخ بازدهی اوراق بدهی دولتی در سررسیدهای میانمدت افزایشهای قابل ملاحظهای را تجربهکردند. نرخ بازده اسناد خزانه اسلامی با سررسید دو سال از ۰۵/ ۱۹ درصد در شهریورماه به ۶/ ۱۹ درصد در مهرماه افزایش یافت که میتوان این افزایش را ناشی از تقویت انتظارات تورمی در میانمدت دانست.» بررسیها نشان میدهد که تا پایان مهرماه نرخ سود اوراق بدهی دولتی در سررسیدهای دوسال و نیم به بیش از ۲۰ درصد رسیده است. بنابراین ثابت بودن نرخ سود اوراق بدهی دولتی با سررسیدهای کوتاهمدت به این معناست که نقدینگی در بازار وجود دارد اما انتظارات تورمی بلندمدت بیشتر از نرخ سود است. در نتیجه بهنظر میرسد که انتظارات است که در مورد افزایش نرخ سود نقش ایفا میکند.

این دو خبر نشان میدهد که بهطور کلی نرخ تعادلی سود در بازارها روندی صعودی طی کرده است.

آمار ۷ ماهه نقدینگی و پایه پولی

بانک مرکزی در گزارش اخیر خود رشد ۷ماهه نقدینگی و پایه پولی را اعلام کرده است. براساس ارقام اعلام شده، رقم نقدینگی در پایان مهرماه به ۲۹۵۹ هزار میلیارد تومان رسیده که به نسبت اسفند ماه رشد ۷/ ۱۹ درصدی را ثبت کرده است. بررسیها نشان میدهد رشد نقطه به نقطه نقدینگی در مهرماه به رقم ۲/ ۳۷درصد رسیده که بالاترین رقم رشد از آبان ۹۳ بوده است. درواقع بررسیها نشان میدهد رشد نقدینگی یک روند نسبتا صعودی را در پیش گرفته که از ابتدای سال شیب شدیدی را تجربه میکند. اما روند رشد ماهانه نقدینگی از ابتدای سال تقریبا نزولی بوده است. آمارها نشان میدهد رشد ماهانه نقدینگی در مهرماه به ۲/ ۲درصد رسیده که به نسبت شهریور ماه کاهش نیم واحد درصدی را ثبت کرده است.

کارشناسان معتقدند یکی از دلایل رشد نقدینگی، منبسط شدن ترازنامه بانکهای کشور است. بررسیها نشان میدهد سپردههای بلندمدت بانکی یک عامل رشد ترازنامهها بوده است که بانکها مجبور هستند به ازای سودی که برای این سپردهها به سپرده گذاران پرداخت میکنند نزد بانک مرکزی نیز سپرده قانونی داشته باشند. ازسوی دیگر بانکهای کشور برای پرداخت سپردهقانونی به بانک مرکزی نیازمند تامیننقدینگی بیشتر هستند. بنابراین بهنظر میرسد بانک مرکزی برای کنترل نقدینگی دو راه بیشتر ندارد: یا به این بانکها منابع تزریق کند یا اینکه با اقدامات نظارتی بیشتر از رشد بیشتر ترازنامه بانکها جلوگیری کند. از سوی دیگر گزارش بانک مرکزی رقم رشد ۷ ماهه حجم پول را نیز منتشر کرده است که براساس ارقام اعلامشده، رشد نقطه به نقطه پول بهرقم تاریخی ۶/ ۸۸ درصد رسیده است. روند رشد نقطهبهنقطه پول مدتهاست که صعودی است اما از ابتدای سال این رشد سرعت بیشتری گرفته است. اما روند ماهانه رشد حجم پول نشان میدهد در مهرماه حدود ۳/ ۲ درصد بوده، در حالیکه در شهریورماه این رقم ۸/ ۴ درصد بوده است.

بانک مرکزی رشد ۷ ماهه پایه پولی را ۱/ ۱۰ درصد اعلام کرده است. محاسبات نشان میدهد رقم پایه پولی در مهرماه به ۱/ ۳۸۸ هزار میلیارد تومان رسیده که به نسبت مدت مشابه سال گذشته ۸/ ۳۱درصد رشد داشته است. بررسیها نشان میدهد که رشد نقطه به نقطه پایه پولی در تیرماه ۸/ ۳۰درصد و در مرداد ماه ۸/ ۲۶درصد بوده است. این روند در شهریورماه نیز تکرار شده و با کاهش حدود ۷ دهم درصدی به رقم ۱/ ۲۶ درصد رسیده است. اما در مهرماه مجددا با افزایش مواجه شده است. به این ترتیب رشد ماهانه پایه پولی در مهرماه ۳/ ۴درصد بوده که رقم بالایی بهحساب میآید. این رشد در شهریور ماه ۴/ ۲ درصد و در مرداد ماه حدود ۹ دهم درصد بوده است. بانک مرکزی در این گزارش تاکید کرده است: «در ادامه آثار و تبعات افت درآمدهای ارزی و شوکهای انتظاراتی ایجادشده از محل کسری بودجه دولت، نرخ تورم ماهانه که از اردیبهشتماه سال جاری روندی فزاینده در پیش گرفته بود، در مهرماه سالجاری سقف جدیدی را ثبت کرد؛ البته این امر با توجه به روند فزاینده رشد ماهانه شاخص قیمت تولیدکننده از ابتدای سالجاری قابل پیشبینی بود.»

۳ اقدام بانکمرکزی در جهت هدفگذاری تورمی

بانک مرکزی در قسمت دوم گزارش خود به اقدامات ضدتورمی انجامشده توسط این نهاد اشاره کرده است. بررسیها نشان میدهد میتوان این اقدامات را در سه دسته اقدامات پولی، تسهیل بازار مالی اوراق و تسهیل ارزی تقسیم کرد. اقدامات پولی: براساس گزارش منتشر شده، بانک مرکزی برای اولینبار ۲۸ مهرماه ۱۳۹۹ و با هدف تامین نقدینگی بسیار کوتاهمدت (اضطراری) بانکها و موسسات اعتباری غیربانکی، با درخواست اعتبارگیری یک بانک در قالب توافق بازخرید و در نرخ سود سقف کریدور (۲۲ درصد) موافقت کرد. بانک مرکزی در نظر دارد از طریق اجرای عملیات بازار باز در قالب توافق بازخرید و همچنین تشویق بانکهای فعال در بازار بینبانکی به استفاده از این نوع قرارداد، موجبات تعمیق بازار بینبانکی و کاهش ریسکهای اعتباری در این بازار را فراهم کند.

اقدامات در جهت تسهیل بازار مالی اوراق: بانک مرکزی اعلام کرده است که در راستای تامین مالی کسری بودجه دولت از یک مسیر غیرتورمزا، کارگزاری بانک مرکزی تا پایان مهرماه سالجاری ۲۱ مرحله حراج برگزار کرد که طی آن، در مجموع ۶/ ۷۱ هزار میلیارد تومان انواع اوراق بدهی دولتی به بانکها، نهادهای مالی و سایر سرمایهگذاران فروخته شد.

اقدامات در جهت تسهیل ارزی: براساس گزارش بانک مرکزی، تامین ۵/ ۱۸ میلیارد دلار ارز موردنیاز واردات توسط بانک مرکزی و بازار ثانویه در هفت ماهه سال جاری و انجام اقدامات تکمیلی بهمنظور کاهش فشار در بازار ارز از جمله: افزایش سقف خرید بانکها و صرافیها در بازار متشکل ارزی به ۵۰۰ هزار دلار و عرضه روزانه ۵۰ میلیون دلار در بازار اشاره شده بهصورت اسکناس توسط بانک مرکزی، رایزنی با طرفهای تجاری و کشورهای همسایه بهمنظور آزادسازی منابع ارزی حاصل از صادرات، گسترش استفاده از روش تهاتر نفت با کالاهای اساسی و ضروری کشور با محوریت وزارت نفت بهمنظور افزایش حجم تجارت خارجی کشور و بهرهبرداری بهتر از امکانات تولیدی داخل، در کنار روشهای جاری و تامین ۲/ ۶میلیارد دلار ارز موردنیاز برای کالاهای اساسی و نهادههای دامی (۶/ ۴ میلیارد دلار) و دارو، ملزومات و لوازم پزشکی (۶/ ۱۱.۶ میلیارد دلار) در هفت ماهه نخست سال جاری.

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

توقف یک ماهه عرضه گندله در بورس کالا

کاهش ۴ درصدی حجم صادرات آهن و فولاد ایران/ جزئیات تحلیلی صادرات زنجیره فولاد در بهار امسال

دبیر ستاد تسهیل و رفع موانع تولید کشور منصوب شد

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۳.۰۰۰ (سه هزار) تن فروسیلیکومنگنز شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۲-۰۴-ک-م

آگهی مناقصه عمومی دو مرحلهای "خرید ۲۰۰۰ (دو هزار) تن فروسیلیسیوم شرکت جهان فولاد سیرجان" - شماره مناقصه: ۴۷-۰۴-ک-م

معارفه مدیران جدید سازمان زمینشناسی و اکتشافات معدنی کشور

برگزاری جلسه توجیهی مناقصه عمومی پروژه احداث نیروگاه خورشیدی ۴۰ مگاواتی در شرکت آهن و فولاد ارفع

گامی بلند در توسعه انرژیهای پاک/ پیشتاز در اجرای پروژههای کلان ملی

نجات در کانادا، مرگ در بغلان

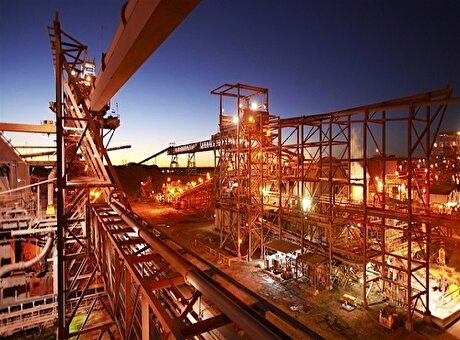

صعود معدنیها در سراشیبی صنعت

زنگ هشدار دوباره برای فولاد اروپا

جهش بزرگ روی نقشه زمینشناسی

سود فولاد آب رفت؛ زنگ خطر سرمایهگذاری

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

وحشت از احتمال افزایش قیمت لیتیوم کربنات!

خاموشی فولاد در اوج رونق بازار صادراتی

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

صعود معدنیها در سراشیبی صنعت

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

بازار سرمایه در چنبره بیاعتمادی و ریسکهای سیاسی/ هفتمین روز پیاپی منفی بورس با خروج گسترده نقدینگی حقیقی

ارز آوری ۸ میلیارد دلاری همزمان با تکمیل زنجیره مس