پیش بینی بازدهی ۴۰ درصدی شاخص تا زمان مجامع / مهمترین متغیر موثر

به گزارش می متالز، امین دامچه درخصوص روند معاملات بورس که روزهای اخیر با نوسان شدید و همراه با نگرانی هایی همراه شده گفت: از مرداد و با شروع سیر نزولی بازار، شاخص بورس از کانال ۲.۱ تا محدوده ۱.۲ میلیون واحدی سقوط کرد اما دلار تا محدوده ۳۲ هزار تومان افزایش یافت و سایر بازارهای رقیب انند سکه، خودرو و مسکن نیز از بازار سهام پیشی گرفتند.

وی افزود: پس از مشخص شدن نتیجه انتخابات آمریکا، انتظارات تورمی تا حدود زیادی تعدیل یافت و باعث شد دلار به سرعت تا محدوده ۲۳ هزار تومان افت کند و دیگر بازارها هم در مسیر کاهشی قرار گیرند. ولی بورس پس از مدتها در مسیر صعودی قرار گرفت و زمینه ورود دوباره سهامداران فراهم شد.

این کارشناس ادامه داد: مهمترین متغیر موثر بر بازارسرمایه، دلار است که روند آن به دلیل اثراتی، مهم خواهد بود. در این میان ارزش ذاتی دلار در محدوده حمایتی ۲۰ تا ۲۲ هزار تومان است اما عواملی مانند انتظارات تورمی، موجب افزایش دلار تا ۳۲ هزار تومان و زمینه از بین رفتن تعادل میان عرضه و تقاضا فراهم شد.

دامچه عنوان کرد: اگر سهامداران در نظر داشته باشند نرخ دلار با ثبات همراه است، دیدگاه را به سمت سهام غیردلاری تغییر میدهند و به سمت سرمایهگذاری در این صنایع میروند. شرکتهایی مورد اقبال قرار میگیرند که نرخ فروش آنها مصوب است و بخشی از مواد اولیه را بصورت دلاری دریافت میکنند.

وی ادامه داد: افزایش حد اعتباری از ۲۰ به ۳۰ درصد و افزایش سقف سرمایهگذاری در صندوقها باعث شد وضعیت بازار بهبود پیدا کند که در رشد شاخص از کانال ۱.۲ به ۱.۵ میلیونی نمایان شد اما عمده علت رشد شاخص، افزایش قیمت جهانی است.

وی به سهامداران توصیه کرد: در پرتفوی باید بخشی از سهام مربوط به شرکت های شاخصساز مانند کامودیتی محورها و بخش دیگر به سهام کوچک، گروه های بانکی، خودرویی، دارویی، نیروگاهی تخصیص داد تا در صورت افت شاخص و روند منفی بازار، متحمل ضرر و زیان های سنگین نشوند. بازار سهام با توجه به ظرفیت ها توان بازدهی ۴۰ درصد بازدهی تا برگزاری مجامع را دارد و شاخص به محدوده سقف قبلی بر خواهد گشت.

اصلاح محدوده معدنی پتاس خور و بیابانک/ گام راهبردی در مسیر بهرهبرداری اصولی از بزرگترین ذخیره پتاس کشور

آگهی مناقصه عمومی دو مرحلهای "انجام خدمات مهندسی معکوس قطعات و تجهیزات کلیه کارخانجات و پروژههای شرکت جهان فولاد سیرجان" - شماره مناقصه: ۳۸-۰۴-خ-م

تلاش برای تنوع در سبد انرژی برق کشور

ناترازی انرژی و تعرفههای بالا همچنان معضلاند

آیندهنگری، توسعه صادرات و اتکا به سرمایه انسانی؛ نقشه راه «فولاژ» در عبور از چالشها

مزایده شماره PF۱۴۰۴۰۱ شرکت جهان فولاد سیرجان

رونمایی از چکش هیدرومکانیکی پاوربولت ایرانی با حضور مدیرعامل شرکت ملی مس

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید، نصب، راهاندازی و گارانتی ۲ (دو) عدد الکترود مسی آبگرد (Water Cooled Copper Electrode for EAF Slag Door) شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۳-۰۴-ک-م

بازدید معاون وزیر صمت از پروژه اکتشافی زمینشناسی در ورزقان/ اکتشاف ۱۲ هزار کیلومتر مربع در آذربایجان شرقی؛ ۲۵۰۰ کیلومتر سهم ورزقان

آخرین قیمتها در بازار ارز تجاری/ دلار توافقی از ۷۲ هزار تومان عبور کرد

فردا آخرین روز فروش ارز اربعین/ دینار عراق کمی ارزان شد

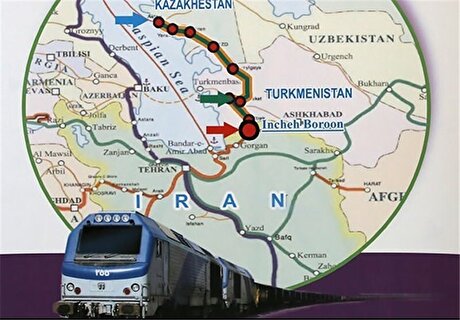

۲ خط ریلی جدید بین ایران و ترکمنستان ساخته میشود

عقبگرد قیمتهای پایه

تحریم برندهای آمریکایی در هند

سهم واقعی آذربایجان شرقی از ارزشافزوده معدن مس سونگون محقق نشده است

فقر در گرداب رکود تورمی

توسعهنیافتگی متوازن یک صنعت

اختصاص عواید مس سونگون به آذربایجان شرقی سهمخواهی نیست

اقتصاد؛ اولویت نخست ایرانیها

سرمست: پیگیر بازگشت درآمدهای مالیاتی مس سونگون به استان هستیم

تابآوری تولید و جهش درآمدی «ارفع» در تیرماه، با وجود چالش ناترازی برق

شرکتهای فولادی حیاط خلوت سیاسیون نیست

آقاجانلو: اجرای طرحهای ملی اولویت یابد

تحقق هدفگذاری فروش «ارفع»/ ضرورت نظارت بر اجرای مصوبات بخش تولید

رشد ۱۳ درصدی حجم صادرات آهن و فولاد ایران در ۴ ماهه نخست امسال/ جزئیات تحلیلی حجم و ارزش صادرات محصولات زنجیره فولاد

آغاز تحولات اکتشافی با مشارکت بخش خصوصی/ حرکت از اقتصاد منبعمحور به دانشمحور

فروش ۹۵۶ هزار تن بریکت گرم و درآمد ۱۷.۷ همتی در نیمه دوم ۱۴۰۴

انجام ۷۶ میلیون تن عملیات معدنی در معدن جانجا/ بزرگترین هیپ لیچینگ خاورمیانه در حال احداث