تقابل نیروهای متناقض در بازار کامودیتیها

به گزارش میمتالز، دورنمای مبهم قیمتهای جهانی در کنار رفت و برگشت قیمتهای داخلی ارز موجب شد تا خریدهای هیجانی بهصورت کلی کاهش یابد اگرچه هنوز هم میتوان به بهبود این بازار خوشبین بود. همه ساله از اوایل تا اواسط اسفند زمانی برای خودنمایی تقاضای فصلی به شمار میرفت که امسال این روند مشابه سال گذشته نبوده و انتظارها از رشد حجم معاملات را در هفتههای اخیر پوشش نداده است. اینکه ذهنیت غالب در بازار ارز احتمال افت قیمتها را دربر دارد، اما بهصورت گام به گام شاهد رفت و برگشت این نرخ هستیم، ولی روند کلی آن حتی افزایشی تلقی میشود را باید یک داده بسیار مهم در این بازار به شمار آورد که سناریوهای متفاوتی را ترسیم میکند. تجربه نشان داده انتظارات تورمی تاثیر بسزایی از نوسان بهای ارز میپذیرد که این بار، این انتظارات فضایی برای خودنمایی تقاضا در روزهای پایانی سال ایجاد نکرده، آن هم در وضعیتی که قیمتهای جهانی در یک فاز ابهام به سر میبرد. این روند عمومی احتمال عدم رشد قیمتهای سال آینده را در اذهان اهالی بازار ایجاد کرده بنابراین فضایی برای ایفای نقش شجاعانه تقاضا باقی نمیگذارد. بهعنوان مثال هفته گذشته قیمت پایه هر کیلوگرم مس کاتد به۲۲۲ هزار تومان افزایش یافته بود که ناخودآگاه سیگنالی در برابر عدم رشد حجم معاملات به شمار میرفت. در بازار مقاطع فولادی نیز شرایط متفاوتی با سال قبل حاکم بود تا جایی که حجم معاملات شمش فولاد در سطوح جذابی قرار داشت، اما معاملات مقاطع فولادی وضعیت ایدهآلی را تجربه نکرد. به عبارت دقیقتر مصرفکنندگان اصلی مواد اولیه با توجه به ویژگیهای بازار از یک خرید مطلوب برخوردار شدند تا شاید مقاطع تولیدی خود را در سال آینده با قیمت جذابتری به فروش برسانند. این در حالی است که بسیاری از خریدهای صورت گرفته با محوریت صادرات محصولات نهایی بوده بنابراین روند متفاوتی را با واقعیتهای بازار اتخاذ کرد. در بازار محصولات پتروشیمیایی نیز چنین روندی را شاهد بودیم آن هم در وضعیتی که رشد شدید قیمتها موجب شد بخشی از تقاضا از سمت خریداران سرکوب شده و ایفای نقش قدرتمندی در فاز تقاضا مشاهده نشد. این موارد بهصورت کلی از واقعیتهای بازار در یک هفته گذشته بود که شاهبیت رخدادها را میتوان در تردید خریداران از ثبت حداکثری تقاضا مشاهده کرد. در هر حال حجم معاملات در بازار فیزیکی بورس کالا افزایشی بود که یک داده مهم و مثبت تلقی میشود.

در روزهای پایانی سال که انتظار برای رشد حجم معاملات جدی بود این روند سیگنال مثبتی برای بازارها در روزها و هفتههای ابتدایی سال آینده به شمار نمیرود؛ بنابراین از هم اکنون باید کاهش تزریق واقعی محصول به بازارهای داخلی را در هفتههای ابتدایی سال ۱۴۰۰ انتظار داشت. این موضوع به معنی آن است که اگر قیمتهای جهانی در سال آینده افزایش یابد و بهای ارز نوسان چندانی را تجربه نکند هیچ بعید نیست که یک فاز افزایشی رشد قیمتها را با برتری عرضه بر تقاضا شاهد باشیم. البته در روزهای ابتدایی سال آینده همچون همه سالهای گذشته انتظار داریم یک روند کاهشی تقاضا بهصورت سنتی در بازارها ایجاد شود، ولی این مطلب اگر با رشد قیمتهای جهانی و حتی ثبات یا کاهش مقطعی بهای ارز همراه شود، خروجی دیگری جز قیمت مورد معامله با محوریت قیمتهای پایه در بورس کالا نخواهد داشت.

ردپای احتمالی رشد قیمتهای جهانی فولاد در رفتار معاملهگران

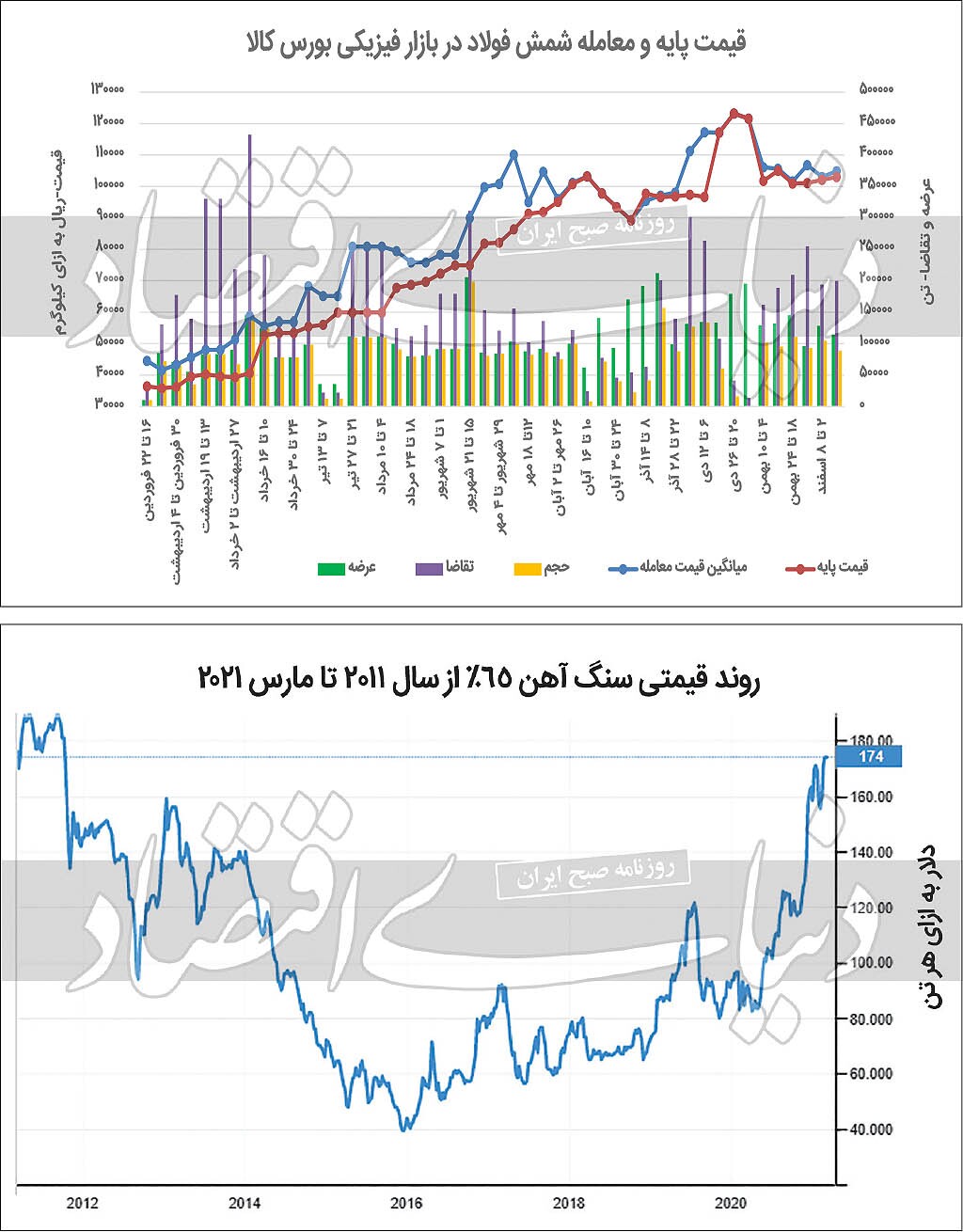

بازار فولاد بورس کالا در هفته گذشته از رونق نسبی و جذابی برخوردار بود تا جایی که میتوان از بخشی از بدبینیها به واقعیتهای معاملات مقاطع برای کلیت بازار چشمپوشی کرد. هفته قبل جمعا ۶۸۳ هزارتن از انواع مصنوعات فولادی از محصولات میانی تا محصولات نهایی در بورس کالای ایران عرضه شد که رقم جذابی به شمار میرود. در کنار آن حجم داد و ستد کل در بازار فولاد بورس کالا به نزدیکی ۴۷۸ هزار تن رسید که باز هم رقم قابل اتکایی محسوب میشود. البته این بازار در هفته گذشته با انتظارات معاملاتی بسیاری همراه بود که بخش اعظم این انتظارات خودنمایی محسوسی نداشت.

در هفته گذشته شاهد بودیم ۱۱۴ هزار تن از انواع شمش فولاد در بورس کالا عرضه شد که برای خرید این حجم عرضه؛ بیش از ۲۵۰ هزار تن تقاضا به ثبت رسید تا در نهایت کمتر از ۹۵ هزار تن آن مورد معامله قرار گرفت. این میزان رقم جذابی برای بازار شمش بورس کالا به شمار میرود که نشاندهنده آن است که بازار محصولات میانی با محوریت شمش فولاد هنوز در شرایط قابل قبولی به سر میبرد و بازار پیشنگر مقاطع فولادی نیز هنوز از رونق نسبی برخوردار است. البته شمش فولاد مورد معامله در بورس کالا اغلب کیفیت مطلوبی دارد بنابراین خریداران آن ترجیح میدهند مواد اولیه برای تولیدات صادراتی خود را از شرکتهای برجسته و خوشنام تهیه کنند و حتی حاضر هستند برای خرید شمش مورد نیاز وارد فاز رقابت شوند اگرچه رقابت هفته گذشته برای خرید شمش فولاد در مقایسه با ماههای قبل از آن چندان برجسته نبود، ولی در هر حال رقابت برای خرید را در بازار شمش بهصورت پراکنده شاهد بودیم.

تجربه نشان داده خریداران شمش رفتار متفاوتی با معاملهگران مقاطع فولادی دارند که در نهایت خروجی آن ارائه یک سیگنال پیشنگر از وضعیت بازارهای جهانی در نگاه تولیدکنندگان برجسته و واحدهای نوردی است. هماکنون نزدیک به ۴۰ کشور، مصرفکننده محصولات فولادی ایران هستند بنابراین رفتار صادراتی شرکتها میتواند معرفی از ذهنیت آنها از دورنمای بازارهای جهانی باشد که این رفتار نشاندهنده آن است میل به افزایش صادرات و حفظ سهم بازار در عملکرد معاملهگران و واحدهای نوردی با محوریت صادرات وجود دارد بنابراین سیگنالی افزایشی از رفتار صادرکنندگان است؛ گویی پتانسیل رشد قیمتهای جهانی را از هم اکنون تشخیص دادهاند. نکته دیگر آنکه خرید شمش از بورس کالا با قیمتهای پایه بالای ۱۰ هزار و ۳۰۰ تومان به معنی آن است که جذابیت تولید به منظور فروش در بازار داخلی چندان برجسته نیست و تولیدکنندگان نوردی و خریداران شمش ریسک عدم امکان فروش در بازار داخلی را میپذیرند، بنابراین میتوان به احتمال در نظر گرفتن رشد قیمتهای جهانی در این واحدهای فولادی با اعتماد بیشتری توجه کرد.

استراحت ناپایدار بازارهای کالایی در جهان

بازارهای کالایی در هفته گذشته شرایط پیچیدهای را در جهان تجربه کردند آن هم در وضعیتی که میل به کاهش قیمتها را شاهد بودیم اگرچه این روند در مسیر حرکت بازار متفاوت شد و تکانههایی از رشد قیمتها به ثبت رسید، امیدواری به استمرار جریان افزایش این نرخ را پدید آورد. این روند نشان داد که امیدواریهایی در بطن این بازار وجود دارد که نمیتوان ذهنیت غالبی از آن ترسیم کرد. با توجه به این نکته که نزدیک به یک سال روند صعودی قیمتها را شاهد بودیم و حتی قلههای مهمی از رشد نرخ تجربه شد هیچ بعید نیست این مسیر صعودی باز هم ادامه داشته باشد. وضعیت فعلی به گونهای است که کمتر تحلیلگری میل به اظهار نظر دارد. اینکه بازارها از جرقههای بزرگی برای رشد قیمتها برخوردار شدهاند را باید جدی گرفت اگرچه سیگنالهای نزولی قدرتمندی هنوز بهصورت مقطعی دیده میشود؛ بنابراین در اظهار نظرهای غالب چیزی بیش از ابهام در آینده کوتاهمدت تا میانمدت بازارها وجود ندارد. این نکته که دورنمای کلی بازارها در یک فاز ابهام به سر میبرد موجب شده تا حتی معاملهگران باسابقه و ریسکپذیر هم تلاش کنند بر دورنمای آینده درازمدت قیمتها تمرکز کرده و رخدادهای کوتاهمدت را کمتر مد نظر قرار دهند. این در حالی است که آرامش مقطعی در بازارها چندان هم دور از ذهن نیست اگرچه بازی در مثبت یا منفی ۵ درصد در بازارهای جهانی به نظر روال پذیرفتهشده است؛ بنابراین معاملهگران تلاش خواهند کرد از نوسان مقطعی قیمتها با محوریت سفتهبازی استفاده کرده و این شرایط را بهعنوان بستری برای کسب سود مقطعی مورد توجه قرار دهند.

با توجه به تجربه سالهای گذشته، هیچ بعید نیست رخدادهای سالهای ۲۰۰۹ و ۲۰۱۰ مجددا تکرار شود یعنی پس از یک روند صعودی قدرتمند، بازارها به یک تا دو ماه آرامش نسبی با جهتگیری نسبتا نزولی وارد شده تا خود را برای یک روند صعودی مجدد آماده کنند. البته در سال ۲۰۰۶ نیز چیزی شبیه به این وضعیت تجربه شد و از جولای ۲۰۰۶ تا آگوست ۲۰۰۷ همین روند کلی را شاهد بودیم. البته هماکنون برای اظهار نظر در مورد دورنمای بازارها به زمان بیشتری نیاز داریم، اما در این دو بازه زمانی ذکر شده یعنی فاصله سالهای ۲۰۰۶ تا ۲۰۰۷ و اواخر ۲۰۰۹ تا اواسط ۲۰۱۰ همین روند تجربه شد، اما هماکنون نمیتوان به سادگی اظهار نظر کرد، زیرا بعید نیست بازارها از همین تکانههای مقطعی رشد نرخ سوختگیری کرده و خود را برای یک روند صعودی مجدد و البته قویتر آماده کنند. تجمیع این موارد در نهایت به معنی آن است که بازارها نیاز به یک فاز استراحت دارند تا از یک سو واقعیتهای اقتصاد جهانی پس از گسترش مایهکوبی واکسن کرونا خودنمایی بیشتری پیدا کرده، از سوی دیگر بازارها با محوریت بازارهای کالایی به نرخهای بالای فعلی عادت کنند تا باز هم بهصورت پیشبینی نشدهای وارد یک فاز افزایشی قیمتها شوند. اینکه وضعیت قیمتی در بازار جهانی نفت خام به نسبت مساعد است سیگنال مهمی به شمار میرود که فضا را برای افت گسترده قیمتها محدود کرده بنابراین پتانسیل آغاز یک روند صعودی جدید میتواند زودتر از انتظار فراهم شود. البته اگر انتظار مبارزه با ویروس کرونا را با افزایش مسافرتها در نیمه غربی جهان و تقویت ساز و کارهای تولیدی مستمر با افزایش سرمایهگذاریها در نیمه شرقی جهان به شمار آوریم، میتوان گفت که روند صعودی قیمتها شاید از چند هفته آینده آغاز شود، اما هیچ بعید نیست که این روند رفت و برگشتی نرخ با جهتگیری آرام نزولی تا اوایل تابستان ادامه یابد. البته تصمیمات اوپک و اوپک پلاس همچنین تصمیمات دولت چین در کنار نوسان موجودی انبارها را باید یک داده مهم در نظر گرفت آن هم در شرایطی که اثرات تزریق گسترده نقدینگی در بازارهای جهانی هنوز میتواند در آینده تقاضا اثرگذار باشد که این مطلب با عملکرد دولت آمریکا در تزریق نقدینگی همخوانی دارد. در هر حال نرخهای موجود در اقصی نقاط جهان روند صعودی قدرتمندی اتخاذ کرده که خروجی آن قیمتهای بالای فعلی است که ناخودآگاه جذابیت تقاضا را کاهش داده، ولی در وضعیتی که هنوز تقاضا برای مواد معدنی وجود داشته و فاصله چندانی تا آغاز روزهای سرد سال در نیمکره جنوبی دنیا باقی نمانده، باید دادههای قیمتی را با نگاهی متفاوت بررسی کرد. در هر حال اوضاع فعلی در جهان بسیار پیچیده است و سادهترین برآورد استمرار نوسان قیمتها در همین سطوح با یک جهتگیری کاهشی باشد اگرچه دادههای قیمتی یک تا دو هفته آینده سیگنال بسیار مهمی در مسیر ترسیم آینده قیمتی در بسیاری از بازارهای کالایی در جهان است. باید به این نکته توجه کرد که بسیاری از بازارها از روند صعودی، تاحدودی جاماندهاند پس مسیر افزایشی هموارتری را پیشروی خود مشاهده میکنند. افزایش بهای سنگ آهن و فولاد یکی از این موارد است که جهتگیری کوتاهمدت بهای نفت از این روند کلی حمایت خواهد کرد یا شاید سیگنالهای قیمتی را شفافتر ترسیم کند.

روزهای خوب فولاد

تکانههای مثبت بهای سنگآهن در بازارهای جهانی محرک مهمی برای رشد بنیادین و افزایش قیمت تمام شده شمش فولاد در اقصی نقاط جهان است، بنابراین میتوان گفت روند صعودی قیمت فولاد که مدتی است آغاز شده میتواند بازهم استمرار یابد. از سوی دیگر شواهد نشان میدهد تقاضای فولاد در چین در یک مسیر افزایشی جدید گام گذاشته تا جایی که میتوان بیشترین امیدواری رشد نرخ را در بازارهای کالایی برای بازار فولاد ترسیم کرد. البته روزهای خوب بازار فولاد به معنی اثرگذاری بر بسیاری بازارهای مشابه است که صنایع مختلفی را به حرکت وا میدارد. در هر حال روند عمومی بازارها اگرچه به نسبت از مسیر افزایشی سنتی یک ساله خود فاصله نگرفتهاند، اما همه بازارها به یک میزان مستعد رشد نرخ نیستند بلکه باید شواهد بنیادین و تقابل عرضه و تقاضای هر بازاری را بهصورت مشخص رهگیری کرد. دادههای موجود در اقتصاد چین، اما نشان میدهد هنوز روزهای خوب و اقتصادی این کشور ادامه یافته و به مرور زمان بعید نیست که با رشد تولید ناخالص داخلی این کشور سیگنالهای افزایشی و حتی قدرتمندتری را برای چین ترسیم کنیم. البته رشد اقتصادی یکساله چین ۵/ ۶ درصد برآورد شده که رقم برجستهای است و اگر احتمال افزایش این نرخ را در نظر بگیریم، به احتمال قوی روزهایی فراتر از حد تصور برای بازارهای کالایی رقم خواهد خورد که البته برای چنین ادعایی به زمان بیشتری نیاز داریم.

سخن پایانی

در اواسط هفته گذشته میلادی پس از افت بهای نفت خام و حتی شکسته شدن کف قیمتی ۶۰ دلاری برای نفت خام سبک آمریکا، اما جرقههای بزرگی از رشد نرخ را شاهد بودیم که میل به افزایش قیمتها را ایجاد کرد. اینکه نفت خام سبک آمریکا در این بازه زمانی با یک رنج مثبت حتی به بیش از ۶۱ دلار و ۶۰ رسید نشان میدهد سیگنال کمکی برای حمایت از بازارهای کالایی جهانی ایجاد شده که میتواند محرک نانوشتهای در این بازارها به شمار رود. البته موجودی انبارهای فلزات پایه در بورس فلزات لندن میل به کاهش جدیدی را نشان میدهد که دادهای برای حمایت از بازارهاست، گویی کالاییها چندان هم تمایلی به آرامش قیمتی ندارند و از هماکنون جرقههای جدیدی از رشد نرخ را برای خود متصور میبینند. اگرچه هنوز برای اظهارنظر در این خصوص زود است، اما در پایان میتوان گفت بازارها هنوز از آن روند افزایشی چند ماهه خود فاصله جدی نگرفتهاند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه