دولت بعدی ریسک بازار نیست/ هماهنگی قوا، راه توسعه بازارسرمایه

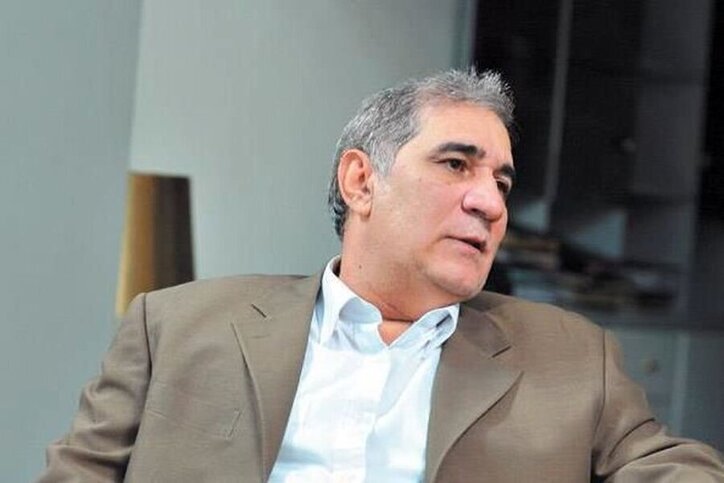

به گزارش میمتالز، علیرضا عسگری مارانی، کارشناس بازارسرمایه با بیان مطلب بالا، گفت: باید به این موضوع توجه خاصی شود که جایگاه بازار سرمایه در اقتصاد قابل قیاس با گذشته نیست و نگاه کل نهادهای کشور به آن معطوف است و نقطه کلیدی برنامههای اقتصادی است؛ بنابراین قوانین مجلس و نگاه قوه قضاییه نقشه راه بازار سرمایه در دولت بعدی است. به این ترتیب هر فردی که سکاندار دولت بعدی باشد، باید براساس جایگاه بازارسرمایه در بودجه مصوب و برنامه توسعه عمل کند. در این شرایط نگرانی برای سرمایه گذاران بورسی وجود ندارد.

عسگری مارانی با بیان اینکه امیدوارم نامزدها به بازارسرمایه نگاه ایده آلیست و شعارگونه نداشته باشند، افزود: در روزهای آینده اثر تصمیمات نمایندگان خانه ملت بر صنایع فعال بازارسرمایه بسیار مهمتر از نقش دولت آینده است.

ریسک بزرگ، عدم پیش بینی بحران است

این فعال اقتصادی در پاسخ به این سوال که چالشهای پیش روی دولت آینده در مواجهه با بازار سرمایه است؟ گفت: مهمترین چالش دولت آتی، پیش بینی بحرانهای احتمالی اثر گذار بر اقتصاد و برنامه ریزی برای حل آنها است.

وی ادامه داد: به عنوان مثال بحران آب یک بحران جدی است. صنایع فعال در مناطق کویری مانند چادرملو، گل گهر و ملی مس این بحران را پیش بینی و با لوله کشی و انتقال آب خلیج فارس اقدام لازم را برای حل مشکل انجام داده اند، بنابراین این شرکتها با بحران جدی آب مواجه نمیشوند. اما دولت باید سایر شرکتهای اثر پذیر از بحران آب را شناسایی و تسهیلات لازم را برای مدیریت شرایط در اختیار آنها قرار دهد.

مارانی افزود: برخی از بنگاهها در چارچوب قانون برنامه بودجه امسال، با ریسکهای ناشی از افزایش قیمت حاملهای انرژی مواجه میشوند. خوشبختانه یا متاسفانه افزایش قیمت حاملهای انرژی در محدوده حداکثری است و بیشتر از این نمیتواند رشد کند. زمانی که برق صنعتی ما در پیک زمانی خود به قیمت برق ترکیه (به عنوان گرانترین برق منطقه) میرسد، دیگر جایی برای افزایش بیشتر در سالهای آتی نخواهد داشت. با این حال حرکت صنایع باید بر اساس پیش بینی افزایش قیمت حاملهای انرژی صورت گیرد، لذا دولت بعدی باید در خصوص قیمت حاملهای انرژی برنامه با ثبات، زمان بندی شده و مشخصی را در نظر بگیرد و حتی قیمتهای فعلی را تعدیل کند.

مدیر با سابقه بازارمالی کشور ریسک بسیار جدی دیگر را «پیمان پاریس» عنوان کرد و ادامه داد: تاثیر «پیمان پاریس» ۱ در ۱۰ تا ۱۲ سال آینده نمایان میشود. متاسفانه توجه لازم در خصوص آن انجام نشده و اثر جرایم صنایع آلاینده، مدنظر قرار نگرفته است. بیشترین جرایم درنظر گرفته شده در این پیمان معطوف به کشورهای در حال توسعه مانند ایران است و برای جلوگیری از اثرات جریمه باید بسیاری از ماشین آلات در نیروگاه ها، پالایشگاهها و صنایع بهینه و به روز رسانی شوند.

وی ادامه داد: معتقدم در حاشیه مذاکرات وین باید به فکر پیمان پاریس نیز باشیم و حتما از غرب برای دسترسی به تکنولوژی و ماشین آلات جدید امتیاز بگیریم. یعنی تنها به دنبال ایجاد مسیر اعتباری، سوئیفت و ... نباشیم، بلکه باید به فکر صنایع در ۱۰سال آتی باشیم یا از پیمان پاریس خارج شویم.

این فعال بازار سرمایه در ادامه یکی از مهمترین مسایل دولت و بازارسرمایه را تصمیمات مجلس دانست و افزود: نمایندگان مجلس باید به تاثیر تصمیمات خود بر سهامداران، بنگاه داران و بازار واقف باشند. به عبارت دقیقتر برخی تصمیماتی که در مجلس گرفته میشود، اقتصاد کشور و بازارسرمایه را دچار چالش میکند. باید مجلس، دولت و بانک مرکزی از طریق تشکلهای بالادستی مراقب باشند ریسک سیسستماتیک را وارد جریان اقتصاد نکنند. به عنوان مثال صادرات غیرنفتی ما از جمله فولاد یک مزیت در شرایط کنونی اقتصاد کشور است و اجرای قوانین جدید مجلس میتواند این صنعت را آسیب پذیر کند.

وی گفت: اگر عوارض بر صادرات فولاد وضع شود، وارد بازی ترامپ میشویم که صادرات فولاد را تحریم کرد. ما با تعیین عوارض برای صادرات فولاد با اقدامی مشابه ترامپ، صنعت را تحریم میکنیم. امیدواریم که دولت جدید ضمن هماهنگیهای لازم با مجلس، قوانینی از این دست را بازنگری کند و با اصلاح رویهها توان تولید و جهش اقتصاد را افزایش دهد.

دولت جدید و پایان قیمت گذاری دستوری

علیرضا عسگری مارانی با اظهار این مطلب که برای دستیابی به رشد اقتصادی باید مزیتهای نسبی به بنگاههای اقتصادی اعطا شود و در این صورت شاید دولت بتواند در قیمت گذاری محصولات دخالت کند، افزود: این در حالی است که بنگاههای اقتصادی و صنایع فعال در کشور، نه تنها از این مزیتها برخوردار نیستند، بلکه در مضیقه بوده و خود به فکر راه چاره برای دسترسی به مواد اولیه در شرایط تحریم، تامین هزینه تامین آب، برق، و. هستند.

وی با تاکید بر اینکه در چنین شرایطی دولت اجازه ندارد در قیمت گذاری محصولات دخالت کند، گفت: ما در مقاطع مختلف زمانی از سوی دولت با هر گرایش سیاسی، شاهد قیمت گذاری دستوری هستیم که از زمان جنگ تحمیلی آغاز شده است. همواره کالایی را مشمول سبد حمایتی و کالایی دیگر را مشمول قیمت گذاری دستوری دانسته ایم. این در حالی است که ۳۰ سال از تاریخ جنگ گذشته و شرایط تغییر کرده، اما حاضر نیستیم ضوابط را تغییر دهیم. دلار ۱۰۰ تومانی در اوایل دهه ۷۰ به بیشتر از ۲۰ هزار تومان رسیده، اما حاضر به محاسبه استهلاک به قیمت روز نیستیم.

این فعال بازار سرمایه افزود: مهمترین ریسک پیش روی بازارسرمایه کشور و کل اقتصاد، قیمت گذاری دستوری است و دولت آینده باید با کمک مجلس شورای اسلامی یک بار برای همیشه به قیمت گذاری دستوری پایان دهد.

مارانی در ادامه به نقش مهم بورس کالا در تعیین قیمت واقعی اشاره کرد و با تاکید بر اینکه قیمت گذاری دستوری ظلم به این نهاد مهم اقتصادی است، افزود: بورس کالا باید با فرآیند حراج واقعی فعالیت کند؛ باید از تدوین شیوه نامه و یا سقف گذاشتن برای عرضه محصولات از جمله فولاد جلوگیری شود. باید فرایند کامل عرضه و تقاضا را به بورس کالا واگذار کنیم.

کاهش قیمت دلار نخواهیم داشت

مارانی در پاسخ به سوالی مبنی بر اینکه روند آتی قیمت دلار و اثر آن بر بازارسرمایه را چگونه ارزیابی میکنید؟ گفت: در خصوص بحث قیمت گذاری ارز نه تنها در ایران بلکه در دنیا، باید به پتانسیل صادراتی آن توجه شود. یعنی قیمت دلار باید به نحوی تعیین شود که صادرات به خطر نیفتد. هم نباید صادرات را به خطر بیندازیم و هم باید خروج ارز توسط دلالان را مهار کنیم؛ بنابراین قیمت دلار باید در محدودهای قرار گیرد که وسوسهای برای خروج ارز نداشته باشیم. از طرف دیگر با فروکش کردن شیوع کرونا شاهد افزایش شدید تقاضا در بازار ارز خواهیم بود؛ بنابراین پیش بینی میشود شاهد کاهش قیمت ارز نباشیم؛ بنابراین از منظر کاهش قیمت ارز ریسکی پیش روی بازار سرمایه نیست.

چشم انداز مثبت، پیش روی بازار سرمایه

این فعال بازار سرمایه در ادامه به عوامل مثبت پیش روی بازار سرمایه نیز اشاره کرد و گفت: اقتصاد کشور ما بسیار بزرگ است. ما از بستر مناسب تولید برخورداریم. صنایع فولاد، سیمان، خودرو، انرژی، نفت، محصولات شیمیایی، معدن، فلزات اساسی به ویژه مس، صنایع کشاورزی و ... راه هموار سرمایه گذاری و تولید هستند. در مقایسه با این ظرفیت، بازار سرمایه ما بسیار کوچک است و به رغم فراز و نشیب ماههای اخیر، ریسک آن در مقایسه با سایر بازارهای موازی و مخصوصا رمز ارزها به مراتب کمتر و بازدهی آن به مراتب بیشتر است.

علیرضا عسگری مارانی افزود: با وجود افزایش ضریب نفوذ گسترده در جامعه، اما همچنان نحوه فعالیت در بورس ما شناخته شده نیست و این بازار جای رشد بسیار بالایی دارد و از پتانسیل بالایی برخوردار است. بدون شک بازار سرمایه به زودی تحت تاثیر پتانسیلهای جدید، حرکت میکند.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه