عطش تقاضا برای تسهیلات

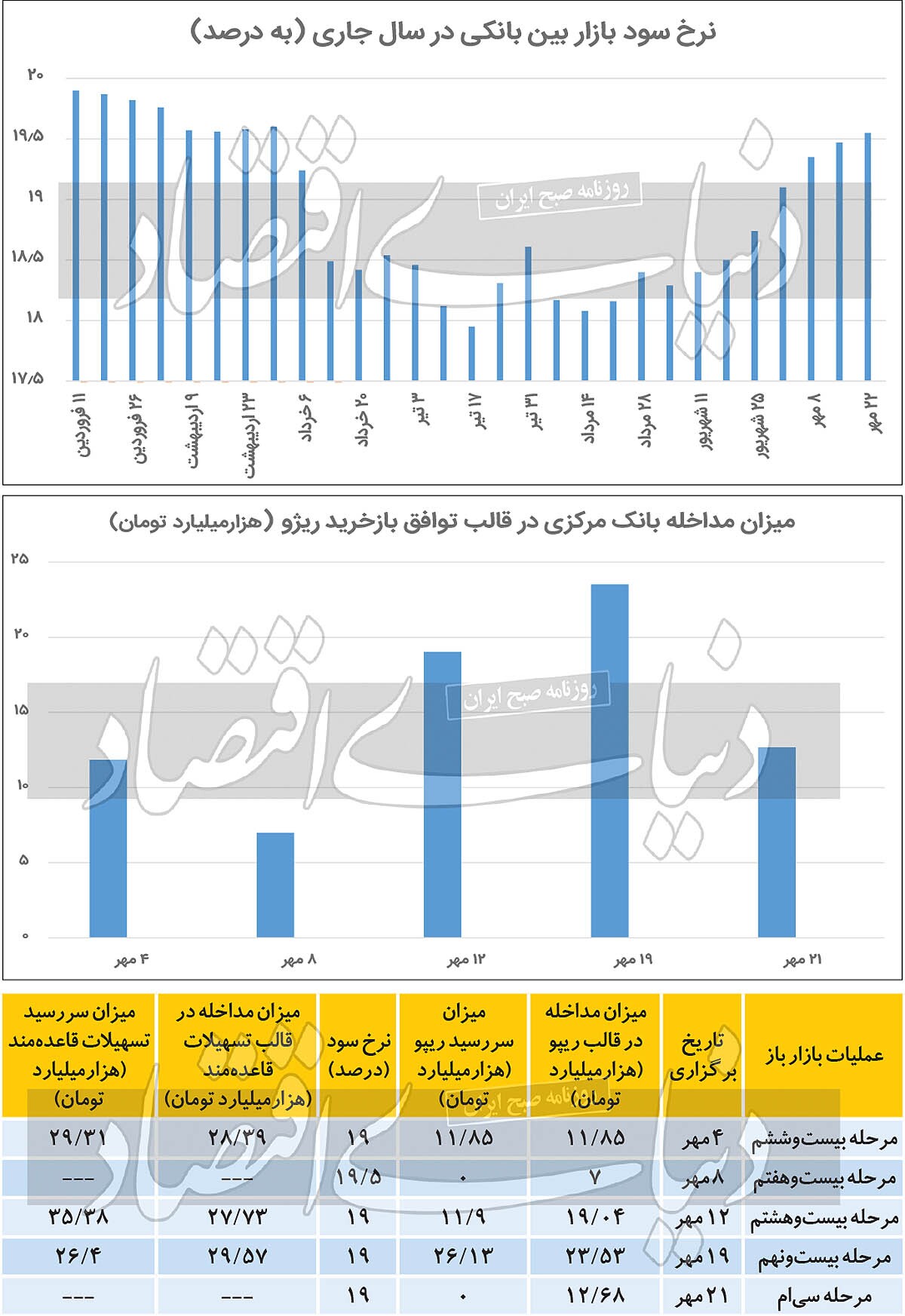

به گزارش میمتالز، بررسی گزارشهای رسمی نشان میدهد برای نخستین بار دو مرحله از عملیات بازار باز در فاصلهای کمتر از یک هفته صورت گرفت. این مراحل بیستونهمین و سیامین مرحله از اجرای عملیات مذکور توسط سیاستگذار پولی را شکل میدهند. در جریان این مراحل بانک مرکزی به ترتیب با اجرای عملیات بازار باز در قالب توافق بازخرید ریپو به ترتیب به میزان ۵۳/ ۲۳ و ۶۸/ ۱۲ هزار میلیارد تومان با سررسید هفتروزه و با حداقل نرخ ۱۹ درصد موافقت کرد.

به عبارت دیگر تزریق منابع به میزان ۲۱/ ۳۶ هزار میلیارد تومان و افزایش میزان مداخله در قالب تسهیلات قاعدهمند از سوی سیاستگذار حاوی چند نکته مهم است: مورد نخست اینکه این مورد نشان از عطش تقاضا در بازار بین بانکی است. مورد دوم اینکه کاهش منابع در بازار بین بانکی وجود داشته است. مورد سوم اینکه اجرای عملیات مذکور توسط سیاستگذار برای کنترل نرخ سود در دالان و بازگشت نرخ بازار بین بانکی به شرایط تعادلی خود است. بنا بر آمارهای رسمی نرخ سود بازار بین بانکی که در ۴ شهریور به میزان ۲۹/ ۱۸ درصد رسیده بود در هشت هفته اخیر روندی صعودی داشت؛ بهنحویکه در تاریخ ۲۲ مهر به میزان ۵۵/ ۱۹ درصد رسید. این موضوع نشان میدهد گرچه سیاستگذار در پنج هفته اخیر عملیات تزریق منابع را در دستور کار خود قرار داده، اما نرخ سود بازار بین بانکی همچنان صعودی است. مورد چهارم اینکه دولت سیزدهم با کسری بودجه بالا روبهرو است و سقف استقراض از بانک مرکزی در ۵ ماه نخست سال پر شده است. از این رو دولت برای پوشش غیرتورمی کسری بودجه خود چارهای جز استفاده از گزینه حراج اوراق ندارد. از این جهت بانکها برای خرید اوراق نیاز به منابع مالی دارند و سیاستگذار پولی در شرایط کمبود منابع، مداخله میکند. مورد پنجم اینکه کاهش منابع در بازار بین بانکی نشان از عدم استقراض از منابع بانک مرکزی است.

علاوه بر عملیات بازار باز، در هفته بیستونهم، ۷ بانک و موسسه اعتباری از اعتبارگیری قاعدهمند در مجموع به ارزش ۵۷/ ۲۹ هزار میلیارد تومان استفاده کردند و در مرحله آخر این عملیات از سوی سیاستگذار پولی اجرا نشد. مورد دیگر اینکه تحلیل آمارهای رسمی نشان میدهد تا هفته سوم مهر سال جاری در مجموع ۲۱/ ۹۹ هزار میلیارد تومان نقدینگی با نرخ زیر ۲۰ درصد از طریق عملیات بازار باز تزریقشده و همچنین به میزان ۷۹/ ۶۲ هزار میلیارد تومان منابع از بازار بینبانکی جذب شده است. درمجموع میتوان گفت بانک مرکزی بهصورت خالص معادل ۴۲/ ۳۶ میلیارد تومان تزریق منابع تا پایان سومین هفته مهرماه سال جاری انجام داده است. در نهایت اینکه پس از ۱۴ هفته متوالی، برای سومینبار متوالی مجموع تزریق نقدینگی از مجموع جذب منابع، سبقت گرفت.

جزئیات ۲ مرحله آخر عملیات بازار باز

بانک مرکزی در گزارشی جزئیات جدیدترین مرحله از عملیات بازار باز در سال جاری را منتشر کرد. برای نخستینبار است که در فاصله کمتر از یک هفته، دو مرحله از عملیات مذکور انجام میشود. در ۱۹ و ۲۱ مهر، به ترتیب بیستونهمین و سیامین مرحله از عملیات بازار باز انجام شد. این نهاد پولی در راستای مدیریت نقدینگی مورد نیاز بازار بینبانکی ریالی، عملیات بازار باز را بهصورت هفتگی اجرا میکند. موضع عملیاتی بانک مرکزی در این ۲ مرحله، تزریق نقدینگی بود. بررسی روند اجرای روند عملیات بازار باز حاکی از آن است که بعد از ۱۸ هفته که عملیات مکش پول توسط سیاستگذار اتخاذ شد، برای پنجمین بار متوالی عملیات تزریق نقدینگی بهکار گرفته شد. بنا بر گزارشهای رسمی، در مرحله بیستونهم، ۹ بانک و موسسه اعتباری غیربانکی در حراج مذکور شرکت کردند. در سفارش مذکور بانکها و موسسات مالی، سفارش خرید اوراق مالی اسلامی دولتی در مجموع به ارزش ۵۳/ ۲۳ هزار میلیارد تومان در قالب توافق بازخرید (ریپو) تا مهلت تعیینشده از طریق سامانه بازار بینبانکی به بانک مرکزی ارسال کردند. سیاستگذار پولی با توجه به پیشبینی خود از وضعیت نقدینگی در بازار بینبانکی، موضع عملیاتی تزریق نقدینگی را اتخاذ کرد.

این موضع با هدف کنترل و کاهش نوسانات نرخ بازار بین بانکی حول نرخ هدف، از سوی سیاستگذار پولی گرفته میشود. از این رو بانک مرکزی به اجرای عملیات بازار باز در قالب توافق بازخرید به مبلغ ۵۳/ ۲۳ هزار میلیارد تومان با سررسید هفتروزه با حداقل نرخ ۱۹ درصد موافقت کرد. علاوه بر این در این مرحله توافقهای بازخرید به میزان ۱۳/ ۲۶ هزار میلیارد تومان سررسید شد. در مرحله سیام نیز ۴ بانک و موسسه اعتباری غیربانکی در حراج مذکور شرکت کردند. در سفارش مذکور بانکها و موسسات مالی، سفارش خرید اوراق مالی اسلامی دولتی در مجموع به ارزش ۴۷/ ۱۳ هزار میلیارد تومان در قالب توافق بازخرید (ریپو) تا مهلت تعیینشده از طریق سامانه بازار بینبانکی به بانک مرکزی ارسال کردند. بانک مرکزی با توجه به رصد و پیشبینی خود از منابع بازار بین بانکی، به اجرای عملیات بازار باز در قالب توافق بازخرید به مبلغ ۶۸/ ۱۲ هزار میلیارد تومان با سررسید هفتروزه با حداقل نرخ ۱۹ درصد موافقت کرد. علاوه بر این در این مرحله هیچ توافق بازخریدی سررسید نشد.

علاوه بر عملیات بازار باز، اعتبارگیری قاعدهمند نیز در بازه زمانی مذکور صورت گرفت. در هفته منتهی به ۱۹ مهر، ۷ بانک و موسسه اعتباری از اعتبارگیری قاعدهمند در مجموع به ارزش ۵۷/ ۲۹ هزار میلیارد تومان استفاده کردند. در این دوره، مبلغ ۴/ ۲۶ هزار میلیارد تومان از ریپوی انجامشده در قالب اعتبارگیری قاعدهمند سررسید شد. اما در مرحله آخر انجام این عملیات هیچ مداخلهای از سوی سیاستگذار برای انجام عملیات اعتبارگیری قاعدهمند صورت نگرفت. مورد دیگر در این خصوص اینکه مداخله بانک مرکزی در قالب تسهیلات قاعدهمند که از هفته سوم شهریور به بعد کاهشی شد؛ در مرحله بیستونهم افزایشی شد. این موضوع به معنای بدترشدن وضعیت ترازنامه بانکها نیست، بلکه حاوی این سیگنال است که بازار بین بانکی در بازه زمانی مذکور با کاهش منابع روبهرو بوده است. از اینرو میتوان گفت در هفتههایی که میزان مداخله بانک مرکزی شدت یافته، ذخایر کافی در بازار بین بانکی وجود نداشته است. به عبارت دیگر اتخاذ عملیات ریپو در پنج هفته گذشته و نیز افزایش میزان مداخله در قالب تسهیلات قاعدهمند حاکی از عطش تقاضا برای جذب منابع بوده است.

سبقت گرفتن تزریق منابع

بررسی آمارهای رسمی نشان میدهد از ابتدای سال تا به حال عملیات بازار باز در ۳۰ مرحله انجام شده است؛ بهنحویکه در این بازه زمانی در مجموع موضع بانک مرکزی در ۱۱ هفته سیاست تزریق نقدینگی، در ۱۳ هفته جذب نقدینگی و در ۶ هفته نیز اقدامی انجام نداده است. این موضوع نشان میدهد بانک مرکزی با توجه به رصد منابع در بازار بین بانکی در هر هفته سیاست خود را انتخاب میکند؛ بهنحویکه در هفتههایی که بانکها با کاهش منابع در بازار بین بانکی روبهرو هستند، سیاست بانک مرکزی تزریق نقدینگی به وسیله عملیات ریپو و از سوی دیگر در هفتههایی که این بازار با افزایش منابع مواجه است، سیاست این نهاد پولی در راستای مدیریت نقدینگی، عملیات ریپوی معکوس است. در پنج هفته اخیر سیاستگذار پولی، کاهش منابع را در بازار بینبانکی را تشخیص داد و از اینرو موضع خود را بر انجام عملیات ریپو بنا نهاد. این مداخله برای کنترل نرخ سود در دالان و بازگشت نرخ بازار بین بانکی به شرایط تعادلی خود از سوی سیاستگذار اتخاذ شده است.

مورد دیگر اینکه تحلیل آمارهای رسمی نشان میدهد تا هفته سوم مهر سال جاری در مجموع ۲۱/ ۹۹ هزار میلیارد تومان نقدینگی با نرخ زیر ۲۰ درصد از طریق عملیات بازار باز تزریقشده و همچنین به میزان ۷۹/ ۶۲ هزار میلیارد تومان منابع از بازار بینبانکی جذب شده است. در مجموع میتوان گفت تا پایان سومین هفته مهرماه سال جاری بانک مرکزی بهصورت خالص معادل ۴۲/ ۳۶ میلیارد تومان تزریق منابع انجام داده است. در نهایت اینکه پس از ۱۴ هفته متوالی، برای سومینبار متوالی مجموع تزریق نقدینگی از مجموع جذب منابع، سبقت گرفت.

تحلیل اقدامات سیاستگذار

بررسی آمارهای رسمی نشان میدهد نرخ سود بازار بین بانکی با کاهش پلهای از میزان ۹/ ۱۹ درصد در ۱۱ فروردین به میزان ۹۵/ ۱۷ درصد در ۱۷ تیر رسیده بود که کمترین میزان از ابتدای سال بوده است. اما در ادامه بهصورت نوسانی با افت و خیز همراه بوده؛ بهنحویکه در ۴ شهریور به میزان ۲۹/ ۱۸ درصد رسید. در ادامه نرخ سود در روندی صعودی قرار گرفت و از میزان ۲۹/ ۱۸ درصد در چهارم شهریور به ۵۵/ ۱۹ درصد در بیستودوم مهر رسید. این موضوع حاکی از این است که با وجود اینکه سیاستگذار در پنج هفته اخیر عملیات تزریق منابع را در دستور کار خود قرار داده است، اما نرخ سود بازار بین بانکی همچنان روندی صعودی دارد. این موضوع از سویی نشان از کاهش منابع در بازار بین بانکی دارد و از سوی دیگر بر وجود عطش تقاضا در این بازار دلالت دارد.

کارشناسان اقتصادی بر این باورند که در نیمه اول سال جاری کسری بودجه دولت را مجبور به استقراض مالی از منابع بانک مرکزی کرد. با توجه به استقراض دولت و جانمایی منابع مذکور در بازار بین بانکی، دسترسی به منابع آسانتر بود. این موضوع سبب شد تا نرخ سود در بازار بین بانکی در روندی نزولی قرار بگیرد. اما در هفتههای اخیر معادله سیاستگذار تغییر پیدا کرده است؛ به این نحو که با کاهش استقراض و نیز افزایش عرضه اوراق، دسترسی بانکها به منابع کاهش پیدا کرده است.

این موضوع سبب افزایش نرخ سود در بازار بین بانکی از چهارم شهریور است. مورد دیگر اینکه بهدلیل اینکه دولت برای پوشش غیرپولی کسری بودجه خود در ادامه سال جاری، بر روی گزینه حراج اوراق حساب خاصی باز کرده است، در نتیجه دسترسی بانکها به منابع برای سیاستگذار اهمیت دارد و این کار را از طریق عملیات ریپو در بازار بین بانکی انجام میدهد.

منبع: دنیای اقتصاد

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

توقف یک ماهه عرضه گندله در بورس کالا

کاهش ۴ درصدی حجم صادرات آهن و فولاد ایران/ جزئیات تحلیلی صادرات زنجیره فولاد در بهار امسال

دبیر ستاد تسهیل و رفع موانع تولید کشور منصوب شد

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۳.۰۰۰ (سه هزار) تن فروسیلیکومنگنز شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۲-۰۴-ک-م

آگهی مناقصه عمومی دو مرحلهای "خرید ۲۰۰۰ (دو هزار) تن فروسیلیسیوم شرکت جهان فولاد سیرجان" - شماره مناقصه: ۴۷-۰۴-ک-م

معارفه مدیران جدید سازمان زمینشناسی و اکتشافات معدنی کشور

برگزاری جلسه توجیهی مناقصه عمومی پروژه احداث نیروگاه خورشیدی ۴۰ مگاواتی در شرکت آهن و فولاد ارفع

گامی بلند در توسعه انرژیهای پاک/ پیشتاز در اجرای پروژههای کلان ملی

تأمینکنندگان برتر میلگرد در ۴ ماهه ابتدایی سال ۱۴۰۴/ هر شرکت چقدر از نیاز داخلی به میلگرد را تامین کرده است؟

سواد دیجیتال: قلب تپنده روابط عمومی مدرن

معدن؛ پیشران توسعه و ضامن ثبات اقتصادی کشور

نجات در کانادا، مرگ در بغلان

صعود معدنیها در سراشیبی صنعت

زنگ هشدار دوباره برای فولاد اروپا

جهش بزرگ روی نقشه زمینشناسی

سود فولاد آب رفت؛ زنگ خطر سرمایهگذاری

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

صعود معدنیها در سراشیبی صنعت

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

بازار سرمایه در چنبره بیاعتمادی و ریسکهای سیاسی/ هفتمین روز پیاپی منفی بورس با خروج گسترده نقدینگی حقیقی