آیا نگهداری اوراق قرضه تورم اقتصاد آمریکا را در سال ۲۰۲۱ افزایش داده است؟

به گزارش میمتالز، دارایی اوراق قرضه اساساً مانند نگهداری جریانی از پرداختهای نقدی آینده است. این پرداختهای نقدی معمولاً در قالب پرداختهای سود دورهای و بازگشت اصل سرمایه در زمان سررسید اوراق انجام میشود.

در غیاب ریسک اعتباری (ریسک نکول)، ارزش جریان پرداختهای نقدی آتی صرفاً تابعی از بازده مورد نیاز شما بر اساس انتظارات تورمی است. اگر کمی گیج کننده و فنی به نظر میرسد، نگران نباشید، این مقاله بنا دارد؛ قیمت اوراق قرضه را تجزیه و تحلیل کند، نشان میدهد که چگونه انتظارات تورمی و نرخهای بهره ارزش یک اوراق را تعیین میکنند.

اوراق قرضه در معرض خطر نرخ بهره هستند، زیرا افزایش نرخها منجر به کاهش قیمتها میشود (و بالعکس).

نرخهای بهره به تورم پاسخ میدهند: زمانی که قیمتها در یک اقتصاد افزایش مییابد، بانک مرکزی معمولاً نرخ هدف خود را افزایش میدهد تا گرمای بیش از حد اقتصاد را خنک کند.

تورم همچنین ارزش واقعی ارزش اسمی اوراق را از بین میبرد، که نگرانی خاصی برای بدهیهای با سررسید طولانیتر است.

اقدامات ریسک

دو ریسک اصلی وجود دارد که باید هنگام سرمایه گذاری در اوراق قرضه ارزیابی شوند: ریسک نرخ بهره و ریسک اعتباری.

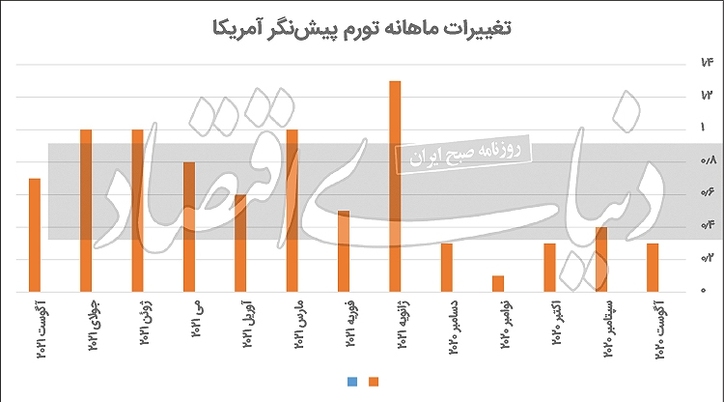

فدرال رزرو ایالات متحده در ماه ژوئن هیچ تغییری در سیاست نرخ خود در نشست ژوئن ۲۰۲۱ اعلام نکرد و نگرانی در مورد افزایش تورم را نشان نداد. یک هفته پیش از آن، اداره آمار کار ایالات متحده (BLS) گزارش داد که شاخص قیمت مصرف کننده برای همه مصرف کنندگان شهری (CPI-U) تا مه ۲۰۲۱ تا ۵.۰ درصد افزایش یافته است، که بزرگترین افزایش ۱۲ ماهه این شاخص از زمان افزایش ۵.۴ درصدی در طول سال است.

ریسک نرخ بهره ریسک تغییر در قیمت اوراق قرضه به دلیل تغییر در نرخهای بهره رایج است. تغییرات نرخ بهره کوتاه مدت در مقابل بلندمدت میتواند بر اوراق قرضه مختلف به طرق مختلف تأثیر بگذارد. در عین حال، ریسک اعتباری این خطر را دارد که صادرکننده اوراق قرضه، بهره برنامه ریزی شده یا پرداخت اصل را انجام ندهد. احتمال وقوع یک رویداد اعتباری منفی یا نکول بر قیمت اوراق تأثیر میگذارد - هر چه ریسک وقوع یک رویداد اعتباری منفی بیشتر باشد، سرمایهگذاران در ازای پذیرش آن ریسک، نرخ بهره بیشتری را تقاضا خواهند کرد.

اوراق قرضه صادر شده توسط وزارت خزانه داری ایالات متحده برای تامین مالی عملیات دولت ایالات متحده به عنوان اوراق قرضه خزانه داری ایالات متحده شناخته میشود. بسته به زمان تا سررسید به آنها اسکناس یا اوراق قرضه میگویند.

سرمایه گذاران اوراق قرضه خزانه داری ایالات متحده را عاری از ریسک نکول میدانند. به عبارت دیگر، سرمایه گذاران بر این باورند که هیچ شانسی وجود ندارد که دولت آمریکا در پرداخت سود و اصل اوراق قرضهای که منتشر میکند، نکول کند.

محاسبه بازده و قیمت اوراق قرضه

برای درک اینکه چگونه نرخ بهره بر قیمت اوراق قرضه تاثیر میگذارد، باید مفهوم بازده را درک کنیم. YTM اوراق قرضه صرفاً نرخ تنزیلی است که میتواند برای برابر ساختن ارزش فعلی تمام جریانهای نقدی اوراق قرضه با قیمت آن استفاده شود.

به عبارت دیگر، قیمت اوراق قرضه مجموع ارزش فعلی هر جریان نقدی است که در آن ارزش فعلی هر جریان نقدی با استفاده از همان ضریب تنزیل محاسبه میشود. این ضریب تخفیف بازده است. وقتی بازده اوراق قرضه افزایش مییابد، طبق تعریف، قیمت آن کاهش مییابد و زمانی که بازده اوراق قرضه کاهش مییابد، طبق تعریف، قیمت آن افزایش مییابد.

بازده نسبی اوراق قرضه

در اکثر محیطهای نرخ بهره، هرچه مدت زمان سررسید طولانیتر باشد، بازدهی بالاتری خواهد داشت. این امر منطقی است، زیرا هر چه مدت زمان قبل از دریافت جریان نقدی طولانیتر باشد، شانس بیشتری برای افزایش نرخ تنزیل مورد نیاز خواهد بود.

انتظارات تورمی الزامات بازدهی سرمایه گذار را تعیین میکند

تورم بدترین دشمن اوراق قرضه است. تورم قدرت خرید جریانهای نقدی آتی اوراق قرضه را از بین میبرد. به بیان ساده، هرچه نرخ فعلی تورم بیشتر باشد و نرخهای تورم آتی مورد انتظار بالاتر باشد، بازدهی بالاتری در منحنی بازدهی افزایش مییابد، زیرا سرمایهگذاران برای جبران ریسک تورم، این بازده بالاتر را طلب خواهند کرد.

توجه داشته باشید که اوراق بهادار محافظت شده با تورم وزارت خزانه داری (TIPS) یک راه ساده و موثر برای حذف یکی از مهمترین خطرات سرمایه گذاری با درآمد ثابت - ریسک تورم - است و در عین حال نرخ بازده واقعی را تضمین شده توسط دولت ایالات متحده ارائه میدهد.

نرخ بهره کوتاه مدت، بلندمدت و انتظارات تورمی

تورم و انتظارات از تورم آتی تابعی از پویایی بین نرخ بهره کوتاه مدت و بلندمدت است. در سراسر جهان، نرخهای بهره کوتاه مدت توسط بانکهای مرکزی کشورها اداره میشود. در ایالات متحده، کمیته بازار آزاد فدرال رزرو (FOMC) نرخ وجوه فدرال را تعیین میکند. از لحاظ تاریخی، سایر نرخهای بهره کوتاهمدت دلاری، مانند LIBOR یا LIBID، با نرخ وجوه فدرال همبستگی زیادی دارند.

FOMC نرخ وجوه فدرال را برای انجام وظایف دوگانه خود یعنی ارتقای رشد اقتصادی و در عین حال حفظ ثبات قیمت، مدیریت میکند.

بانکهای مرکزی نرخ بهره بلندمدت را کنترل نمیکنند. نیروهای بازار (عرضه و تقاضا) قیمت گذاری تعادلی را برای اوراق قرضه بلندمدت تعیین میکنند و نرخهای بهره بلندمدت را مشخص مینمایند. اگر بازار اوراق قرضه به این باور برسد که FOMC نرخ وجوه فدرال را خیلی پایین تعیین کرده است، انتظارات تورم آتی افزایش مییابد و به این معنی است که نرخهای بهره بلندمدت نسبت به نرخهای بهره کوتاهمدت افزایش مییابد و منحنی بازده افزایش مییابد.

زمانبندی جریانهای نقدی اوراق قرضه و نرخهای بهره

زمانبندی جریانهای نقدی اوراق قرضه مهم است و شامل مدت اوراق تا سررسید میشود. اگر فعالان بازار معتقد باشند که تورم بالاتری در افق وجود دارد، نرخهای بهره و بازده اوراق افزایش مییابند (و قیمتها کاهش مییابد) تا از دست دادن قدرت خرید جریانهای نقدی آتی جبران شود. اوراق قرضه با طولانیترین جریان نقدی، بازدهی خود را افزایش میدهند و قیمتها بیشترین کاهش را خواهند داشت.

اگر به محاسبه ارزش فعلی فکر میکنید، وقتی نرخ تنزیل مورد استفاده در جریان جریانهای نقدی آتی را تغییر میدهید، هرچه زمان دریافت جریان نقدی طولانیتر باشد، ارزش فعلی آن بیشتر تحت تأثیر قرار میگیرد. بازار اوراق قرضه معیاری برای تغییر قیمت نسبت به تغییرات نرخ بهره دارد. این معیار مهم به عنوان مدت زمان شناخته میشود.

نرخهای بهره، بازده اوراق قرضه (قیمت ها) و انتظارات تورمی با یکدیگر همبستگی دارند. حرکت در نرخهای بهره کوتاه مدت، که توسط بانک مرکزی یک کشور دیکته میشود، بسته به انتظارات بازار از سطوح آتی تورم، بر اوراق قرضه مختلف با شرایط مختلف تا سررسید متفاوت تأثیر میگذارد.

برای مثال، تغییر در نرخهای بهره کوتاهمدت که بر نرخ بهره بلندمدت تأثیر نمیگذارد، تأثیر کمی بر قیمت و بازده اوراق بلندمدت خواهد داشت. با این حال، تغییر (یا عدم تغییر در زمانی که بازار احساس میکند که یک مورد نیاز است) در نرخهای بهره کوتاهمدت که بر نرخهای بهره بلندمدت تأثیر میگذارد، میتواند تا حد زیادی بر قیمت و بازده اوراق قرضه بلندمدت تأثیر بگذارد. به عبارت ساده تر، تغییرات نرخ بهره کوتاه مدت بیشتر از اوراق بلندمدت بر اوراق قرضه کوتاه مدت تأثیر میگذارد و تغییرات نرخ بهره بلندمدت بر اوراق قرضه بلندمدت تأثیر دارد، اما بر اوراق کوتاه مدت تأثیری ندارد.

مهرداد حاجی زاده فلاح - مدرس علوم بانکی

منبع: خبرگزاری تسنیم

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه