ارزیابی شاخص نسبت تسهیلات به سرمایه شرکت فولاد خوزستان؛ گامهایی برای ارتقای سودآوری

به گزارش میمتالز، علیرضا کعبینژادیان مدیر حسابداری صنعتی شرکت:

در عصر کنونی، بنگاههای اقتصادی در مسیر توسعه خود با چالشهای متعددی نظیر کمبود منابع مالی و شرایط اقتصادی پرنوسان مواجه میشوند. تداوم و ادامه حیات فعالیتهای اقتصادی در فضای رقابتی فزاینده حال حاضر مستلزم اتخاذ سیاستهای صحیح مالی است. از این رو، توجه به مدیریت امور مالی سازمانها بسیار اهمیت دارد، زیرا سنجش ارتقای سودآوری سازمانها با ارزیابی عملکرد آنها میسر میشود. شرکت فولاد خوزستان، به عنوان یکی از بزرگترین نقش آفرینان فعال صنعت فولاد کشور، همواره تلاش داشته است تا با سیاستهای توسعه محور، در مسیر افزایش سودآوری و ارتقای بهرهوری به جایگاه مناسبی در بازارهای جهانی دست یابد. طرحها و اقدامات ارزشمند این شرکت، علاوه بر کاهش بدهی از طریق تسهیلات مالی، موجب خلق سود قابل توجه برای سهامداران شده است.

راهبرد تامین مالی در شرکتها از مباحث مهم دانشمندان مالی و حسابداری به حساب میآید. از اهداف مهم تامین مالی، انجام سرمایهگذاری در شرکتها برای کسب سودآوری بیشتر است و منابع مالی به طرق مختلف تامین میشوند، شامل تامین مالی داخلی و خارجی یا ترکیبی از این دو نوع (جهانخانی و کنعانی امیری، ۱۳۸۵). مدیران بنگاههای اقتصادی در عصر کنونی، با توجه به محدودیتهای منابع مالی بهویژه در عرصه تجارت جهانی و تنگ شدن رقابت، تحت فشار فزایندهای قرار دارند تا هزینههای عملیاتی و بهای تمامشده را کاهش دهند و کمهزینهترین نوع ساختار سرمایه را برای انجام فعالیتهای بنگاه اقتصادی در راستای افزایش ارزش بنگاه، پرداخت بهموقع بدهیها، تداوم فعالیت و حضور بیشتر در بازارهای داخلی و خارجی برگزینند. این فشارها معمولا از سوی گروههای مختلفی مانند سهامداران، مصرفکنندگان و سایر ذینفعان به مدیران بنگاههــا وارد میشود. راهبردهای مدیران برای دستیابی به اهداف پیشگفته، تامین منابع مالی مطلوب با کمترین هزینه برای رشد و توسعه اقتصادی فعالیتهای بنگاه، افزایش سود و حداکثرسازی ثروت سهامداران است. شرکتهایی را که برای تامین منابع مالی تمایل به ایجاد بدهی دارند اصطلاحا شرکتهای اهرمی مینامند. در مجموع، تامیــن مالی از طریق استقراض، مزایایی برای شرکتها به دنبال دارد. یکی از مهمترین مزیتهای استفاده از تسهیلات، یعنی سود تضمینشده بدهیها، جزو هزینههای قابل قبول مالیاتی است و در نتیجه، صرفهجویی مالیاتی به همراه دارد و اعطاکنندگان آن نیز بهجز سود تضمینشده، سهمی از سود شرکت نخواهند داشــت. از طرف دیگر، تامین مالی بدیــن طریق، ســهم ســهامداران را در کنترل شــرکت کاهش نمیدهد و در دوران تورمی نیــز بازپرداخــت آن ارزانتر تمــام میشود. تامین مالی از طریق بدهی، صرفنظر از مزایای پیشگفته، معایبی نیز میتواند داشته باشد. تضمین پرداخت سود تضمینشده بدهی و لزوم بازپرداخت اصل آن در سررســید و محدودیتهای احتمالی تحمیلی از سوی شــرایط وامهای اخذشده بر شرکت از جمله این موارد است. همچنیــن اســتفاده بیشازحــد از بدهی، ریسک مالی و در نتیجه هزینه سرمایه شرکت را افزایش میدهد.

پارامتری تاثیرگذار

بنگاههای تولیدی و تجاری غالبا فاقد منابع مالی کافی برای پرداخت بدهی یا تامین نیازهای خود هستند؛ بنابراین باید از روشهای مختلف، منابع لازم برای پیشبرد اهداف خود را تامین کنند. بر مبنای نظر فعالان اقتصادی، مسئله تامین مالی در صدر عمده موانع تولیدی در ایران قرار داشته است. این امر در طول سالهای اخیر تشدید شده و بر حجم تقاضای تسهیلات افزوده و فشار بر سیستم بانکی برای تامین مالی فعالان اقتصادی را افزایش داده است.

دغدغه امروز بنگاههای اقتصادی تامین مالی برای پروژههای در دست اجرای آنهاست. نبود منابع مالی کافی، سرمایهگذاریها را تحت تاثیر خود قرار میدهد. بسیاری از پروژهها به گونهای درگیر دستاندازهای مسیر تامین مالی و ورود منابع به مراحل مختلف سرمایهگذاری میشوند که از زمان برنامهریزیشده عبور میکنند و اغلب طرحها از اقتصادی بودن خارج میشوند. سرمایهگذاری بخشهای خصوصی در اقتصاد ایران به نرخ تورم حساس است، زیرا نرخ تورم به عنوان متغیر جانشین نرخ بهره در بازارهای مالی عمل میکند. پس میتوان در تحلیل حساسیت سرمایهگذاری بخش خصوصی، نرخ تورم را به منزله نرخ بهره در نظر گرفت. نرخ تورم لجامگسیخته بر سرمایهگذاری تاثیر منفی میگذارد و بخش اقتصادی و سودآوری را رونق میبخشد، زیرا با وجود تورم بالا، سرمایهگذاری برای طرحهای بلندمدت کاهش مییابد. تامین مالی بنگاههای بزرگ، کوچک و متوسط، در هر دو قالب کوتاهمدت و بلندمدت، غالبا بانکمحور است، به این صورت که بنگاههای اقتصادی، با مراجعه به بانک و ارائه تضامین لازم، برای دریافت تسهیلات اقدام میکنند. در همین راستا، تامین تضامین برای دریافت تسهیلات یکی از عوامل مهم در محدودیت سطح تعامل بنگاه اقتصادی با بانکها و سایر نهادهای مالی است، زیرا بسیاری از بنگاههای اقتصادی کشور توان تامین تضامین درخواستی از سوی بانکها را ندارند که معمولا شامل اسناد ملکی، داراییهای ارزشمند و ... است.

همچنین میزان تسهیلات نظام بانکی در سالهای اخیر به طور اسمی افزایش یافته، اما رشد واقعی تسهیلات اعطایی نظام بانکی به بنگاههای اقتصادی روند نزولی داشته و هر ساله از میزان تسهیلات نظام بانکی به بنگاههای اقتصادی کاسته شده است.

همراستا در مسیر سودآوری

ساختار سرمایه به حجم کلی بدهیهای واحد انتفاعی تاکید دارد و توان واحد انتفاعی را برای انجام تعهدات کوتاهمدت و بلندمدت خود منعکس میسازد. در حقیقت، تحلیلگران برای بررسی توان بازپرداخت بدهیهای شرکت در زمان سررسیدشان از این نسبتها استفاده میکنند. این نسبتها میزان تامین مالی شرکت را از منابع خارجی (از محل بدهی) نشان میدهند. از آن جمله میتوان به وجوهی اشاره کرد که سهامداران تامین میکنند یا وجوهی که از طریق وام به دست میآید. همچنین با استفاده از نسبتها میتوان فهمید که شرکت برای پرداخت بدهیهای خود به تامین مالی اضافی میپردازد یا تلاش میکند سررسید بدهیها را تمدید کند. ساختار سرمایه از اهمیت بالایی برای اعتباردهندگان (مثلا بانکها) برخوردار است، زیرا این نسبتها توانایی شرکت در تعهد به دیون خود (مثلا پرداخت اقساط وام) را نشان میدهند. از طرف دیگر، این نسبتها برای سهامداران بنگاه نیز اهمیت دارد. بالا بودن بیشازحد نسبتهای مالی اهرمی ریسک و هزینه مالی زیادی به بنگاه تحمیل میکند. علاوه بر این، افزایش هزینههای مالی باعث کاهش قابل توجه سود خالص میشود و از سوی دیگر، ممکن است بنگاه نتواند به تعهدات مالی خود عمل کند و این امر منجر به ورشکستگی بنگاه شود. شاخص تسهیلات به سرمایه میزان اتکای شرکت به استقراض از بانک و حقوق صاحبان سهام برای تامین مالی را نشان میدهد: نسبت تسهیلات به سرمایه = مجموع تسهیلات / مجموع تسهیلات + حقوق صاحبان سهام.

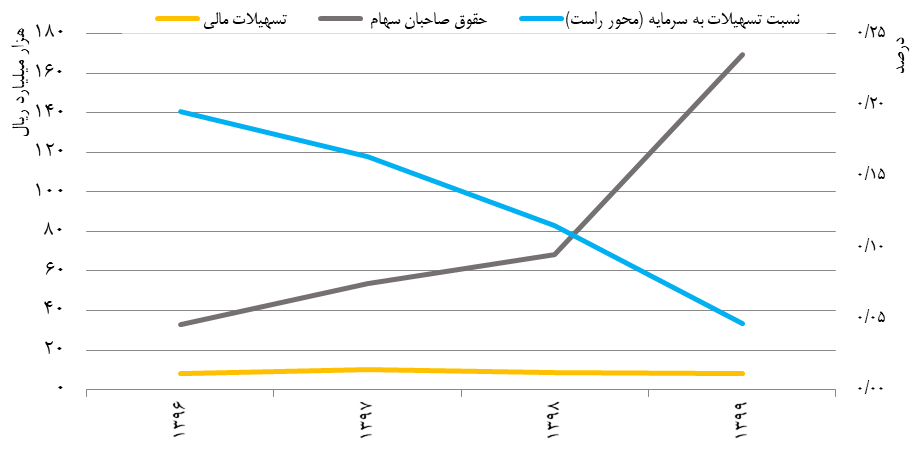

به دلیل محدویتها، پیچیدگیها و فزونی هزینههای مالی بازار پول به بازار سرمایه، استراتژی کلی فولاد خوزستان تامین نیازهای نقدینگی و تا جای ممکن جذب منابع از بازار سرمایه است. استفاده از قراردادهای تامین مالی برای پروژهها به شکل «BOT» و «EPCF» از دیگر سیاستهای کلان شرکت برای طرحهای افزایش تولید و نوسازی محسوب میشود. همانطور که در نمودار مشاهده میشود، شاخص تسهیلات در سالهای ۱۳۹۶ تا ۱۳۹۹ به صورت نزولی بوده و تامین نیازهای نقدینگی به منظور طرحهای سرمایهگذاری و سرمایه در گردش متکی به منابع داخلی شرکت فولاد خوزستان و بازار سرمایه بوده است.

نمودار ۱. نسبت تسهیلات به سرمایه، حقوق صاحبان سهام و میزان تسهیلات مالی شرکت فولاد خوزستان

منبع: فولاد خوزستان

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه