شنای خلاف جهت بازار مالی - کالایی ایران و دنیا

به گزارش میمتالز، علت این تفاوت رفتاری میان سرمایهگذاران بازارهای داخلی و بینالمللی به رفتار متمایز بانکمرکزی ایران و سایر بانکهای مرکزی دنیا در مقابله با تورم وابسته است. در شرایطی که سرمایهگذاران خارجی در واهمه اقدامات مقابلهای بانکهای مرکزی دنیا برای مهار تورم نسبت به خروج نقدینگی خود از بازارهای مالی و کالایی اقدام میکنند، معامله گران بازارهای داخلی با تجربه عدماتخاذ سیاست جدی برای مهار تورم در بازار داخل در این شرایط نسبت به تبدیل نقدینگی به دارایی سرمایهای مبادرت ورزیده و به این ترتیب بازار مالی و مشتقه بورسکالای ایران حرکتی خلاف جریان جهانی خواهد داشت.

سبزپوشی بازار مالی و مشتقه در آغاز هفته

جریان غالب در معاملات مالی و مشتقه بورسکالا در اولین روز از هفته جاری مثبت شد؛ به نحوی که اغلب نمادهای گواهی سپرده کالایی در این بازار با رشد نرخ مواجه شدند. جریان ورود نقدینگی به اغلب سررسیدهای آتی مثبت بود و عمده صندوقهای کالایی نیز با رشد قیمت روبهرو شدند. بازگشت مجدد نرخ ارز در بازار آزاد به کانال قیمتی ۳۲هزار تومان، مهمترین دلیل سبزپوشی بازارهای مالی و کالایی بورس کالای ایران در ساعات ابتدایی بازگشایی در روز شنبه ۲۵ تیرماه بود. به این ترتیب، در شرایطی که بازارهای مالی و کالایی در اغلب نقاط دنیا متاثر از سیگنالهای تورمی و کاهش رشد اقتصادی در سراشیبی سقوط قیمت قدم برمی دارند، بازارهای مالی و کالایی ایران متاثر از کاهش ارزش پول ملی و مثبت ماندن انتظارات تورمی سبزپوش هستند.

جریان ورود نقدینگی مثبت ماند

افزایش تورم و رشد نرخ ارز در ماههای ابتدایی سالجاری باعث شد تا میزان ورود نقدینگی به بازارهای مالی و کالایی کشور افزایش داشته باشد. بررسی روند معاملات آتی در بازار مشتقه بورسکالای ایران حاکی از استمرار جریان ورود نقدینگی به این بازار در شرایط کنونی است. در شرایطی افزایش تورم در بازار داخل زمینه ورود نقدینگی به بازارهای مالی و کالایی کشور را فراهم کرده که رکوردشکنی تورم در ایالاتمتحده آمریکا به خروج سرمایهگذاران از بازارهای مالی و کالایی و در نتیجه قرمزپوشی این بازارها منجر شده است؛ بنابراین سرمایهگذاران در بازار ایران و بازارهای بینالمللی رفتاری متفاوت را در واکنش به رشد تورم در پیش گرفتهاند. تفاوت تصمیم سیاستگذار در مقابل دادههای تورمی، مهمترین عامل رفتار متفاوت سرمایهگذاران در بازار داخل و سایر بازارهای دنیاست. صعود تورم در بازارهای جهانی، عزم بانکهای مرکزی را برای مهار تورم جزم کرده و بانکهای مرکزی سیاستی مشخص را به منظور مهار تورم اعلام میکنند؛ فعالان بازارهای مالی و کالایی نیز در واکنش به سیاستهای انقباضی اتخاذشده به منظور مهار تورم نسبت به خروج سرمایه خود اقدام میکنند. اما وضعیت در بازارهای داخلی متفاوت است.

درگیری چندساله کشور با تورم و عدم اتخاذ سیاستی صحیح و مشخص برای مقابله با آن باعث شده است تا فعالان بازار داخل در انتظار عقبگرد قیمتی با توجه به مهار تورم نبوده و سیگنال تورم آنها را برای تبدیل ریال به دارایی سرمایهای تشویق کند. در این شرایط، نتیجه مذاکرات احیای برجام با توجه به اثرگذاری بر نرخ ارز، سیگنال دیگر اثرگذار بر بازار مالی و کالایی کشور است. انتشار هر خبر مثبتی از مذاکرات احیای برجام با ایجاد جریان کاهشی در نرخ ارز، زمینه عقبگرد قیمتی در بازارهای مالی و کالایی کشور را رقم زده و برعکس انتشار خبر منفی از این مذاکرات باعث میشود تا نرخ ارز در بازار داخل افزایشی شده و میزان ورود نقدینگی به بازارهای مالی و کالایی افزایش یابد. در شرایط کنونی، ابهامات زیادی در خصوص سیاست خارجی دولت وجود دارد و این ابهامات معامله گران را در بلاتکلیفی نسبت به نوسان نرخ ارز قرار داده است، با این حال، اظهارنظر یکی از دیپلماتهای اروپایی مبنی بر عدمعزم جدی طرف ایرانی برای به نتیجه رسیدن مذاکرات برجام باعث شد تا نرخ ارز در ساعات ابتدایی روز گذشته افزایشی شود و این موضوع از مثبت شدن بازار مالی و مشتقه بورس کالای ایران حمایت کرد.

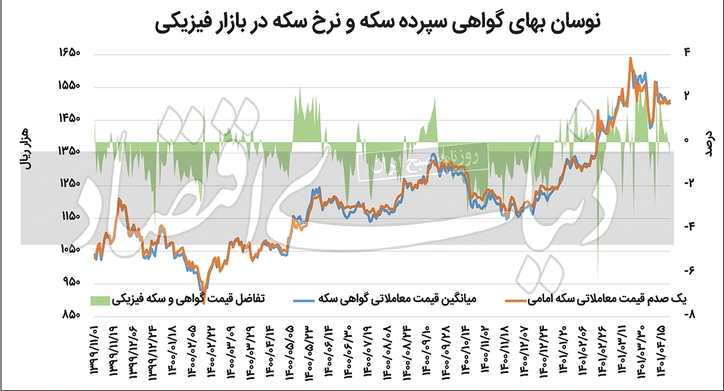

تغییر فاز انتظارات معامله گران گواهی سکه

ظرف ۱۰ روز گذشته، میانگین بهای فروش هر گواهی سکه از بازار فیزیکی بورسکالای ایران در کانال قیمتی ۱۵۰هزار تومانی و نزدیک به کف این کانال قیمتی نوسان دارد. در شرایطی که بازگشت نرخ ارز به کانال ۳۱هزار تومانی در هفته قبل از رشد بهای گواهی سکه و سکه در بازار فیزیکی حمایت کرد، عقبگرد طلا در بازار جهانی مانع صعود بهای آن در بازار داخل بود. در این شرایط، نرخ طلا در بازار داخل در ساعات ابتدایی بازگشایی معاملات در روز شنبه ۲۵ تیر رو به افزایش گذاشت؛ بازگشت نرخ ارز به کانال ۳۲هزار تومانی مهمترین دلیل جریان رشد قیمتی بود. در این شرایط، انتظارات قیمتی معامله گران گواهی سکه منفی شد. در حالی که ظرف اغلب روزهای ماههای اخیر فعالان بازار مالی بورسکالا هر گواهی سکه را با نرخی بالاتر از ارزش بنیادی (یکصدم نرخ معامله در بازار فیزیکی) خریداری میکردند، روز گذشته میانگین بهای معامله گواهی سکه حدود ۵/ ۰درصد کمتر از نرخ بنیادی آن شد. تغییر جهت انتظارات قیمتی میان معامله گران گواهی، از باور نداشتن آنها به رشد قیمت حکایت دارد.

سقوط طلای جهانی، حامی کاهش نرخ داخلی

بهای هر اونس طلا در بازار جهانی سیگنال بنیادی اثرگذار بر معاملات سکه در بازار فیزیکی و به تبع آن سکه در معاملات آتی بورسکالای ایران است. طلا ظرف یکماه اخیر کاهش قیمت ۸ درصدی و در هفته اخیر افت نرخ ۲ درصدی را در معاملات آتی بورس نیویورک به ثبت رساند و تا مرز هزار و ۷۰۰ دلار بهازای هر اونس عقب نشینی قیمتی داشت. در حالی هر اونس طلا با قیمت هزار و ۷۰۶ دلار به ازای هر اونس به فروش رفت که این رقم کمترین نرخ فروش آن ظرف ۱۵ ماه اخیر بود. اگرچه طلا در بازارهای جهانی در سراشیبی سقوط قیمتی قدم برمی دارد؛ اما معامله گران آن در معرض سیگنال افزایشی و کاهشی قرار دارند. هر چند اثرگذاری سیگنال کاهشی به مراتب بالاتر بوده و از همین رو بهای این فلز گرانبها با افت نرخ مواجه شده است. البته میزان عقبگرد بهای طلا در بازه یکهفته و یکماه اخیر بهمراتب کمتر از کامودیتیها بوده است.

تورم ایالاتمتحده آمریکا برای ماه ژوئن به ۱/ ۹درصد رسید که این رقم بیشترین میزان تورم ماهانه این کشور ظرف ۴۰ سال اخیر است. رکوردشکنی تورم، سیاست انقباضی فدرالرزرو را تهاجمیتر میکند. در شرایطی که سرمایهگذاران بازارهای مالی و کالایی در تردید نسبت به تصمیم فدرالرزرو برای افزایش نرخ بهره به میزان ۷۵ واحد بودند، رکوردشکنی تورم احتمال افزایش ۱۰۰ واحدی نرخ بهره را نیز مطرح کرده است. تشدید سیاست انقباضی از سوی فدرالرزرو سیگنالی کاهشی برای بازار طلا و سیگنالی افزایشی برای شاخص دلار آمریکاست. در حال حاضر شاخص دلار آمریکا در کانال ۱۰۸ واحدی نوسان دارد که این رقم بیشترین میزان این شاخص ظرف ۲۰ سال اخیر است.

اگرچه طلا تحت فشار کاهش قیمت متاثر از دادههای تورمی آمریکا قرار دارد؛ اما رشد نرخ بهره از سوی فدرالرزرو و سایر بانکهای مرکزی احتمال بروز رکود در اقتصاد جهانی را مطرح کرده و این موضوع میتواند حامی رشد بهای این فلز گرانبها باشد. طلا دارایی امن در زمان بحران است و این قابلیت در زمان رکود اقتصادی نیز وجود دارد. به این ترتیب، اگرچه تشدید سیاست انقباضی با افزایش ارزش شاخص دلار آمریکا از جذابیت سرمایهگذاری روی طلا میکاهد؛ اما در شرایطی که دنیا با احتمال جدی رکود اقتصادی روبهروست، سرمایهگذارها طلا را به سایر کالاهای پایه ترجیح میدهند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

مسیر تازه توسعه کشور با شعار «صنعت پیشران، معدن ارزشآفرین و تجارت هوشمند»

وزیر علوم، تحقیقات و فناوری وارد فولاد مبارکه شد

دومین محموله بینالمللی تجهیزات معدنی به پروده ۴ طبس رسید/ فاز دیگری از توسعه معدنی طبس محقق شد

بازدید وزیر علوم از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه

بازدید میدانی مدیرعامل فولاد مبارکه از روند پیشرفت پروژههای توسعه آهنسازی این شرکت

حضور مجتمع مس شهربابک در دومین نمایشگاه بینالمللی گوهرسنگها

گامهای استوار در مسیر آموزش، توسعه اکتشاف و همافزایی سازمانی

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران