سمت و سوی جدید بورس

به گزارش میمتالز، عدم شفافیت در بازارهای مالی ایران و عدم اطمینان شدید در اقتصاد کشور باعث میشود سرمایه گذاران برای تزریق نقدینگی خود به این بازارها رغبت کمتری داشته باشند. این ریسک و عدم اطمینان را در مورد بازار سرمایه داخلی کشور و به طور کلی در هر بازار مالی میتوان به دو گروه عوامل بیرونی و درونی تقسیم کرد. عوامل درونی، متغیرهایی همچون ترکیب و ساختار دارایی و بدهی شرکت ها، نسبتهای مالی و همه عوامل داخلی شرکت را شامل میشود. از سویی دیگر عوامل کلان اقتصادی، سیاسی، فرهنگی و اجتماعی مستقیما و به صورت برون زا بر میزان ریسک و بازده کل بازار سهام اثرمیگذارند که تحت عنوان عوامل بیرونی شناخته میشوند. در چند در سال گذشته در ایران توجهها به بازارهای مالی داخلی و خارجی دوچندان شده و مردم و سرمایه گذاران به سرمایهگذاری در این بازارها علاقهمند شده اند، اما تحولات گوناگونی بازدهی این بازارها را تحت تاثیر قرار داده است. همه گیری کرونا، جنگ اوکراین و روسیه، درهم شکستن زنجیره تامین، رکود و تورمهای وارداتی تحت عنوان عوامل بیرونی بین المللی و سیاستهای پولی و مالی اشتباه، نرخهای بالای بهره و ارز خارجی به همراه بازدهی بالای سرمایهگذاری در طلا و سکه و مسکن، رکود تورمی و این چنین عوامل بهعنوان عوامل بیرونی محلی شمرده میشوند. میتوان بعضی از متغیرهای کلان اقتصادی موثر بر بازار را اینگونه برشمرد.

پاندمی کرونا باعث قرنطینههای سراسری در کشورها و بالطبع تعطیلی در مشاغل و کسب وکارها شد. این مهم رشد تولید ناخالص داخلی حقیقی (real GDP growth) را در اکثر کشورها منفی کرد و باعث ایجاد رکود شد. در ایران نیز در کنار سیلاب نقدینگی و تورم غیرقابل کنترل حاصل از تعطیلی و برهم خوردن زنجیره عرضه در اقتصاد جهانی، وضعیت رکود تورمی در ایران را تشدید کرد و باعث کاهش بازدهی بازار سرمایه ایران پس از مداخله عجیب دولت شد. زنجیره عرضه (supply chain) به مشکل خورده، تامین کامودیتیهای موردنیاز شرکتها را سخت میکند و قیمت آنها را بالا میبرد. این موضوع به بورس کامودیتی محور ایران فشار میآورد و با بالابردن هزینه تولید و افت تقاضا در همان زمان، رکود در این بازار را تشدید میکند.

شاید در ابتدای پاندمی کرونا بورس ایران به دلیل مداخله دولت و تزریق عجیب نقدینگی، عکس بورسهای جهانی، رشد قابل توجهی داشت، اما با خروج سیاسی دولت از این بازار مشکلات عدیده ذکرشده، در بازار رخنه کرد و باعث افت شدید در بورس ایران شد. ضمن اینکه نرخ بهره (interest rate)، از منظر تئوری، با سرمایهگذاری رابطه عکس دارد. با افزایش نرخ بهره، هزینه فرصت نگهداری پول نقد بالا میرود و جذابیت نگه داری آن یا سرمایهگذاری در بخشهای ریسکی اقتصاد کم میشود. از طرفی نرخ بهره بالا، هزینه تامین مالی یا استقراض را برای شرکتها افزایش میدهد و آنها نمیتوانند در بخشهای جدید تولیدی سرمایهگذاری کنند، ازین رو سرمایهگذاری در اقتصاد کاهش مییابد و به دنبال آن رشد GDP کم میشود.

این کاهش رشد GDP مجددا تاثیر منفی روی رشد بازده بورس میگذارد، اما صرف تحلیل نرخ بهره برای تاثیرگذاری آن بر بازده بازارهای مالی ایران کافی نیست؛ نرخ بهره حقیقی که از تفاضل نرخ بهره اسمی و تورم به دست میآید عامل مهمتری برای جذب سرمایه است. از آنجایی که نرخ بهره حقیقی، با توجه به تورم بالا در ایران، عموما منفی بوده است، میتوان سپرده گذاری در بانک برای کسب سود در جامعه را امری غیرمنطقی دانست و تا زمانیکه نرخ بهره حقیقی به محدوده مثبت بازنگردد نباید سرمایهگذاریهای مبتنی بر نرخ بهره را انجام داد. نرخ ارز خارجی، مخصوصا دلار آمریکا، طلا و سکه هم به صورت فیزیکی و هم به صورت مالی، مسکن و در رتبه آخر اوراق قرضه بهعنوان داراییهای جانشین سرمایهای برای بورس ایران شناخته میشود. شدت جانشینی سرمایهگذاری در این داراییها با سرمایهگذاری در بورس متفاوت است و با وجود شرایط تاریخی و ثبات یا نوسان در این داراییها، میزان تقاضای سرمایهگذاری در آنها با سرمایهگذاری در بورس تغییر مییابد.

افزایش تورم و انتظارات تورمی میتواند تاثیر مثبتی بر بورس بگذارد. بورس میتواند بهعنوان یک سرمایهگذاری در جهت پوشش تورم (inflation hedge) عمل کند، به همین دلیل با افزایش تورم یا انتظارات تورمی عاملان اقتصادی به سمت سرمایهگذاری در این داراییها متمایل میشوند و در صورت وجود چشم انداز مثبت از آینده اقتصاد، بورس میتواند در این شرایط رشد خوبی را تجربه کند. از دیگر شاخصهای مهم کلان اقتصادی موثر بر بورس میتوان به شاخص تولیدات صنعتی (industrial production) اشاره کرد. شاخص تولیدات صنعتی نشاندهنده وضعیت رونق یا رکود بازارهای سرمایه در ایران است. با بهبود این شاخص وضعیت تولیدات صنایع بورسی بهتر میشود و بازده این بازار بالا میرود. نفت بهعنوان کالای اصلی صادراتی ایران و تعیین کننده رشد اقتصادی، همبستگی مثبتی با وضعیت بازار سرمایه دارد، اما در این زمینه مطالعاتی وجود دارد که وجود این رابطه را نقض میکنند یا به یک رابطه منفی میان این دو اشاره دارند.

شوکهای قیمتی نفت میتواند بر بازده بورس اثرگذار باشد. بهعنوان مثال افزایش قیمت نفت، باعث رشد درآمد ملی (national income) و تولید ناخالص داخلی میشود که به نوبه خود هم طرف تقاضا و هم طرف عرضه را بهبود میبخشد. نقدینگی بهعنوان یکی از مهمترین شاخصهای اقتصاد کلان به مثابه یک چاقوی دولبه است. تزریق نقدینگی اگر همراه باشد با هدایت آن به سمت تولید و نوآوری، میتواند باعث رشد و شکوفایی اقتصادی شود. تزریق نقدینگی با کاهش نرخ بهره و افزایش حجم پول، میتواند تامین مالی شرکتها را راحتتر کند.

از طرفی افزایش حجم نقدینگی و کاهش نرخ بهره، جذابیت سپرده گذاری در بانک را کاهش میدهد و مردم و عاملان اقتصادی بیشتر به سمت بازارهای مالی و سرمایه گرایش پیدا میکنند، اما اگر این نقدینگی کنترل نشود و با افزایش حجم پول و پایه پولی، سیلابی از نقدینگی در کشور ایجاد شود و این نقدینگی به جای کاربرد در مشاغل مولد و درآمدزا صرف امور نامولد و دلالی شود، فقط سطح تقاضا و تورم را افزایش داده و تاثیری بر رشد بازارهای مالی و به طور کلی رشد اقتصاد ندارد. تنشهای سیاسی باعث ایجاد نوسان در بازارهای سرمایه میشود. این مهم با تغییر انتظارات فعالان اقتصادی در مورد چشم انداز بازار، نحوه و میزان سرمایهگذاری مردم را تغییر میدهد. با گذر از اثرگذاری اقتصاد کلان و عملکرد بازار بورس و فارغ از تمام اتفاقات، بازار سرمایه ایران سیکلهایی را طی میکند که گاهی مطابق با تئوریهای کلان اقتصادی نیستند.

رشد تولید ناخالص داخلی حقیقی که در ایران عمدتا متاثر از نفت است، بر عملکرد بازار سرمایه ایران تاثیر نداشته است، چراکه عمده این درآمدهای نفتی خرج هزینههای جاری و بدهیهای دولت و میزان کمی از آن در بازارهای مالی سرمایه گذاری میشود. نشر نقدینگی در ایران، بدون هدایت آن به سمت اهداف مولد انجام میشود که صرفا تقاضای سفته بازی را افزایش داده و تورم در بخشهای دیگر اقتصاد را بیشتر میکند. از این مثالها در اقتصاد ایران فراوان وجود دارد و مایه اندوه است که سرمایههای ملی به نحو صحیح مدیریت نمیشوند.

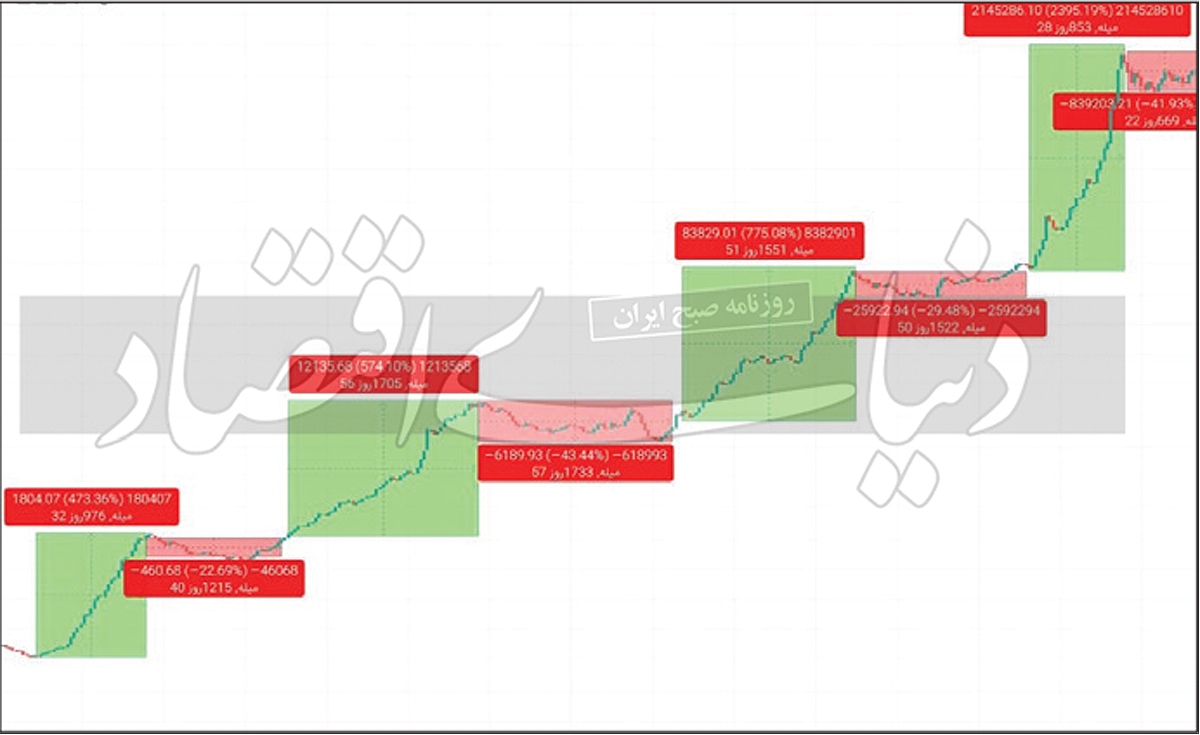

همانطور که مشاهده میشود، نمودار شاخص بورس تهران، دارای روندی صعودی است و پس از حرکات اصلی خود دارای اصلاحهای قیمتی و زمانی است؛ به طوری که با میانگین ۴۰روزه حرکات شارپ صعودی خود را طی کرده و با میانگین ۵۰روزه اصلاح زمانی و قیمتی خود را فارغ از تمام اتفاقات حوزه کلان انجام داده است، اما آیا شرایط کنونی ایران مانند دهههای گذشته است؟ مسلما خیر! شرایط تورمی و رکودی حال حاضر ایران به گونهای است که میتواند مدت این اصلاح زمانی را پس از اصلاح انجام شده قیمتی بیشتر یا کمتر کند، اما بهعنوان یکسناریو میتوان گفت اصلاح زمانی تا آخر تابستان امسال به پایان میرسد.

قاسم کریمی / کارشناس بازار سرمایه

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه