از تردید تا انتظار در بورس / روند دادوستدها به کدام سو میرود؟

شروین شهریاری| تحلیلگر بازارهای مالی

به گزارش می متالز به نقل از دنیای بورس، بازار سهام در هفته جاری روند منفی اخیر خود را با افت 1.6درصدی شاخص کل ادامه داد تا افزایشی که از اول دی ماه تا بیش از ۶ درصد پیش رفته بود بار دیگر به سطح 2.7 درصد بازگردد.

در همین حال، ادامه تمرکز معاملهگران حقیقی بر سهام شرکتهای زیانده با قابلیت اجرای افزایش سرمایه از محل تجدید ارزیابی داراییها موجب شده بخش عمده نقدینگی بازار جذب این نمادها شود و با هدایت نقدینگی از سایر بخشها، عملا رمقی برای سهام دارای پشتوانه بنیادی باقی نماند.

این رویکرد، در کنار تردیدها درخصوص مشکلات تحریمی مربوط به صادرات شرکتکنندگان بزرگ موجب شده سرمایهگذاران احتیاط مضاعف را در دستور کار خود قرار دهند. به این ترتیب به نظر میرسد کماکان نمادهای کوچکتر و نیز شرکتهای دارای پتانسیل افزایش سرمایه از محل تجدید ارزیابی دارایی در صدر توجه معاملهگران باشند و سهام بنیادی در انتظار رفع ابهامات موجود به ویژه در بخش عملیات صادراتی باقی بمانند.

واکنش معاملهگران به مشکلات صادرات

گزارشهای ماهانه شرکتها و برخی اخبار پیرامونی در حوزه صادرات شرکتهای بزرگ خبر از دشوارتر شدن شرایط برای فعالیت بنگاهها دارد. بر این اساس، در بخش پتروشیمی، مشکلات حمل و نقل موجب افت صادرات در مورد شرکتهایی شده است که از امکانات حمل و نقل مستقل نظیر متانول سازان برخوردار نیستند. همچنین در بحث فروش، طرفهای تجاری به ویژه هند و تا حدیچین خواستار تسویه با ارزهای محلی هستند و در تبادلات و تبدیل پولی نیز تسهیلات کمتری را فراهم میکنند.

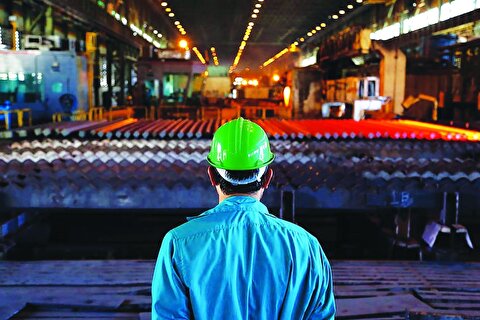

در مورد محصولهای فلزی نظیر فولاد و مس هم شرایط مشابهی برقرار است و علاوه بر مشکلات حمل، تخفیفات فروش نسبتا بالایی برای جذب مشتری پیشنهاد میشود که منجر به کاهش درآمد این شرکتها در مقایسه با نرخهای روز شده است. تجربه دور قبلی تحریمها حاکی از آن است که راه حل این مشکلات پس از چندی دست و پنجه نرم کردن با راههای دور زدن تحریمها پیدا میشود اما اکنون دو سوال مهم ذهن فعالان بازار را به خود مشغول کرده است.

نخست هزینههای جانبی طی این فرآیند است که هنوز برآورد دقیقی از آن وجود نداشته و به عبارت دیگر، آثار سود و زیانی آن دقیقا مشخص نیست. مورد دوم نیز به چشم انداز آتی مربوط است مبنی بر اینکه آیا شرایط صادرات میتواند با محدودیت بیشتری در آینده مواجه شود یا خیر؟ به نظر میرسد عکسالعمل فعلی بازار در سهام شرکتهای بزرگ و صادرکننده عبارت از احتیاط در سمت تقاضا تا مشخص شدن پاسخ این سوالات است؛ سوالی که هر چه زمان بگذرد و اطلاعات مالی بیشتری از شرکتها منتشر شود پاسخ دقیقتری پیدا میکند.

تبعات بورسی ورود مسکن به رکود عمیق

با افزایش 2.5 درصدی قیمتهای مسکن در دیماه براساس گزارش بانک مرکزی، میزان افزایش سالانه این متغیر در شهر تهران برای آپارتمانهای مسکونی از مرز ۹۰ درصد فراتر رفت تا عملا شدیدترین دوره تورمی بازار مسکن در بیش از دو دهه اخیر در طول یک سال به ثبت برسد.

این آمار که در نگاه اول ممکن است مثبت به نظر برسد در لایههای زیرین خود حاوی نکات دیگری است. بر اساس این گزارش، میزان افت معاملات مسکن در دی ماه نسبت به ماه مشابه سال گذشته به رکورد ۶۵ درصد بالغ شده و در محدوده کمترین سطوح تاریخی قرار گرفته است.

در همین حال، نرخ اجاره بها در دوره مشابه حدود ۳۰ درصد رشد کرده که حاکی از کاهش قابل توجه بازدهی اجاره املاک است. انتظار میرود آمار ساخت و ساز نیز با یک فاز تاخیر زمانی، رکود قابل ملاحظهای را از خود نشان دهد. با عنایت به سیکلهای متناوب رکود و رونق در بازار مسکن، احتمالا دوره رونق کنونی با ثبت افزایش تقریبا دو برابری ارزش املاک به انتهای خود رسیده و از سال آینده باید منتظر یکی دیگر از مراحل رکود چند ساله بازار مسکن کشور بود؛ دورهای که مشخصه آن بهصورت درجا زدن قیمتها و کاهش حجم داد و ستدها نمایان میشود.

پیامد بورسی این روند در سهام انبوهسازی عبارت از یک دوره رونق ناشی از انتفاع از رونق قبلی (که با یک فاصله زمانی در صورتهای مالی انبوه سازان نمایان میشود) و سپس ورود به فاز رکود است. در صنایع تامینکننده مواد ساخت و ساز شامل سیمانیها، کاشی سازان و فولادسازان ساختمانی نیز میتوان انتظار کاهش تقاضای محصولات را همگام با افت فعالیت ساخت و ساز به ویژه در سال آینده داشت و این صنایع طبیعتا باید برای حفظ حجم تولید و فروش خود به فکر بازارهای جایگزین و صادرات باشند.

ماه خوب مواد خام در بازارهای جهانی

اهمیت قیمت جهانی نفت، فلزات، محصولات پتروشیمی و معدنی برای سرمایهگذاران بورس تهران به لحاظ وزن شرکتهای مرتبط در بازار، همپای بسیاری از متغیرهای داخلی شامل نرخ ارز و سود بانکی است و از این رو، تعقیب تحولات در حوزه جهانی همواره با اهمیت تلقی میشود. در این راستا، آغاز سال ۲۰۱۹ میلادی برای فعالان این بخش نسبتا خوش یمن بوده است تا جایی که علاوه بر افزایش قیمتهای نفت، سایر بازارهای مواد خام نیز شرایط مثبت ملایمی را تجربه میکنند که عمدتا ناشی از پیگیری سیاستهای انبساطی در غرب و چین است.

در همین راستا، شاخص قیمت کامودیتی در سایت بلومبرگ در ماه جاری تقریبا ۵ درصد افزایش را به ثبت رسانده و عملا از فروافتادن به زیر کف بیش از سی ساله رهیده است. در بازار فولاد و سنگآهن نیز که عمدتا تحت تاثیر تقاضای چین قرار دارند پس از تقریبا ۹ ماه رکود و افت، نشانههای برگشت قیمتی مشاهده شده و بهعنوان نمونه، بهای هر تن شمش فولادی در منطقه با بیش از ۵ درصد رشد به بالاتر از سطح ۴۵۰ دلار در هر تن بازگشته است.

در هفته جاری، برگزاری نشست فدرال رزرو هم از جمله اتفاقات موثر بر بازارهای جهانی بود که چشم انداز عدم انقباض بیشتر پولی و اعتباری توسط این نهاد در کوتاه مدت را تقویت کرد. از جمعبندی تحولات در این حوزه کماکان میتوان گفت که روند کوتاه مدت قیمت مواد خام در سال ۲۰۱۹ احتمالا از گزند افت در امان خواهد بود؛ هر چند هشدارهای رکود در افق میان مدت (از سال ۲۰۲۰) از سوی بسیاری مراجع تحلیلی شنیده میشود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکورد بی سابقه حفاریهای اکتشافی ایمپاسکو در استان/ رشد ۱۰۹ درصدی در پنج ماهه

برخورد گزینشی وزارت صمت

امضای تفاهمنامه همکاری بین طرح توسعه صنعت گوهرسنگ و سازمان فنی و حرفهای کشور

آقاجانلو: نمایشگاه گوهرسنگها؛ فرصتی برای معرفی ظرفیتها و افزایش سهم ایران در تجارت جهانی

دومین نمایشگاه بینالمللی گوهرسنگها افتتاح شد

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران