زمستان داغ پتروشیمیها

به گزارش میمتالز، با این حال، احتمال معکوسشدن سیگنال جهانی در هفتههای آینده با توجه به تاخیر در رشد اقتصادی چین و مطرحشدن مجدد رشد بیشتر نرخ بهره از سوی فدرالرزرو وجود دارد. افت قیمت جهانی محصولات پتروشیمی در شرایطی که نرخ ارز نیمایی به دستور رئیس کل بانکمرکزی در کانال قیمتی ۲۸هزار تومانی تثبیت شده است، باعث میشود تا قیمت پایه این محصولات برای عرضه در بازار فیزیکی بورسکالا کاهشی شود؛ اما کاهش نرخ پایه لزوما به افت نرخ فروش محصولات منجر نمیشود و در صورت استمرار رویه فعلی صعود انتظارات تورمی در بازار داخل، باید منتظر رقابت بیشتر قیمتی در رینگ پتروشیمی برای ایجاد تعادل میان نرخ ارز نیمایی و نرخ ارز انتظاری معامله گران باشیم.

رونق چندگانه رینگ پتروشیمی

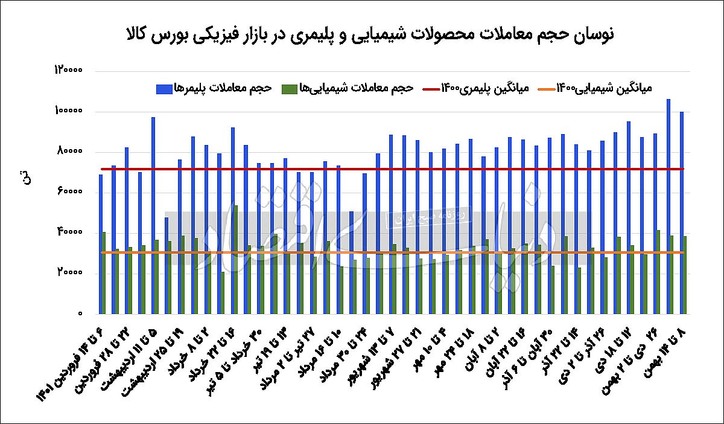

رینگ محصولات پتروشیمی در بازار فیزیکی بورسکالای ایران ظرف دومین هفته بهمنماه همچنان پررونق بود؛ به نحوی که برای اغلب عرضهها تقاضایی بهمراتب بالاتر از میزان عرضه به ثبت رسید و برتری تقاضا نسبت به عرضه، زمینه رقابت میان متقاضیان و در نتیجه رشد قیمتی در بسیاری از محصولات پلیمری و شیمیایی را فراهم کرد. در حالی که نرخ ارز معیار تعیین قیمت پایه محصولات پتروشیمی و ارز نیمایی بوده و در کانال قیمتی ۲۸هزار تومانی تعیین شده است، نوسان بهای ارز در بازار آزاد به رفتار خریداران جهت میدهد. در این شرایط، صعود نرخ ارز در بازار آزاد به کانال قیمتی ۴۴هزار تومانی و افزایش فاصله میان نرخ ارز در بازار آزاد و نرخ ارز نیمایی، محرک تقاضا در رینگ بازار فیزیکی بورسکالای ایران بهخصوص در بازار محصولات پتروشیمی است که قیمت پایه همچنان براساس نرخ ارز نیمایی تعیین میشود. در این شرایط، صعود انتظارات تورمی در بازار داخل نیز از بالا ماندن تقاضا در رینگ محصولات پتروشیمی حمایت کرده و زمینه رشد قیمت را فراهم میکند. تا زمانی که انتظارات تورمی در بازار داخل افزایشی باشد، خبری از رکود در بازار مواد اولیه داخلی نخواهد بود و صنایع تکمیلی با هدف تبدیل نقدینگی به کالا برای در امان ماندن ارزش داراییشان از انتظارات تورمی دست به خرید میزنند.

بی توجهی به سیگنال ارزی در بازار آزاد

نرخ ارز نیمایی معیار در تعیین قیمت پایه محصولات پتروشیمی برای عرضه در دوهفته پیش رو برابر ۲۸هزار و ۳۷۰ تومان تعیین شد. اعلام بانکمرکزی مبنی بر تثبیت نرخ ارز نیمایی در کانال قیمتی ۲۸هزار تومانی تاثیری بر کاهش بهای ارز در بازار آزاد و افت بهای اغلب کالاها در بازار داخل نداشت؛ اما همچنان از این نرخ به عنوان مرجع تعیین قیمت پایه محصولات پتروشیمی استفاده میشود. دفتر صنایع تکمیلی محصولات پتروشیمی به عنوان مرجع تعیین و اعلام قیمت پایه محصولات پتروشیمی برای عرضه در بازار فیزیکی بورسکالای ایران، نرخ ارز معیار برای تعیین قیمت پایه را بدون تغییر نسبت به نرخ ارز معیار در هفته قبل برابر ۲۸هزار و ۳۷۰ تومان تعیین کرد و به این ترتیب نوسان قیمت جهانی تنها متغیر اثرگذار بر قیمتهای پایه بود. از آنجا که ظرف هفته گذشته بر نرخ اغلب محصولات پتروشیمی در بازارهای جهانی افزوده شد، نرخ پایه اغلب محصولات پتروشیمی برای عرضه در بازار فیزیکی بورسکالای ایران در روز یکشنبه ۱۶ بهمن نسبت به هفته قبل یکشنبه نهم بهمن افزایشی اعلام شد. از ۳۰ محصول پلیمری که دفتر صنایع تکمیلی قیمت پایه آن را اعلام میکند، نرخ ۲۷ محصول افزایشی شد، بهای دومحصول تغییری نداشت و تنها بهای پلی استایرن معمولی با کاهش ۴/ ۰ درصدی اعلام شد. وضعیت قیمت پایه برای محصولات شیمیایی تا حدی متفاوت از نرخ کالاهای پلیمری بود. در شرایطی که نرخ ارز معیار برای عرضه در هفته پیش رو تغییری نداشت، قیمتهای پایه محصولات شیمیایی با ترکیبی از کاهش و افزایش اعلام شد. افت بهای برخی محصولات شیمیایی در بازارهای جهانی، عامل کاهش قیمتهای پایه نیمی از محصولات شیمیایی در بازار داخل بود.

نوسان نفتا میان دادههای شرق و غرب

نفتا بهعنوان خوراک کلیدی واحدهای تولید محصولات پلیمری ظرف هفته منتهی به روز جمعه سوم فوریه با ثبت کاهش هفتگی ۵/ ۰ درصدی با نرخ ۶۸۹ دلار به ازای هر تن معامله شد. البته ظرف یکماه اخیر این محصول در مسیر صعود قیمت حرکت داشت و در روز پنجشنبه دوم فوریه به کانال قیمتی ۷۰۰ دلاری که بیشترین نرخ فروش آن پس از اوت سال ۲۰۲۲ بود نیز رسید، اما صعود شاخص دلار آمریکا در روز جمعه سوم فوریه و عقب گرد بهای نفت مانع تثبیت بهای این محصول در کانال ۷۰۰ دلاری شد. با این حال همچنان نفتا در بازه ماهانه بازده ۵/ ۱۳ درصدی را به ثبت رسانده است که این موضوع محرک بالا ماندن قیمت پایه محصولات پتروشیمی در بازار داخل ظرف کوتاهمدت است. امیدواری به بازگشت اقتصاد چین به مسیر رشد محرک اصلی بهای نفتا ظرف هفتههای سپریشده از سالجاری میلادی بود. صندوق بینالمللی پول در آخرین گزارش خود، میزان رشد اقتصادی چین برای سالجاری میلادی را برابر ۲/ ۵ درصد برآورد کرد، این درحالی است که این سازمان در گزارش پیشین خود که مربوط به اکتبر ۲۰۲۲ بود، پیشبینی رشد اقتصادی ۴/ ۴ درصدی را برای چین داشت. در حالی که امیدواری به بازگشت اقتصاد چین به مسیر رشد، محرک تقاضای واقعی و در نتیجه رشد بهای کالاهای صنعتی ظرف هفتههای ابتدایی سال ۲۰۲۳ بود، تحلیلگران بینالمللی معتقدند، این رشد اقتصادی از سهماه دوم سالجاری میلادی آغاز میشود؛ بنابراین رشد فعلی کامودیتیها پیش از موعد و خوشبینانه بوده است. در چنین شرایطی احتمال افت نرخ این محصولات در ماه فوریه وجود دارد که تحقق این پیشبینی سیگنالی کاهشی برای قیمتهای پایه بهمنظور عرضه در هفتههای ابتدایی اسفند به همراه خواهد داشت. در حالی که امیدواری به بازگشت اقتصاد چین به مسیر رشد در سهماه دوم سالجاری میلادی محرک رشد بهای انرژی و سایر کامودیتیها در میانمدت خواهد بود، تشدید سیاست انقباضی از سوی فدرالرزرو و احتمال بروز رکود اقتصادی میتواند مانع تحقق این خوشبینی مثبت قیمتی شود. تورم در آمریکا رو به کاهش گذاشته است، اما همچنان میزان آن فاصله زیادی با هدف گذاری ۲ درصدی فدرالرزرو دارد. در این شرایط صدمهنزدن افزایش نرخ بهره به بخش اشتغال غیرکشاورزی، از اعضای فدرالرزرو برای استمرار سیاست سختگیرانه انقباضی حمایت میکند. به این ترتیب انتشار داده اشتغال آمریکا در روز جمعه سوم فوریه بهتر از حد انتظار و با ایجاد واهمه از تصمیم فدرالرزرو در خصوص نرخ بهره به سقوط ۳ درصدی بهای نفتخام آمریکا در معاملات آتی منجر شد. نفتا نیز در واکنش به این سیگنال ۳/ ۲ درصد از ارزش خود را تنها در روز جمعه سوم فوریه از دست داد. احتمال استمرار این روند کاهش نرخ با آغاز معاملات از روز دوشنبه ششم فوریه به قوت وجود دارد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه