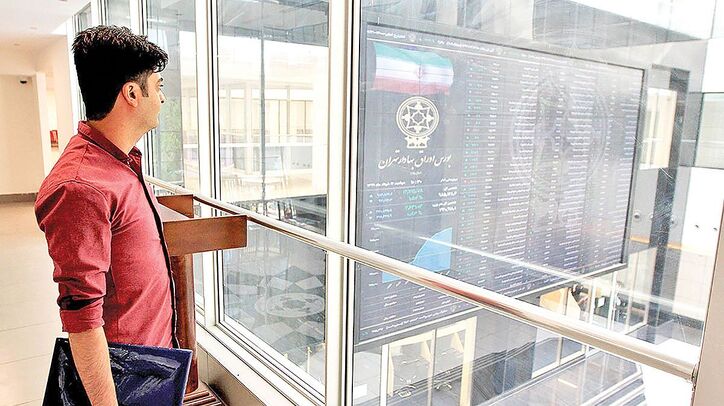

دو راه برای پرتفوی بهینه

به گزارش میمتالز، اما با توجه به دورنمای تورمی کشور، دورنمای قیمت دلار و همچنین این موضوع که فروش شرکتها فعلا با دلارهای ارزان ۲۸هزار و ۵۰۰ و ۳۷هزار و ۵۰۰ تومانی انجام میشود و احتمال اینکه این قیمتها افزایش پیدا کند و در نتیجه به افزایش سودآوری بینجامد نیز زیاد است، این موارد دورنمای بورس را روشن نشان میدهد و افراد را به این سمت میبرد که همچنان در بازار خرید انجام بدهند.

در این شرایط اگر بخواهیم برای پرتفوها استراتژی بچینیم باید توجه کنیم که در حال حاضر بسیاری از سهمها رشد داشتند و P/ Eهای فوروارد آنها از سطوح حدود ۴ به ۷ رسیده است. در چنین شرایطی بهتر است سهامداران حرفهای این سهام رو بفروشند و به سراغ سهمهایی بروند که از رشد بازار سرمایه جا ماندند و P/ Eهای فوروارد پایینتری دارند یا سهمهایی که احتمالا از افزایشهای تورمی کشور در ۸ ماه آینده سود میبرند. به این ترتیب افراد از سهمهای پرریسک خارج میشوند و به سمت سهمهای کمریسکتر حرکت میکنند. اما برای افرادی که حرفهای نیستند به نظر میرسد همچنان بهتر است از ابزار سرمایهگذاری غیرمستقیم استفاده کنند، چه به صورت تشکیل سبد اختصاصی چه سرمایهگذاری در انواع صندوقها.

نکتهای که باید افراد ناوارد در بازار سرمایه در نظر بگیرند این است که مهمترین ریسک موجود در مواقع ریزش بازار ریسک نقدشوندگی است که در سرمایه گذاری غیرمستقیم به روش سرمایهگذاری در صندوقها ریسک نقدشوندگی تقریبا صفر است و این موضوع پوشش داده میشود. با توجه به رشد فعلی بازار سرمایه، افراد میتوانند بر اساس ریسک پروفایل یا سطح ریسک پذیری خود انواع صندوقهای سرمایهگذاری را برای سرمایهگذاری انتخاب کنند تا اولا اگر بازار به رشد خود ادامه دهد که احتمالا همینطور است و دورنما هم همین را نشان میدهد، از رشد بازار بهره ببرند و دوما اگر بازار جایی متوقف یا نزولی شد بتوانند با کمترین میزان ضرر و دردسر از بازار خارج شوند؛ بنابراین در یک جمعبندی به این نکته میرسیم که در بحث سرمایهگذاری غیرمستقیم برای افرادی که کمتر وقت دارند به صورت اختصاصی روی پرتفوی خود کار کنند و بحث نقدشوندگی بحث مهمی است و افراد باید به آن توجه کنند سرمایهگذاری از طریق صندوقها پیشنهاد میشود. حرفهایها هم بهتر است به سمت سهمهای رشدنکرده با P/ E فوروارد پایین حرکت کنند.

محمد خبریزاد/ تحلیلگر بازار سرمایه

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه