توفان بورس در آرامش دلار

به گزارش میمتالز، مطابق بررسیها در روز گذشته ورود پول حقیقی، رکوردشکنی کرد و تزریق پول ۱۵۸۲میلیارد تومانی حقیقیها به گردونه معاملات سهام از ۲۰مهر سال۹۹ بیسابقه بوده است. نماگر هموزن نیز با ثبت رشد ۸۷/ ۳درصدی وارد کانال ۷۰۰هزار واحدی شد تا بازدهی این نماگر از ابتدای اسفند به بیش از ۵۰درصد برسد. روز طلایی بازار سهام در حالی رقم خورد که بازار دلار شاهد آرامش و ثبات نسبی است. این در حالی است که برخی معتقدند روشن شدن موتور بورس، منوط به افزایش قیمت دلار است؛ اما در فروردین ماه این رابطه برقرار نشد. «دنیایاقتصاد» علاوه بر بررسی روند بازارها، استراتژی برنده در بازار سهام را به تصویر کشیده است.

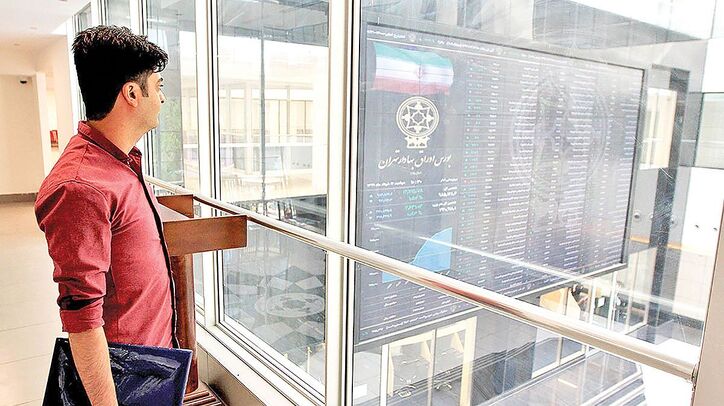

تابلوی معاملات بورس تهران در اولین روز از آخرین هفته ماه اول سال نیز روز پرفروغ و خوشایندی را مهمان دیدگان سهامداران کرد و افزایش ارتفاع شاخص قیمتها در روز شنبه رنگ سبز را در نقشه بازار و تابلوی معاملات خلق کرد. برای دومینبار و بعد از ۱۹فروردین امسال شاهد رشد بیش از ۳درصد در هر سه نماگر اصلی بازار سهام در سالجاری بودیم و شاخصکل بهترین عملکرد سالجاری را در روز گذشته ثبت کرد. ورود پول حقیقیها به بازار سهام نیز رکوردشکنی کرد و با تزریق ۱۵۸۲میلیارد تومانی پول از سوی حقیقیها، شاهد بیشترین مقدار این متغیر آماری از ۲۰ مهرر ۹۹ به بعد بودیم.

رشد بیش از ۳درصدی شاخصها

شاخصکل بورس تهران در معاملات اولین روز از آخرین هفته فروردین با جهش ۴۰/ ۳ واحد درصدی به پیشروی خود در سطوح بی سابقه کانال دومیلیون و ۲۰۰هزارواحدی ادامه داد و به محدوده ۲میلیون و ۲۵۳هزار واحدی رسید. نماگر اصلی بازار سهام با افتی که در دو روز پایانی هفته گذشته تجربه کرد، کانال مذکور را واگذار کرده بود و گروهی از فعالان بورس تهران با رسیدن شاخصکل به این سطح ترجیح دادند بخشی از سود کسب شده در روند صعودی اخیر در نمادهای مختلف را ذخیره کنند. رشد روز گذشته شاخصکل بورس تهران بهترین عملکرد این شاخص در سالجاری بود. آخرینباری که این شاخص عملکرد بهتری از دیروز داشت، به ۲۷ اسفند سالگذشته برمیگردد. شاخصکل هم وزن نیز با رشد ۸۷/ ۳درصدی به سطح بی سابقه ۷۱۹هزار و ۷۳۸واحدی رسید. در فرابورس نیز رشد قیمتها جریان داشت و شاخصکل فرابورس برای یازدهمین روز متوالی با رشد همراه شد و در روز گذشته با رشد ۲۹/ ۳درصدی به سطح ۲۸هزار و ۶۱۰ واحد رسید.

سبقت کوچکترهای بازار

با ثبت عملکرد روز گذشته، اکنون ششمین روز متوالی است که نماگر هم وزن عملکرد بهتری از شاخصکل ثبت میکند. در سیزده روز معاملاتی سپریشده از سالجاری، فقط در دو روز شاخص هم وزن عملکرد بدتری نسبت به شاخصکل داشته است. نماگر هم وزن در سالجاری رشد ۲۳درصدی را تجربه کردهاست، درحالیکه شاخصکل بورس در همین مقطع، رشد ۱۵درصدی را ثبت کردهاست. آمار فوق بیانگر این نکته است که در سالجاری تمرکز پول سیال سرگردان در سطح بورس تهران بر روی نمادهای کوچک و باارزش بازار پایین بودهاست و بخشی از نقدینگی خارج شده از نمادهای شاخص ساز روانه سهمهای کوچک بازار شدهاست. دلایل مختلفی را میتوان برای رخدادن این وضعیت متصور شد.

اولین مورد به د خالتهای دولتی در سهمهای بزرگ برمیگردد. معمولا برای مقاصدی مانند شاخص سازی یا کنترل کلیت بازار سهام از نمادهای بزرگ و شاخص ساز بازار که بر روی شاخصها اثرگذاری قابل توجهی دارند استفاده میشود، بنابراین گروهی از سرمایه گذاران با اتکا بر همین قضیه، سعی میکنند از نمادهای شاخص ساز دوری گزینند. با اینکه سایه ریسکهای قانونگذاری در حوالی کلیه صنایع بورس تهران قدرت نمایی میکند، اما ریسکها و خطراتی که پیرامون سهمهای کوچک وجود دارد در قیاس با سهام بزرگ بازار کمتر است و همین موضوع دومین دلیل استقبال از سهام کوچک بازار است.

رکوردشکنی ورود پول

عملکرد فوق العاده بازار سهام در دو ماه اخیر، بخشی از نقدینگی سرگردان در سطح جامعه را روانه بورس تهران کردهاست. در روز گذشته، بازار سهام میزبان ۱۵۸۲میلیاردتومان پول تزریقی از سوی حقیقیها بود. این میزان از ورود پول حقیقی، از ۲۰ مهر سال۹۹ بی سابقه بودهاست. بهجز ۵ صنعت که خروج پول ناچیزی را تجربه کردند، سایر صنایع با ورود پول و استقبال از سوی حقیقیها مواجه شدند. صنعت بانکها و موسسات اعتباری در صدرجدول صنایعی قرار داشت که با بیشترین استقبال از سوی حقیقیها مواجه شد. ارزش معاملات خرد بازار سهام نیز که شامل سهام و حقتقدم میشود، با ثبت رقم ۹هزار و ۸۰۴میلیارد تومان، برای هشتمین روز متوالی در بالای کانال ۸هزارمیلیاردتومان قرار گرفت.

فغان متغیرهای پولی در بورس

بانکمرکزی آمار کلهای پولی را تا پایان دی ماه منتشر کرده و نقدینگی کشور تا پایان دی به ۶هزار و ۳۷هزار میلیاردتومان رسیدهاست. در ماههای اخیر همواره سهم شبه پول از نقدینگی کاهش یافته و به موازات آن بر سهم پول افزوده شدهاست. با توجه به اینکه پول نسبت به شبه پول سیالیت بیشتری دارد و بهراحتی میتواند تبدیل به دارایی شود، میتوان گفت که در ماههای اخیر آتش انتظارات تورمی در داخل کشور مجددا شعله ور شده و با توجه به نرخ بهره حقیقی منفی، سپردههای بانکی برای سرمایه گذار جذابیت چندانی ایجاد نمیکند و سرمایه گذار برای حفظ ارزش پول و در امان ماندن از گزند تورم، پول خود را از حالت سپرده خارج و به پول نقد تبدیل میکند. پول نقد نیز برای حفظ ارزش راهی بازارهای دارایی میشود و تبدیل به مسکن، سهام، دلار، طلا، خودرو و داراییهای دیگری میشود که سرمایه گذار تشخیص میدهد که قابلیت و پتانسیل حفظ ارزش پول وی را دارند. در ماههای اخیر نمود عینی و مصداقبارز قضایای مذکور را در نقشآفرینی عوامل فوق در التهاب بازارهای دارایی شاهد بودیم، جاییکه شاهد یک رشد دستهجمعی دیگر در بازارها بودیم و رشدها تا جایی ادامه یافت که قلههای جدیدی در بازارها فتح شد و کفهای قیمتی نیز بالاتر آمد. دلار در یک روند صعودی کوتاه مدت به حوالی ۶۰هزارتومان رسید و سکه امامی کانال ۳۰میلیونی را فتح کرد. التهاب در بازار مسکن تهران نیز تا جایی پیشرفت که مرکز آمار و بانکمرکزی به دلایل و بهانههای مختلفی مانند تاثیر تورم ملکی بر رشد قیمتها در سایر بازارها از انتشار آمار و اطلاعات معاملات مربوط به مسکن تهران ممانعت بهعمل آوردند. در بورس، اما موتور قیمتها دیرتر و با تاخیر زمانی روشن شد، با اینوجود بورس تهران در دو ماه اخیر توانست بخشاعظم شکاف بازدهی میان شاخصهای اصلی خود و سایر بازارها را جبران کند و تقریبا خود را با سایر بازارها همگام کند. در رشد اخیر بازار سرمایه که بخشاعظم آن در دو ماه اخیر حادث شده، بعضی از نمادها توانسته اند رشدهای بیش از ۱۰۰درصد را نیز ثبت کنند. میتوان گفت که بخشی از پولی که در ماههای اخیر بازار سهام را بهعنوان مامنی برای سرمایهگذاری درنظر گرفته، از بطن سپردههای بانکی روانه بازار سهام شدهاست که همانطور که گفته شد این موضوع در افزایش نسبت پول به شبه پول نیز نمایان است و این نسبت در پایان دی به رقم ۷۴/ ۳۲ رسیدهاست که چنین ارقامی در این نسبت از اسفند سال۹۱ بی سابقه بودهاست.

دو ماه رویایی بورس تهران

با ثبت عملکرد روز گذشته شاخصها و احتساب آمار دو ماه اخیر در بازار سهام میبینیم که شاخصکل بورس تهران از ابتدای اسفند تاکنون رشد ۴۷درصدی را ثبت کردهاست. نماگر هم وزن که در سالگذشته گوی سبقت را از شاخصکل ربوده بود، در این برش زمانی صعود ۵۱درصدی را ثبت کردهاست. شاخصکل فرابورس نیز با رشد ۴۳درصدی همراه شدهاست. به اینترتیب میتوان اینچنین استنباط کرد که در کمتر از دو ماه قیمتها در کلیت بازار سهام ۵۰درصد بالاتر آمده اند و این موضوع مجددا مزیتهای بازاری مثل بورس تهران را برای مخاطب یادآور میشود که با وجود جاماندگی از سایر بازارها، بورس در عرض دو ماه قادر به تعدیل خود با سایر متغیرهای کلان اقتصادی است و شاخصهای آن در کمتر از دو ماه میتوانند پارامتری بهنام تورم را پوشش دهند. البته مجددا ذکر این نکته الزامی است که در این برش زمانیکه بازار و شاخصهای آن چنین آمار و ارقامی از خود برجای گذاشتهاند، سهمها و صنایعی وجود داشتهاند که رشد بیش از شاخصها ثبت کردهاند و سهمها و صنایعی نیز وجود داشته که در قیاس با شاخصها عملکرد ضعیف تری داشته اند.

دستیابی به شاخص ۳میلیونی؟

رشد اخیر بازار سهام مجددا بازار اظهارنظرهای گوناگون پیرامون بازار سهام را داغ کردهاست و در محافل مختلف ارقام گوناگونی را برای پایان روند صعودی بورس و تثبیت در آن محدوده ذکر میشود. نکتهای که در اینباره میتوان متذکر شد این است؛ تا زمانیکه آتش انتظارات تورمی شعله ور باشد و قیمت اسکناس آمریکایی نیز به موازات آن رشد کند، ارقامی مانند ۳میلیون واحد برای شاخصکل چندان رقم عجیبی نیست. سهم پول از نقدینگی نسبت به میانگین بلندمدت آن افزایشیافته و نسبت پول به شبه پول را به ارقام بالایی انتقال دادهاست و تا زمانیکه سیالیت نقدینگی بیشتر باشد، بورس تهران نیز بهعنوان یکی از بازارهای دارایی میزبان بخشی از نقدینگی سرگردان و سیال در سطح جامعه خواهد بود. بهعلاوه تا زمانیکه در سطح روابط بینالملل کشور شاهد تغییر روند نباشیم و کشور با مشکلات مزمنی مانند تحریم دستوپنجه نرم کند، به دلایلی نظیر مشکلات و تنگنای منابع ارزی در سطح اقتصاد کلان کشور شاهد مضیقههایی خواهیم بود که این موضوع خود را در قیمت دلار نشان خواهد داد و قیمت دلار نیز بهعنوان یکی از محرکهای بازار سهام در بلندمدت عمل خواهد کرد. از منظر تکنیکالی و نموداری نیز شاخصکل در محدوده مقاومتی قرار دارد و اگر شاخصکل بتواند با ثبت عملکرد مثبت هفتگی در بالای سطح ۲میلیون و ۲۱۵هزار واحد تثبیت شود، دستیابی به ارقام بالاتر از این عدد برای شاخصکل محتمل خواهد بود، اما اگر شاخصکل نتواند در بالای این محدوده تثبیت شود، به محدوده بین یکمیلیون و ۸۰۰هزارواحدی باز خواهد گشت و نوسان آن تا محدوده ۲میلیون و ۲۰۰هزار واحد محتمل است. طبیعتا تثبیت شاخصکل در بالای این محدوده مقاومتی نیازمند ارزش معاملات بالا وحجم معاملات بالا است و ورود پول حقیقیها نیز تحقق این سناریوها را محتملتر میکند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه