عقبگرد سود بین بانکی

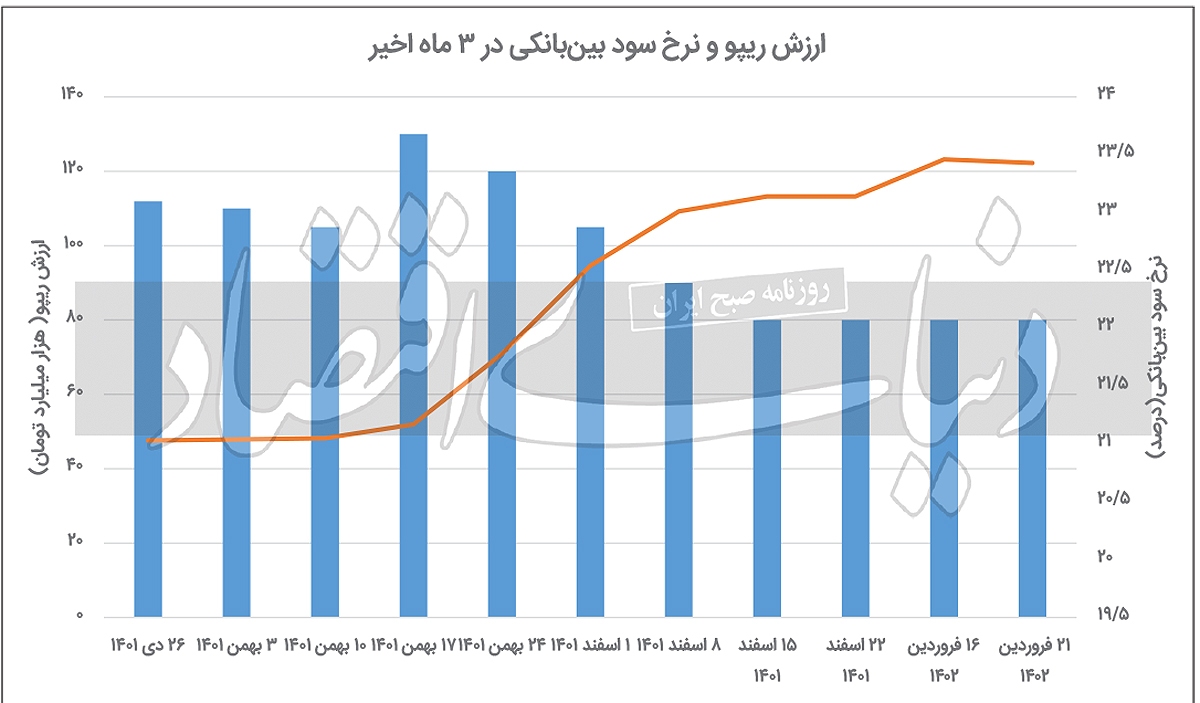

به گزارش میمتالز، بانک مرکزی جدیدترین نرخ سود بازار بینبانکی در سال ۱۴۰۲ را اعلام کرد. براساس اعلام نهاد سیاستگذاری پولی ایران در تاریخ ۲۳ فروردین، این متغیر مهم پولی به ۴۳/ ۲۳ درصد رسید. به این ترتیب، روند صعودی این نرخ که از دوماه پیش آغاز شده بود، پایان یافت و ۰۳/ ۰ واحد درصد نسبت به نرخ قبلی کاهش پیدا کرد. البته باید توجه کرد که بهرغم این کاهش جزئی، نرخ سود در بازار بینبانکی همچنان بالا بوده و فاصله آن تا سقف کریدور سود، کم است. بالا بودن نرخ بهره بینبانکی و نزدیک شدن آن به سقف کریدور سود نشاندهنده افزایش تقاضای بانکها برای منابع مالی است.

رفتارهای اخیر سیاستگذار پولی و تحولات در بازار بینبانکی حاکی از آن است که بانک مرکزی تمایل دارد تا اضافهبرداشت و قدرت خلق پولی را که از این طریق به بانکها میرسد، کنترل کند؛ اما به نظر میرسد بهدلیل عطش اقتصاد به سرمایه در گردش و ناترازی شبکه بانکی و همچنین رشد هزینههای دولت، رشد نقدینگی ازطریق اضافهبرداشت بانکها ادامه یابد. درواقع عطش تقاضای بانکها برای منابع مالی و درخواست اضافهبرداشت، خود را در قالب افزایش نرخ سود بینبانکی نمایان کرده است. بانک مرکزی همچنین آخرین آمار عملیات بازار باز را منتشر کرده است. براین اساس، بانک مرکزی در دومین مرحله عملیات بازار باز در سال ۱۴۰۲ در تاریخ ۲۱ فروردین، اقدام به تزریق ۸۰ هزار میلیارد تومانی در شبکه بانکی کرده است.

از طرفی حداقل نرخ توافق بازخرید یا ریپو نیز در همان سطح ۲۳ درصد باقی مانده است. آمارها نشان میدهد که در ۴ حراج اخیر، بانک مرکزی در هر عملیات بازار باز، ۸۰ هزار میلیارد تومان تزریق انجام داده است. استقراض غیرمستقیم بانکها از بانک مرکزی در قالب ریپوی مرکزی بر رشد پایهپولی موثر است.

توقف صعود نرخ سود

بانک مرکزی تازهترین نرخ سود در بازار بینبانکی را اعلام کرد. بر این اساس، در تاریخ ۲۳ فروردین، نرخ بهره در بازار بینبانکی به ۴۳/ ۲۳ درصد رسید. این نرخ نسبت نرخ قبلی، ۰۳/ ۰ واحد درصد کاهش داشته است. به این ترتیب، روند صعودی این متغیر مهم بازار پول که از دوماه پیش آغاز شده بود، پایان یافت. اواسط بهمنماه ۱۴۰۱ بود که بانک مرکزی در واکنش به تحولات بازارهای دارایی، سقف کریدور نرخ سود بینبانکی را تغییر داد و آن را از ۲۲ درصد به ۲۴ درصد رساند. درواقع نرخ سود بینبانکی پس از تاریخ ۱۹ بهمن ۱۴۰۱ و با اعلام افزایش سقف کریدور، طی یک روند صعودی، از ۷۸/ ۲۱ درصد به ۱۴/ ۲۳ درصد در اواخر اسفندماه سال گذشته رسید.

روند افزایشی این متغیر مهم بازار پول نشاندهنده افزایش تقاضای بانکها برای منابع مالی است. ازطرفی، آنطور که آمارهای جدید پولی و بانکی نشان میدهد، در ۱۰ ماه نخست سال ۱۴۰۱، بدهی بانکها به بانک مرکزی، رشد حدود ۱۱۰ درصدی داشته است؛ بنابراین میتوان گفت که یکی از عوامل افزایش نرخ بهره در بازار بینبانکی، رشد بدهی بانکها بوده است. بانک مرکزی همواره در تلاش بوده تا با اعمال سیاستهای مختلف پولی این تقاضا را کنترل کند و آمارها نشان میدهد که تقاضای منابع بانکها، چه در بازار بینبانکی و چه بهصورت ریپو، همچنان بالا و قابل توجه است.

نرخ بهره بین بانکی بهعنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد که در واقع این نرخ، قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بین بانکی یا از بانک مرکزی استقراض میکنند.

تداوم افزایش تقاضای منابع

امروزه در اکثر کشورهایی که بانک مرکزی در آنها مسوول سیاستگذاری پولی است، تعیین و تنظیم نرخ بهره، مهمترین ابزار سیاستگذاری پولی بهشمار میرود. دلیل اهمیت این متغیر، تاثیری است که بر سایر بازارهای مالی و شاخصهای اقتصادی میگذارد؛ چراکه بانک مرکزی میتواند با تغییر در نرخ بهره روی تورم و رشد اقتصادی تاثیرگذار باشد. بانک مرکزی درصورت اتخاذ سیاست افزایش نرخ بهره در حقیقت تقاضا در اقتصاد را به دورههای بعدی منتقل میکند؛ چراکه به دلیل جذابتر شدن سودی که به پساندازها داده میشود، تمایل افراد به خرجکردن پول در زمان حال به آینده موکول میشود و افراد ترجیح میدهند دارایی خود را درعوض هزینهکردن، پسانداز کنند. با اعمال این سیاست، تقاضا در اقتصاد کاهش پیدا میکند و تورم نیز کنترل میشود.

ازسوی دیگر در دورههایی کشور در رکود به سر میبرد، بانک مرکزی با سیاست کاهش نرخ بهره در حقیقت تقاضا در اقتصاد را تحریک میکند و این موضوع باعث میشود تا در کوتاهمدت رشد اقتصادی نیز افزایش پیدا کند. بالارفتن نرخ بهره بینبانکی و نزدیک شدن آن به سقف کریدور سود حکایت از آن دارد که همچنان عطش منابع مالی بسیار بالاست. ازآنجاکه این نرخ متناسب با عرضه و تقاضا تعیین میشود، این بالا بودن نرخ حکایت از آن دارد که تقاضای منابع بانکها درحال افزایش است. این افزایش تقاضا خود حاکی از افزایش انتظارات تورمی است. هنگامی که بانکها اقدام به تامین منابع از طریق بازار بینبانکی میکنند، با وجود افزایش نرخ بهره بین بانکی، قیمت تمامشده تامین منابع برای بانکها افزایش مییابد؛ بنابراین منطقی است که بانکها بخواهند از طریق بازار سپرده و تسهیلات به تامین منابع بپردازند؛ اما بانکها همچنان از طریق بازار بین بانکی هم به تامین منابع مالی مورد نیاز خود اقدام میکنند؛ چراکه با کمبود منابع مالی مواجهند و ناچارند که از این طریق به تامین مالی بپردازند.

نکته مهم این است که تغییر نرخ سود بین بانکی منشأ و نقطه آغازین تغییر نرخها در کل اقتصاد است. اوراق در بازار بدهی و سهام در بازار سهام سریعتر به این تغییر نرخ واکنش نشان میدهند؛ چراکه خرید و فروش آنها آزادانه توسط بسیاری از مشارکتکنندگان بازار سرمایه و بدهی انجام میشود. این یعنی سرایت نرخ بازار بینبانکی به این دو بازار به راحتی انجام میشود. اما سرایت نرخ بهره بینبانکی به شبکه بانکی به صورت نرخ سود و تسهیلات به سختی اتفاق میافتد؛ چراکه بانکها ملزم به رعایت مصوبات بانک مرکزی هستند و بانک مرکزی برای سپردههای بانکی سقف نرخ سود تعیین کرده است. درواقع این تعیین دستوری نرخ سود سپردهها توسط بانک مرکزی، کار جذب منابع از طریق سپردهگذاری مردم توسط بانکها را با مشکل مواجه میکند.

مجموعه عوامل فوق و رفتارهای پولی اخیر بانک مرکزی حاکی از تمایل سیاستگذار پولی برای کنترل نرخ سود سپردهها و سختتر کردن ذخیرهگیری بانکها و متعاقبا کاهش قدرت خلق پول آنها از این مسیر است. اما عطش اقتصاد به سرمایه در گردش در شرایط فعلی و ناترازی شبکه بانکی و رشد هزینههای دولت میتواند رشد نقدینگی را از کانال ذخیرهگیری بانکها از محل اضافهبرداشت ادامه دهد.

جزئیات عملیات بازار باز

بانک مرکزی در چارچوب مدیریت نقدینگی مورد نیاز بازار بینبانکی، عملیات بازار باز را به صورت هفتگی و موردی اجرا میکند. موضع عملیاتی این بانک (خرید یا فروش از طریق ابزارهای موجود) بر اساس پیشبینی وضعیت نقدینگی در بازار بینبانکی و با هدف کاهش نوسانات نرخ بازار بینبانکی حول نرخ هدف، از طریق انتشار اطلاعیه در سامانه بازار بینبانکی اعلام میشود. پس از انتشار اطلاعیه، بانکها و موسسات اعتباری غیربانکی میتوانند در راستای مدیریت نقدینگی خود در بازار بینبانکی، نسبت به ارسال سفارشها تا مهلت تعیینشده از طریق سامانه بازار بینبانکی اقدام کنند.

بانک مرکزی در تازهترین گزارش عملیات اجرایی سیاست پولی، جزئیات موضع عملیاتی خود را منتشر کرد. بر این اساس، موضع بانک مرکزی در دومین حراج سال ۱۴۰۲ همانند حراجهای پیشین، توافق بازخرید بود. بانک مرکزی در این حراج که در تاریخ ۲۱ فروردین برگزار شد، اقدام به تزریق ۸۰ هزار میلیارد تومان در قالب ریپو کرد. بررسی آمارها نشان میدهد که بانک مرکزی در ۴ حراج اخیر بهصورت مشابه، اقدام به تزریق ۸۰ هزار میلیارد تومانی در هر مرحله کرده است.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه