متقاضیان طلا

به گزارش میمتالز، ترکیب مصرف طلا در سال ۲۰۲۲ به ترتیب متعلق به صنعت جواهرسازی با سهم ۴۵ درصد، سکه و شمش با سهم ۲۵ درصد، بانکهای مرکزی با سهم ۲۳ درصد و فناوری با سهم ۷ درصد است. در مقایسه با سال ۲۰۲۱، سهم تقاضا برای خرید طلا توسط بانکهای مرکزی و سایر موسسات مشابه جهان در سال ۲۰۲۲ با افزایش قابلتوجه ۱۲ واحد درصدی همراه بود که بهدلیل افزایش ۵/ ۲ برابری تقاضای بانکهای مرکزی و رسیدن مصرف آنها به ۱۱۳۶ تن در این سال است. تقاضای سالانه طلا (بدون احتساب معاملات مستقیم خارج از بورس) با جهش ۱۸ درصدی نسبت به سال ۲۰۲۱ به ۴۷۴۱ تن در سال ۲۰۲۲ رسید که تقریبا با رقم مشابه سال ۲۰۱۱ که تقاضای سرمایهگذاری در سطح بالایی بود، برابری میکند. تقاضای سرمایهگذاری برای طلا (به استثنای خارج از بورس) در سال ۲۰۲۲ به ۱۱۰۷ تن (۱۰ درصد رشد نسبت به سال قبل) رسید. یکی از دلایل رشد مزبور افت ۱۱۰ تنی میزان طلای معاملهشده در صندوقهای قابلمعامله در بورس در سال ۲۰۲۲ بود که مقدار افت نسبت به سال ۲۰۲۱ رقم کمتری بود و همین موضوع به رشد کل سرمایهگذاری هم کمک کرد.

تقاضا برای شمش و سکه طلا نیز در سال ۲۰۲۲ با ۲ درصد رشد نسبت به سال قبل برابر با ۱۲۱۷ تن بود. تقاضا برای طلا در حوزه فناوری، در سال ۲۰۲۲ حدود ۳۰۲ تن بود که مخصوصا بهدلیل کاهش شدیدی که در فصل چهارم ۲۰۲۲ داشت برای کل سال مزبور با افت حدود ۳/ ۶ درصدی همراه بود. البته مصرف طلا در حوزه جواهرات در سال ۲۰۲۲ با کاهش ۳ درصدی نسبت به سال قبل به ۲۰۸۶ تن کاهش یافت. در حالحاضر تقاضای جواهرات ساختهشده و فناوری، نقش تعدیلکننده مهمی برای سرمایهگذاری و تقاضای بانکهای مرکزی دارد. در مجموع، نقش طلا بهعنوان یک کالای مصرفی و دارایی سرمایهای، دارای ماهیت دوگانه منحصربهفردی است و نقش موثری بهعنوان یک تنوع بخش دارد.

تقاضا: گستره جغرافیایی تقاضا طی ۳۰ سال گذشته تغییر کرده است. هنگامی که اولین نسخه از گزارش روند تقاضای طلا منتشر شد، آسیا ۴۵ درصد از کل تقاضای جهان را تشکیل میداد، اما امروزه این منطقه تقریبا ۶۰ درصد از تقاضا را به خود اختصاص داد که بهدلیل رشد اقتصادی بالا بهویژه در هند و چین است. تقویت ثروت و داراییهای اقتصادها یکی از محرکهای مهم افزایش تقاضای طلا در بلندمدت است.

عرضه: وضعیت عرضه نیز در این مدت بهبود یافته است. طی ۳۰ سال اخیر، میزان تولید معادن طلا از ۲۲۷۰ تن در سال ۱۹۹۲ به ۳۶۱۲ تن در پایان سال ۲۰۲۲ رسید. (متوسط رشد سالانه ۶/ ۱ درصد) و در همین دوره پراکندگی جغرافیایی معادن نیز گسترش یافت که بهعنوان نقطه قوت کلیدی بازار طلا و یکی از دلایل اصلی حفظ نوسانات پایین در این بازار است.

منابع جدید تقاضا برای طلا

حوزههای سرمایهگذاری طلا طی سالهای اخیر متنوعتر شده است. ایجاد صندوقهای قابلمعامله در بورس در سال ۲۰۰۳ منبع قابلتوجهی برای تقاضای طلا ایجاد کرد و در طول تقریبا ۲۰ سال، ۳۴۷۳ تن ذخایر طلا به ارزش ۲۰۳ میلیارد دلار را به خود اختصاص داده است. موضوعی که در ابتدا یک پدیده عمدتا منطقهای بود، اکنون دارای بیش از ۱۰۰ صندوق قابلمعامله طلا با پشتوانه فیزیکی در سرتاسر جهان در دسترس است. سرمایهگذاری شمش و سکه نیز در سراسر جهان همچنان محبوبیت خود را حفظ کردهاست. اروپا در حال حاضر یکی از بزرگترین بازارهای سرمایهگذاری طلا در جهان است که حدود ۲۰ درصد تقاضای سالانه شمش و سکه جهانی در سال ۲۰۲۲ را به خود اختصاص داده است.

دلایل خرید طلا توسط بانکهای مرکزی

طلا نقش مهمی در ذخایر مالی بسیاری از کشورها دارد. در اینجا به سه مورد از دلایل نگهداری طلا توسط بانکهای مرکزی اشاره میشود. این سه مورد عبارتند از: متوازنسازی ذخایر ارزی، پوشش در برابر نوسانات ارزهای رایج و متنوعسازی پرتفوی.

متوازنسازی ذخایر ارزی: بانکهای مرکزی مدتهاست که طلا را بهعنوان بخشی از ذخایر خود نگهداری میکنند تا ریسک موجودی ارز را مدیریت کنند و در زمان بحرانهای اقتصادی، ثبات ایجاد کنند.

پوشش در برابر نوسانات ارزهای رایج: طلا در برابر کاهش قدرت خرید ارزها (عمدتا دلار آمریکا) ناشی از تورم، پوشش ایجاد میکند.

متنوعسازی پرتفوی: طلا با دلار آمریکا همبستگی معکوس دارد. زمانیکه ارزش دلار کاهش مییابد، قیمت طلا افزایش مییابد و از بانکهای مرکزی در برابر نوسانات نرخ ارز محافظت میکند.

نقش بلندمدت طلا بهعنوان دارایی ذخیره بانک مرکزی

در طول دهههای ۱۹۹۰ و ۲۰۰۰، بانکهای مرکزی بهویژه در بازارهای غربی و پس از فروپاشی استاندارد طلا و سیستم برتون وودز، به دنبال کاهش قابلتوجه ذخایر طلای خود بودند. قرارداد طلای بانک مرکزی برای اولینبار در سال ۱۹۹۹ بهعنوان ابزاری برای تنظیم این فروشها معرفی شد؛ اما بحران مالی جهانی در سال ۲۰۰۸ بهعنوان یک تسهیلگر برای تغییر ذهنیت صاحبان ذخایر طلا عمل کرد و تا سال ۲۰۱۰، بانکهای مرکزی با کاهش فروش به بازارهای غربی و افزایش خرید از بازارهای نوظهور به خریدار خالص سالانه طلا تبدیل شدند. از آن زمان بانکهای مرکزی، بهویژه در بازارهای نوظهور بین سالهای ۲۰۱۰ تا ۲۰۲۲ با افزایش سرعت خرید در سالهای اخیر، ۶۸۱۵ تن طلا به ذخایر خود اضافه کردهاند.

در پایان سال ۲۰۲۲ ذخایر رسمی جهانی طلا به بیش از ۳۵ هزار تن رسید که تقریبا یکپنجم کل طلای کره زمین را تشکیل میدهد. آخرین بررسیها نشان میدهد که تمایل برای ذخیره طلا همچنان ادامه دارد. عملکرد طلا در مواقع بحران و ویژگی آن بهعنوان ذخیره باارزش در بلندمدت و قدرت نقدینگی بالای آن، همگی دلایل کلیدی بانکهای مرکزی برای نگهداری طلا هستند.

تغییر وضعیت بانکهای مرکزی از فروشندگان خالص به خریداران خالص طلا

بیشترین میزان خرید طلای بانک مرکزی از سال ۲۰۱۰ به بعد مربوط به اقتصادهای نوظهور از جمله روسیه، چین، هند و ترکیه بوده است. در دهه ۱۹۹۰ و اوایل دهه ۲۰۰۰، بانکهای مرکزی فروشندگان خالص طلا بودند که دلایل گوناگونی از جمله شرایط خوب اقتصاد کلان و روند نزولی قیمت طلا در آن نقش داشتند. بهدلیل رشد اقتصادی بالا، داراییهای امن طلا از ارزش کمتری برخوردار بودند و بازده پایین، آن را بهعنوان سرمایهگذاری جذاب نمیکرد. نگرش بانکهای مرکزی نسبت به طلا پس از بحران مالی ۱۹۹۷ آسیا و پس از بحران مالی جهان ۲۰۰۸ - ۲۰۰۷ تغییر کرد؛ به نحویکه از سال ۲۰۱۰، بانکهای مرکزی به خریداران خالص طلا تبدیل شدند.

تقاضای بانک مرکزی برای طلا در سال ۲۰۲۲ به حداکثر رسید

طی سیزدهسال منتهی به سال۲۰۲۲ بانکهای مرکزی جهان خریدار خالص طلا در جهان بودهاند. در سال ۲۰۲۰ تقاضای طلای بانکهای مرکزی بهدلیل رکود اقتصاد جهان و بحران همهگیری کووید کاهش یافت و از ۶۰۵ تن در سال ۲۰۱۹ به ۲۵۵ تن در این سال رسید. طی دو سال اخیر مجددا روند افزایشی تقاضای بانکهای مرکزی به طلا افزایش یافت و به ترتیب به ۴۵۰ در سال ۲۰۲۱ (۷۶ درصد رشد) و ۱۱۳۶ تن در سال ۲۰۲۲ (۵/ ۲ برابر سال قبل) رسید که این رقم بالاترین سطح خرید تاکنون محسوب میشود. نااطمینانی ژئوپلیتیک و تورم بالا، دلایل اصلی نگهداری طلا توسط برخی از اقتصادها است. بخش عمده خریدها از سوی بانکهای مرکزی بازارهای نوظهور، از جمله ترکیه و چین انجام شده است.

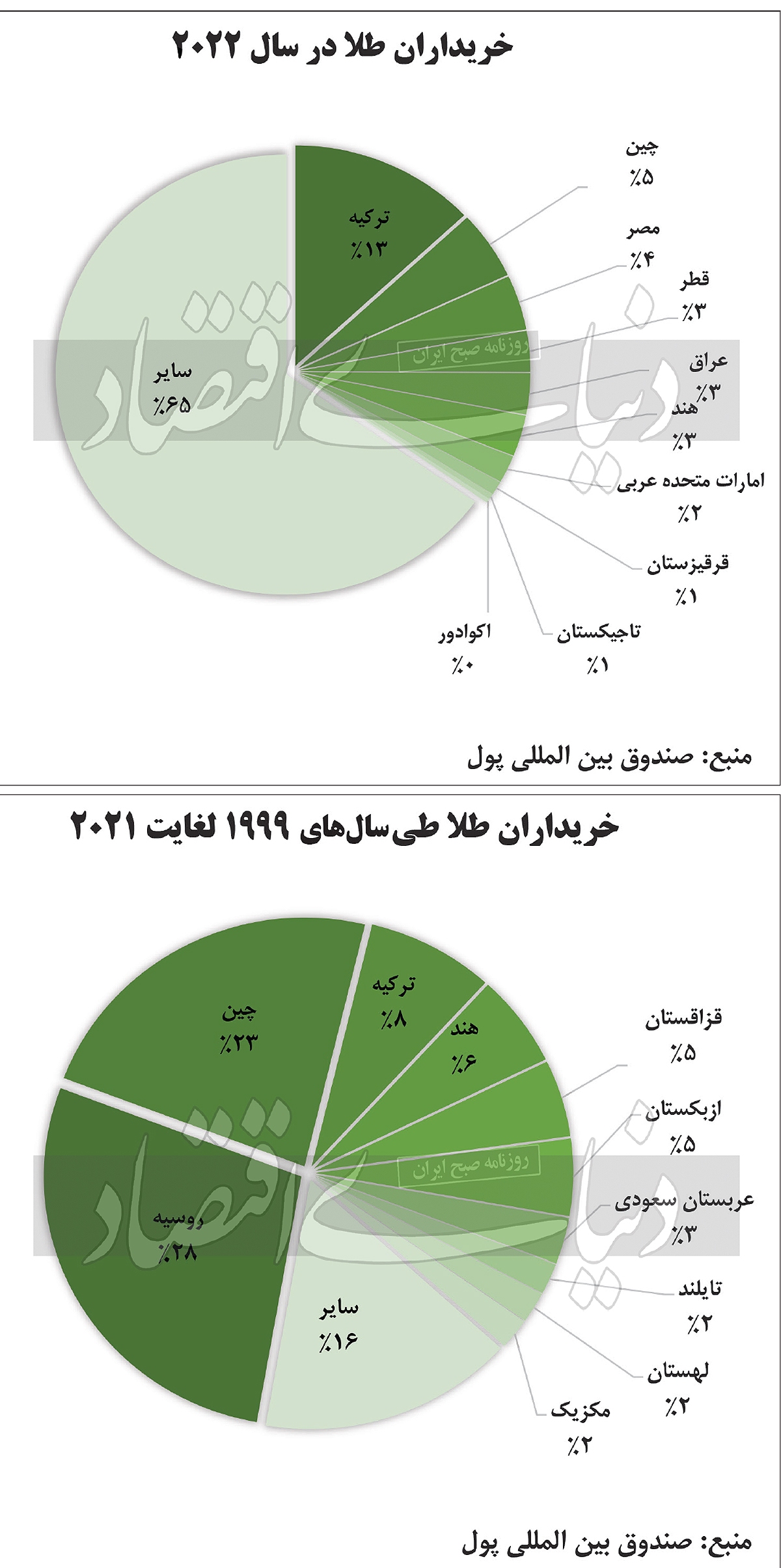

نگاهی به ۱۰ خریدار رسمی طلا طی ۱۹۹۹ الی ۲۰۲۱

تعداد ۱۰ اقتصاد طی سالهای ۱۹۹۹ تا ۲۰۲۱ مجموعا ۸۴ درصد از کل طلای خریداریشده توسط بانکهای مرکزی جهان را بهعنوان خریداران رسمی در این دوره تشکیل دادهاند. روسیه و چین -رقبای اصلی ژئوپلیتیک ایالاتمتحده- بزرگترین خریداران طلا در دو دهه گذشته بودهاند. روسیه بهویژه پس از تحریمهای غرب پس از الحاق کریمه در سال ۲۰۱۴، خرید طلای خود را سرعت بخشیده است. جالبتوجه است که اکثر کشورهای این فهرست، اقتصادهای نوظهور هستند. این کشورها احتمالا برای محافظت در برابر خطرات مالی و ژئوپلیتیک موثر بر ارزها، بهویژه دلار آمریکا، اقدام به ذخیره طلا میکنند. در همین حال کشورهای اروپایی نیز از جمله سوئیس، فرانسه، هلند و بریتانیا بر اساس چارچوب توافقنامه طلای بانک مرکزی، بزرگترین فروشندگان طلا بین سالهای ۱۹۹۹ تا ۲۰۲۱ بودهاند. در سال ۲۰۲۲، بانکهای مرکزی جهان ۱۱۳۶ تن طلا به ارزش حدود ۷۰ میلیارد دلار خریداری کردند.

ترکیه که تا اکتبر ۲۰۲۲ تورم سالانه ۸۶ درصدی را تجربه کرد، بزرگترین خریدار در سال ۲۰۲۲ با سهم ۱۳ درصدی از کل خرید طلا در جهان بود و در این سال ۱۴۸ تن به ذخایر خود اضافه کرد. چین نیز با افزایش ۶۲ تن به ذخایر طلای خود در ماههای نوامبر و دسامبر، در بحبوحه افزایش تنشهای ژئوپلیتیک با ایالاتمتحده، همچنان به خرید طلا ادامه داد و در سال ۲۰۲۲ سهم ۵ درصدی را از کل خرید جهانی این فلز گرانبها کسب کرد. بهطور کلی، بازارهای نوظهور روندی را که در دهه ۲۰۰۰ آغاز شده بود، ادامه دادند و خریداران عمده طلا در جهان هستند. در همین حال، دو سوم (حدود ۷۴۱ تن خرید رسمی طلا) در سال ۲۰۲۲ گزارش نشده است. به گفته تحلیلگران، خریدهای گزارشنشده طلا احتمالا از کشورهایی مانند چین و روسیه بوده که با هدف کاهش نقش دلار در تجارت جهانی به دنبال دورزدن تحریمهای غرب هستند.

پیشبینی تقاضای طلا در سال۲۰۲۳

انتظار میرود سرمایهگذاری در حوزه طلا در سال ۲۰۲۳ افزایش یابد و تقاضای صندوقهای قابل معامله و معاملات خارج از بورس طلا -که طی سال ۲۰۲۲ کاهش یافته بود- در سال ۲۰۲۳ از تقاضای شمش و سکه طلا پیشی بگیرد. عملکرد پایدار طلا در سال ۲۰۲۲، بهرغم جریانات مخالف ناشی از افزایش نرخ دلار، تمایل سرمایهگذاران را مجددا برانگیخت. ازآنجاکه سرمایهگذاران سطح احتمالی حداکثر نرخ بهره را نیز درنظر گرفتهاند، افزایش نرخها مشکل کمتری ایجاد خواهد کرد. علاوه بر این، تداوم تضعیف دلار آمریکا، ریسکهای فزاینده رکود، تداوم همبستگی بالای بازدهی اوراق قرضه و افزایش ریسکهای ژئوپلیتیک، مبنای رشد تقاضای طلا در سال ۲۰۲۳ را تشکیل خواهند داد.

دور از ذهن است که خرید طلا توسط بانکهای مرکزی جهان با سطح سال ۲۰۲۲ مطابقت داشته باشد؛ زیرا ممکن است بهدلیل پایین بودن سطح ذخایر، افزایش ظرفیت تخصیصهای موجود را محدود کند، اما تاخیر گزارشدهی برخی بانکهای مرکزی از میزان خریدهای طلای خود به این معنی است که لازم است درجه بالایی از عدم اطمینان -عمدتا به سمت بالا- در انتظارات آتی اعمال شود. انتظار میرود تقاضای حوزه ساخت جواهرات به طلا نسبت به سال ۲۰۲۲ انعطافپذیرتر شود؛ ولی از طرفی با توجه به نقش پررنگ چین، ممکن است کاهش تقاضای آن بر کاهش تقاضای جهانی نیز تاثیرگذار باشد.

انتظار میرود با بازگشایی اقتصاد چین پس از کووید-۱۹ و با توجه به افزایش تقاضا و محرک رشد آن برای حوزه جواهرات، شتاب درخوری برای افزایش تقاضای طلا در این کشور ایجاد شود؛ اگرچه بازگشتهای مکرر کووید را نیز باید بهعنوان یک جریان مخالف بالقوه درنظر داشت. اگر قیمتهای محلی در هند نیز در سطح بالایی باقی بماند، ممکن است تقاضای طلا در این کشور در سال ۲۰۲۳ با کندی ادامه یابد. انتظار میرود عرضه کل طلا در این کشور نیز بهدلیل توسعه فعالیتهای موجود و افزایش تولید، رشد داشته باشد.

نفع سرمایهگذاران از تحولات طلا

تحولات در بازار طلا اهمیت بسیار بیشتری نسبت به واقعیتهای تاریخی دارند. این تحولات به عملکرد قیمت، نوسانات نسبتا کم و اثربخشی آن بهعنوان یک عامل تنوعدهنده در پرتفوی سرمایهگذاری کمک میکند. طی ۳۰ سال گذشته، قیمت طلا در جهان بیش از ۶ برابر شده و از حدود ۳۳۰ دلار در هر اونس به ۱۸۱۴ دلار در هر اونس در پایان سال ۲۰۲۲ رسیده که به استثنای بازار جهانی سهام، در مقایسه با سایر بازارها از جمله اوراق قرضه، بازدهی به مراتب بالایی داشته است. بازدهی طلا در سال ۲۰۲۲ حدود یکدرصد بود و برخی از تحلیلگران افزایش قیمت طلا در سال ۲۰۲۳ را بهدلیل احتمال کندترشدن سرعت افزایش نرخ بهره توسط فدرالرزرو آمریکا پیشبینی میکنند که افزایش مزبور با رشد تقاضای بانکهای مرکزی جهان با هدف تنوعبخشی به ذخایر و کاهش در معرض دلار قرارگرفتن، پشتیبانی خواهد شد. شمش و سکه نیز همچنان تقاضای بالایی را بهعلت بازگشایی مجدد اقتصاد چین بهعنوان بزرگترین مصرفکننده در بازار جهانی طلا خواهند داشت. طبق پیشبینی گلدمنساکس، انتظار میرود بهای جهانی طلا تا پایان سال ۲۰۲۳ به حدود ۱۸۶۰ دلار در هر اونس برسد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه