ترازوی سنگین وام در ترازنامه این شرکتها / تمایزی به سختی «فولاد»

به گزارش می متالز، یکی از محلهای تامین سرمایه در گردش و نقدینگی، تسهیلات بانکی است که در شرایطی رکود اقتصادی، این موضوع به پاشنه آشیل شرکتها تبدیل میشود. زمانی که شرکتها نمیتوانند از پس تسهیلات دریافتی برآیند، هزینه مالی چنان در صورتهای مالی رشد و خودنمایی میکند که سود را به زانو درمیآورد.

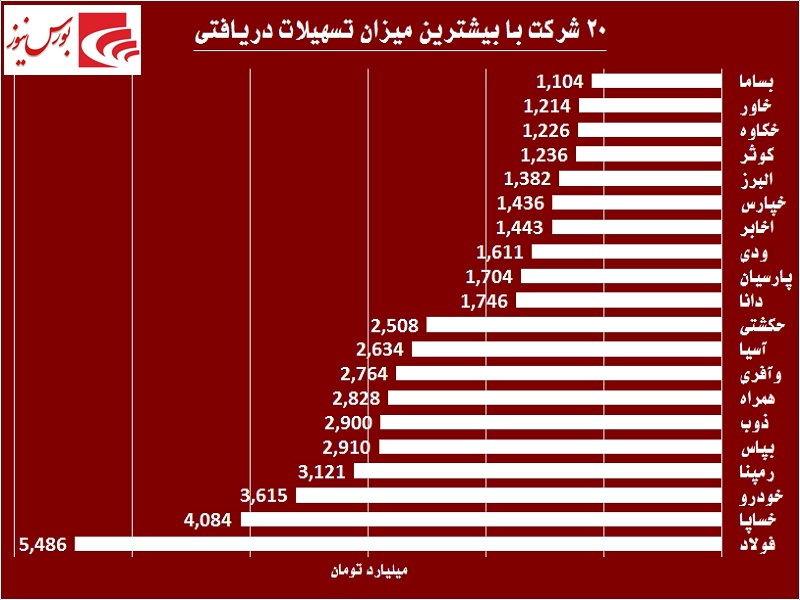

بر طبق آخرین صورتهای مالی منتشر شده، شرکتهای حاضر در بورس اوراق بهادار تهران در مجموع بالغ بر 90800 میلیارد تومان تسهیلات دریافت کردهاند.

در این میان، «فولاد» با دریافت 5486 میلیارد تومان، بیشترین تسهیلات را در سمت چپ ترازنامه خود میبینید. دو قلوهای خودروساز نیز در رتبه دوم و سوم ایستادهاند و در مجموع بیش از 9570 میلیارد تومان از سوی سیستم بانکی کمک دریافت کردهاند.

یکی از نسبتهایی که میتوان بزرگی و قدرت هزینههای ناشی از دریافت تسهیلات را اندازهگیری کرد، نسبت بار مالی وام است. به عبارت بهتر، سنگینی وزنه وام در ترازنامه سنجیده میشود.

بر این اساس، «سمایه» بیشترین نسبت بار مالی وام را دارد و به شدت هزینههای مالی در صورتهای مالی سنگینی میکند و نفس درآمدها را گرفته است.

پس از این بانک، نمادهای «کرمان» و «فسلیر» بیشترین نسبت بار مالی وام را دارند.

همانطور که در این دو تصویر ملاحظه میکنند، صرفا دریافت تسهیلات سنگین، بار مالی وام را بالا نمیبرد و برخی شرکتها همچون «فولاد» استفاده بهینه و کارا از این موضوع کرده اند و با سودسازی، مجال خودنمایی به هزینه مالی ندادند.

در مجموع، در شرایطی که چرخ تولید به کندی میچرخد و دخل و خرجی شرکتها با هم همخوانی ندارد، استفاده از تسهیلات بانکی با نرخهای سود بالا چندان توجیه اقتصادی ندارد و شرکتها باید برای تامین سرمایه در گردش به سراغ منابع دیگر بروند و راهکارهای دیگری را برگزینند.

در چنین شرایطی نقش شرکتهای تأمین سرمایه و لیزینگ بیش از پیش نمود پیدا میکند و باید نقش پررنگیتری برای این گروه از شرکتها قائل شد.

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«علی امرایی» مدیرعامل گهرزمین شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

بورس بیتفاوت به اخبار سیاسی

تحویل پالایشگاه سیزدهم پارس جنوبی تا پیش از فصل سرد

ورودی آب سدهای کشور ۴۲ درصد کاهش یافت

فردا، آخرین مهلت واریز وجه برای حراج سکه

خودروهای وارد شده به کشور با ارز قدیم عرضه میشوند

سفر رئیسجمهور به چین؛ فرصت تازهای برای رایزنیهای اقتصادی

قیمت جهانی نفت ۱۰ شهریور؛ برنت ۶۷ دلار و ۲۴ سنت شد

طلای جهانی به ۳۴۸۲ دلار رسید

افتتاح پروژه مسکونی ۱۳۲ واحدی نماد همافزایی دولت، مجلس و مردم است

کاهش ۳۶ درصدی واردات محصولات فولادی

بازدید مدیرعامل راهآهن از بندر سنپترزبورگ؛ تمرکز بر کریدور شمال - جنوب

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مرگ یک کارگر در معدن زغال سنگ کوهبنان؛ بررسی حادثه توسط دستگاه قضایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

امضای تفاهمنامه مطالعه طرح توسعه ۲ میدان گازی برای رفع مشکل گاز فولادیها

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد