پیشنیازهای اصلاح بانکی

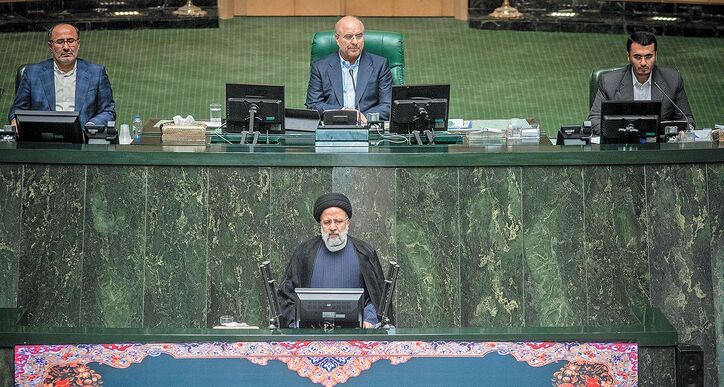

به گزارش میمتالز، افزایش این ناترازی علاوه بر آسیبی که به نظام بانکی وارد میکند، به این دلیل که بانکها برای جلوگیری از وقوع بحران به سراغ بانک مرکزی رفته و با اضافهبرداشت از منابع آن استفاده میکنند، اثرات تورمی نیز خواهد داشت؛ در نتیجه سیاستگذار نیز روشهای مختلفی را برای مقابله با این ناترازی در پیش گرفته است. در همین رابطه روز گذشته ابراهیم رئیسی، با اشاره به اینکه بانکها به سه دسته سالم، ناسالم قابلاصلاح و ناسالم غیرقابلاصلاح تقسیم میشوند، بر انحلال بانکهای ناسالم غیرقابلاصلاح تاکید کرد. پیش از این نیز محمدرضا فرزین، رئیس کل بانک مرکزی، در اولتیماتومی خطاب به بانکهای ناتراز اعلام کرده بود این بانکها تا شهریورماه سال جاری فرصت دارند تا ناترازی خود را برطرف کنند؛ در غیر این صورت به سمت تعیینتکلیف و انحلال پیش خواهند رفت. در همین رابطه طهماسب مظاهری، رئیس کل پیشین بانک مرکزی، در گفتوگویی با «دنیای اقتصاد»، ضمن تشریح ریشههای ناترازی در نظام بانکی ایران، این اقدام سیاستگذار را مثبت و نشانهای از درخواست از مدیران عامل بانکی برای همراهی با خود میداند.

اخیرا موضوع برخورد با بانکهای ناتراز و ناسالم در دستورکار سیاستگذار قرار گرفته است و به این بانکها اولتیماتوم داده شده که اگر ناترازی خود را رفع نکنند با آنها برخورد خواهد شد. قبل از بررسی این موضوع، به این نکته بپردازیم که ریشه ناترازی بانکها چیست و چه زمانی بانک فعالیتی سالم و بدون ناترازی خواهد داشت؟

در یک نظام بانکی سالم اصل بر این است که بانک با سرمایهای که توسط هیات موسس تامین شده، تشکیل میشود. سپس از مردم سپردهگیری کرده و در قالب قوانین مختلف سپردههای کوتاهمدت و بلندمدت، از محل آن سپردهها به کسانی که قصد انجام فعالیتهای اقتصادی دارند، تسهیلاتی در قالب عقود مختلف بانکی پرداخت میکند. کسانی که این تسهیلات را دریافت میکنند آن را با منابع خودشان تلفیق و فعالیت اقتصادی خود را که به بانک معرفی کرده و هم بانک و هم متقاضی بر توجیه اقتصادی آن اتفاق نظر دارند، آغاز میکنند. بعد از شروع، سود حاصل از فعالیت اقتصادی را به دست آورده و سهمی از آن سود را به بانک داده و سهمی را برای خود برمیدارند. بانک هم از سودی که میگیرد بخشی را به عنوان حقالوکاله برای خود برمیدارد و بخشی را هم به سپردهگذارانی میدهد که به بانک سپرده دادهاند. اگر این گردش سالم به همین ترتیب تقدم و تاخر اتفاق بیفتد، ناترازی به وجود نمیآید؛ زیرا تسهیلات از محل سپردهها داده شده، سپردهها نیز صرف فعالیت کسبوکار شده و سود و اصل آن نیز به بانک برمیگردد.

بانک در این بین چه نقشی در مدیریت ریسک دارد؟

برای اینکه ریسک سپردهگذاران کنترل شود ضوابط مختلفی توسط نهاد نظارتی - به طور خاص بانک مرکزی - تنظیم میشود. یکی از مهمترین ضوابط این است که مجموعه سپردههایی که بانک میتواند بگیرد و روی آن تسهیلات بدهد نسبتی حدود ۱۰برابر سرمایه بانک داشته باشد که به آن کفایت سرمایه میگویند؛ بنابراین بانک هرچقدر هم خوب کار کند و متقاضی داشته باشد، نمیتواند بیشتر از ۱۰ برابر سرمایه اولیه خود سپرده بگیرد یا از محل سپردهها تسهیلات بدهد.

بنابراین میتوان گفت یکی از مهمترین عوامل آغاز ناترازی بانکها بیتوجهی به این شاخص و افزایش بیرویه تسهیلات پرداختی است؟

به عبارتی بله. اولین و مهمترین عاملی که باعث ناترازی بانکها میشود این است که یک نهاد دولتی به بانک تکلیف کند که به این مشتری که من میگویم این مقدار تسهیلات را بابت کاری که میگویم پرداخت کن. بانک نیز موظف است این پرداخت را انجام دهد. البته قانونا موظف نیست، اما بالاخره وقتی یک نهاد بالادستی این دستور را میدهد یا در قانون مجلس میآید، بانک و مسوولان بانک ترجیح میدهند مخالفتی نکنند. در این فرایند میزان آن تکالیفی که به بانک گفته میشود از نسبت کفایت سرمایه بالاتر میرود. بانک مرکزی نیز که میخواهد نسبت کفایت سرمایه را کنترل کند، به مدیرعامل بانک میگوید چرا بیشتر از سقف مشخصشده تسهیلات پرداخت کردی؛ بانک نیز میگوید این امر به من تکلیف شده و به دستور دولت است. بانک مرکزی نیز به احترام کسانی که تکلیف کردند، چشمانش را بر هم میگذارد. حال این تسهیلات تکلیفی از میزان سپردههایی که بانک جذب کرده نیز فراتر میرود. وقتی این اتفاق میافتد بانک برای اینکه این تکلیف را انجام دهد اول تسهیلات را به مشتری میدهد و بعد از محل تسهیلاتی که به مشتری داده برای او در بانک یک سپرده ایجاد میکند و این پدیده نسبتهای کفایت سرمایه و نسبتهای نظارتی را بالا میبرد.

وضعیت بازپرداخت این تسهیلات تکلیفی به بانک چگونه است؟ آیا الزام و تضمینی برای آن وجود دارد؟

چون تسهیلات تکلیفی بوده مشتریای که تسهیلات را گرفته ملزم نیست گزارش توجیهی خود را به بانک داده و ثابت کند این پول را برای کاری سودآور میخواهد. بانک هم نمیداند چگونه باید بر آن نظارت کند. کسی هم که وام را گرفته خود را به بانک بدهکار نمیداند. بسیاری از تسهیلاتی که اینگونه پرداخت میشود توسط دریافتکننده تسهیلات بازپرداختی ندارد. از طرف دیگر بانک باید به سپردههای قبلی خود و همچنین سپردههایی که ناشی از این تسهیلات بوده، سود پرداخت کند. در چنین شرایطی که تسهیلاتی که داده به اتکای سپرده نبوده، بازپرداخت هم نداشته و سود هم باید پرداخت شود، بانک یک ناترازی پیدا میکند که بهناچار به سراغ قرض گرفتن شبانه در بازار بینبانکی رفته یا از بانک مرکزی اضافه برداشت میکند. توجیه بانک نیز این است که باید این پرداختها انجام شود و به خاطر تکالیف دولت به این وضعیت رسیده و اگر این کار را نکند مراجعه سپردهگذاران به بانک موجب بحران میشود.

دولت که در این بین هم تکلیفکننده تسهیلات بوده و هم وظیفه نظارتی دارد چه نقشی پیدا میکند؟

دولت در اینجا دو نقش پیدا میکند. یکی نقش اصلی و حاکمیتی که جلوگیری از بحران و برقراری آرامش در بانکها بوده و مایل نیست چنین اتفاقی رخ دهد؛ یکی هم اینکه خود عامل تکلیفکننده برای پرداخت این تسهیلات بوده و بخشی از آن را تضمین هم کرده است. به عقیده من بخشی از این تسهیلات تکلیفی است و اگر تسهیلاتگیرنده بازپرداخت نکرد، دولت خود تضمین داده که به جای آن پرداخت کند. اما نوع دیگری از تسهیلات وجود دارد که دولت تضمینی برای پرداخت آن نکرده، اما برای جلوگیری از وقوع بحران، مجبور به پرداخت است. من آن را تسهیلات اجباری مینامم. برای مثال تسهیلات بنگاههای زودبازده از این جنس بود که هیچکدام تضمین دولت را نداشت. بسیاری از اینگونه تسهیلات وجود دارد؛ به این صورت که مسوولان دولت در جلسهای تعیین میکنند که بانکی برای یک منظور مبلغی را پرداخت کند. اگر این موضوع در قانون بودجه پیشبینی شده باشد دولت بازپرداخت آن را تضمین میکند.

بانک مرکزی به عنوان نهاد ناظر در این بین چه وظیفهای دارد؟ آیا استقلال کافی را برای برخورد با این معضل دارد؟

این پدیده اگر یک یا دو پروژه باشد در بلندمدت و در بدنه بزرگ نظام بانکی ایران هضم میشود و قابل تحمل است. اما وقتی از یک حدی فراتر میرود قابلیت هضم پیدا نمیکند و شرایطی پیش میآورد که شاهد آن هستید. حال وظیفه بانک مرکزی این است که نگذارد چنین اتفاقی بیفتد. معمولا زور بانک مرکزی نمیرسد که جلوی تکلیف این تسهیلات را بگیرد، چون وقتی قانون مجلس تصویب شود بانکها موظف به پرداخت هستند. اهمیتی هم ندارد که عنوان پرداخت آن پول چیست. عمدتا هم اصطلاحات خوب، زیبا و مطلوبی دارد. تحت عنوان زودبازده یا اشتغالزا یا برای حمایت از تولید پرداخت میشود. اگر هم بانکی آن را انجام ندهد مجلس گلایه میکند که چرا فلان تبصره عملکرد خوبی نداشته و بانکها همکاری نکردند. البته بانک مرکزی باید تلاش کند تا مانع این اتفاقات شود، چون مدیری است که برای همین کار آنجا قرار گرفته است. خود من در مدت کوتاهی که در این سمت بودم برای دولت به صورت فنی و برای عموم مردم به بیانی سادهتر توضیح میدادم که چرا این کار نباید انجام شود. برای مثال میگفتم خزانه را سهقفله کردم و پولی برای این امور پرداخت نمیکنم؛ بنابراین استقلال تا حدی مربوط به هویت فردی شخصی است که ریاست بانک مرکزی را بر عهده دارد تا قانون.

مدیران بانک تا چه میزان میتوانند در مقابل چنین پدیدهها و درخواستهایی مقاومت کنند؟

مدیران بانکی معمولا در برخورد با این پدیده سه نوع عکسالعمل از خود نشان میدهند. یک عده مقاومت کرده و آن را مطابق اصول نمیدانند. در نتیجه چند صباحی در جایگاه مسوولیت مینشینند و در نهایت به عنوان آدم حرفگوشنکن کنار گذاشته میشوند تا کار سادهتری بکنند. عکسالعمل دوم مربوط به مدیرانی است که این کار را با توجیه اینکه دستور قانون و مجلس است درست و بهموقع انجام میدهند.

عکسالعمل تعداد کمی هم این است که به دستور عمل میکنند، اما در این بین بخش کوچکتری از منابع را در راستای منافع شخصی استفاده میکنند که مفسدهای را در نظام بانکی به وجود میآورد. شاید نمونه بارز آن را بتوان بانک ملی و مدیرعامل آن، آقای خاوری، نام برد. زمانی که در مقابل حجم عظیم چند هزار میلیاردی تکالیف قرار گرفت رقمی هم نسبت به آن تکالیف - هرچند کوچکتر - برای منافع شخصی خود و اطرافیانش استفاده کرد و به آن نتیجه دچار شد.

حال به اولتیماتوم رئیس بانک مرکزی به بانکهای ناتراز بپردازیم؛ موضوعی که رئیسجمهور نیز بر ضرورت آن تاکید کرد. شما این اظهارات را چگونه ارزیابی میکنید؟

صحبتی که آقای فرزین کردند از دو زاویه قابل بررسی است. با توجه به اینکه خودشان پیش از این در بانک حضور داشتند متوجه عمق ماجرا میشوند و با این بیان خواستند بگویند که بانک مرکزی با این روند مخالف است و باید اصلاح شود. البته با توجه به اینکه این اصلاحات زمانبر است، مهلت معقول ۶ماههای هم تعیین کردند. زاویه دوم از نظر من این است که خواستار همراهی مدیران عامل بانکها شده و خواستند آنها نیز این پدیده را توضیح دهند. این گونه آماده کردن ذهن مسوولان و مردم، نقطه شروعی برای اصلاح است.

پس از اتمام مهلت ۶ماهه به بانکهای ناتراز باید چه برخوردی با این بانکها شود؟ در واقع به نظر شما انحلال بهترین گزینه است؟

البته انحلال راهحل اول نیست. اگر بانکی به این اولتیماتوم و تکالیف قانونی و شرعی گوش ندهد بانک مرکزی ابزارهایی دارد که میتواند با بانک خاطی برخورد کرده و مقاومتش را بشکند. شاید اولین قدم این باشد که در کنار مدیران فعلی نمایندهای بگذارد و بگوید هرکسی بخواهد تعهد ایجاد کند باید با تایید ایشان باشد. معمولا بانکهای مرکزی این کار را میکنند. حتی مدیران موجود را برکنار نمیکنند بلکه ناظری را از سوی بانک مرکزی با حق وتو در هیاتمدیره بانک تعیین میکنند. قدم بعدی برکناری مدیرعامل و هیاتمدیره و پس از آن تعیین جرایم مالی نسبت به تسهیلات است. اگر بانک مرکزی وارد شود بسیاری از بانکها با اقدامات انضباطی و انتظامی به سمت اصلاح پیش میروند. آخرین مرحله که انشاءالله هیچزمانی پیش نیاید، انحلال بانک است. موارد معدودی از این اقدام در تاریخ نظام بانکی وجود دارد. البته در این مسیر باید از منافع سپردهگذاران مراقبت شود. اگر لازم باشد بانک مرکزی هزینه هم میکند، مثل اتفاقی که برای موسسات مالی غیرمجاز در دوره آقای روحانی افتاد. هرچند آن زمان هم این امکان وجود داشت که از طرقی که منجر به افزایش پایه پولی نباشد این مساله مدیریت شود. یک بانک مرکزی مقتدر و دانا میتواند مدبرانه این شرایط را کنترل کند؛ بنابراین از نظر من اولتیماتوم انحلال، یا کلامی هیجانی و عاطفی از سوی آقای فرزین بوده یا قصد داشته جدیت خود را در برخورد با این پدیده در نظام بانکی نشان دهد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه