حذف ارز ترجیحی، ضرورتی که زنجیرهای از اتفاقات را در اقتصاد ایران رقم زد

به گزارش میمتالز، بعد از حدود یکسالی که از حذف ارز ترجیحی یا همان ارز ۴۲۰۰ تومانی میگذرد، اکنون زمان مناسبی است که اثرات و تبعات حذف ارز ترجیحی مورد بررسی بیشتر قرار گیرد. گفتنی است از زمانی که دولت سیزدهم روی کار آمد، لزوم حذف ارز ترجیحی از سوی ارکان مختلف تیم اقتصادی دولت از بانک مرکزی و سازمان برنامه و بودجه تا وزارت جهاد کشاورزی به گوش میرسید. سرانجام این موضوع در لایحه بودجه ۱۴۰۱ گنجانده شد و با موافقت مجلس شورای اسلامی در اردیبهشت ماه سال گذشته شاهد حذف ارز ترجیحی بودیم.

اگرچه نظر اکثر کارشناسان در آن برهه، خصوصا آنهایی که تعلق بیشتری به جریان متعارف اقتصاد داشتند و اصطلاحا سیاستهای تعدیلی را دنبال میکردند حذف ارز ترجیحی برای اصلاح ساختاری اقتصاد ایران ضروری بود، اما بودند کارشناسانی که در همان روزها در خصوص تبعات سنگین این اقدام برای اقصاد ایران هشدار میدادند. بر اساس نظر این کارشناسان سرآغاز تحولات منفی اقتصادی از جمله شوک تورمی و شوک ارزی در سال ۱۴۰۱ بود. حذف ارز ۴۲۰۰ تومانی سبب شد زنجیرهای از اتفاقات در اقتصاد ایران رخ دهد که در نهایت منجر به تأثیرپذیری همه بخشهای اقتصادی از آن شد.

اذعان به نقش حذف ارز ترجیحی به عنوان یکی از عوامل اصلی تورم سال گذشته

گفتنی است اخیرا وزیر اقتصاد در سی و هشتمین همایش سیاستهای پولی و ارزی با اشاره به تبعات حذف ارز ترجیحی در سال ۱۴۰۱ عنوان کرده بود: در سالهای قبل با این حجم از اضافه برداشت بانکها از بانک مرکزی مواجه نبودیم. با حذف ارز ۴۲۰۰ تومانی از محل خالص داراییهای بانک مرکزی و صندوق توسعه ملی منابع بیشتری به پایه پولی اضافه شد و استفاده از خالص داراییهای بانک مرکزی افزایش یافت، اما در عین حال با انضباط در قالب حساب واحد خزانه تلاش شد این مسأله مدیریت شود.

پیش از صحبتهای وزیر اقتصاد نیز، در گزارشی که توسط بانک منتشر شده بود به وضوح به اثرات و تبعات حذف ارز ترجیحی اشاره شده بود. در بخشی از این گزارش آمده بود: در خصوص تحولات تورمی سال ۱۴۰۱ مقتضی است، مجموعه اتفاقات و اقدامات سیاستی، به طور خاص حذف ارز ترجیحی در سال ۱۴۰۱ مورد توجه قرار گیرد. در واقع سهم قابل توجهی از تورم سال ۱۴۰۱ به اجرای تکلیف قانونی طرح مردمیسازی یارانهها و حذف تخصیص ارز ترجیحی ارتباط مییابد هرچند که افزایش تورم و آثار جانبی رفاهی ناشی از اجرای آن سیاست، در قالب بازپرداخت یارانه نقدی تا حدود زیادی جبران شده است.

جهش نرخ ارز به واسطهی حذف ارز ترجیحی و افزایش نسبت پول به نقدینگی

مشخصا در خصوص تبعات حذف ارز ترجیحی گزارشهای مبسوطی منتشر شده است و به طور کامل به عواقب آن پرداخته شده است. اما در اینجا به طور خلاصه لازم است اشاره کنیم تا پیش از حذف ارز ترجیحی حدود ۱۵ میلیارد دلار ارز ۴۲۰۰ تومانی برای واردات کالاهای اساسی و نهادههای دامی و دارو تخصیص پیدا میکرد. این میزان ارز با نرخ ۴۲۰۰ تومانی عرضه میشد و سرمایه در گردش ریالی متوسط سالیانه اجرای سیاست رقم تقریبی ۶۰ هزار میلیارد تومان بود؛ بنابراین حذف ارز ترجیحی به دلیل تحمیل ۳۰۰ هزار میلیارد تومان سرمایه در گردش بیشتر (افزایش ۲۵ هزار تومانی میانگین نرخ تسعیر) به وارد کنندگان و تشدید نیاز آنها به نقدینه خواهی، عملا یکی از تکانههای مهم را بر اقتصاد ایران وارد کرد.

باید در اینجا به این نکته اشاره شود که همزمان با اعمال سیاست حذف ارز ترجیحی، سیاست انضباط مالی بانکها با کنترل سفت و سخت ترازنامهی آنها توسط بانک مرکزی (سیاست کنترل ترازنامه) دنبال میشد. در واقع همگام شدن اجرای این دو سیاست دلیلی شد تا از محل نیاز شدید واردکنندگان و زنجیرههای مرتبط به کالاهای اساسی به تامین سرمایه در گردش، سیلی از درخواستهای وام و تسهیلات به سوی بانکها سرازیر شود. اما این پایان ماجرا نبود و سیستم بانکی جدای از سمت داراییها ترازنامه از محل بدهیها نیز تحت فشار مضاعف قرار گرفت.

همچنین گفتنی است در چنین شرایطی نیاز به سرمایه در گردشی که از سیستم بانکی تامین نمیشد به بازار آزاد پول سرایت کرد. بر این اساس نرخ پول در بازار آزاد جهش قابل توجهی داشت که همین موضوع موجب تشدید خروج پول از سپردههای بانکی شد.

این مساله و جذابیت رخداده از محل رشد نرخ بهره در بازار آزاد سبب شد شاهد شوکهای ماهیانه تبدیل شبهپول به پول باشیم. بر این اساس درحالی که در یکی دو سال گذشته نسبت پول به نقدینگی حدود ۲۰ درصد بود از اواخر بهار سال قبل این شاخص، شروع به افزایش کرده در نهایت به محدوده ۲۵ درصد رسید.

اقتصاد.

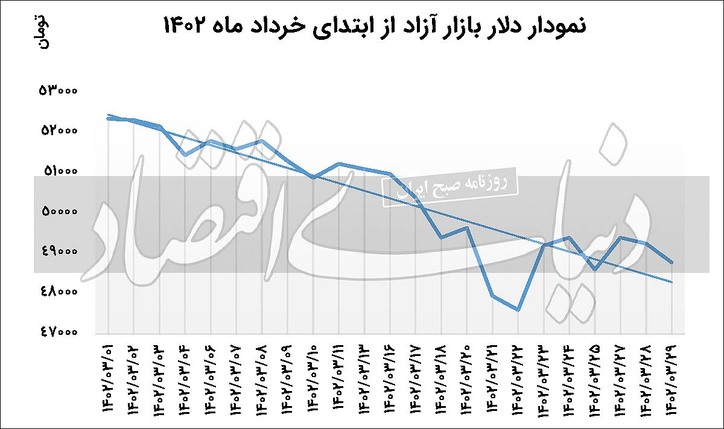

بنابراین به طور خلاصه میتوان این طور گفت که فشار به ترازنامه بانکها برای پاسخ به نیازهای تامین سرمایه در گردش و خروج سنگین پول در قالب تبدیل شبه پول به پول منجر به ناترازی شدید سیستم بانکی شد. این موضوع در بازار بین بانکی نیز نمود جدی داشت و نرخ استقراض در این بازار به محدوده ۲۴ درصد رسید. مجموع این عوامل منجر به ناترازی بانکها و اجبار آنها برای استقراض گسترده از سیستم بانکی شد و تمامی این اتفاقات دست به دست هم داد تا در نهایت شاهد افزایش نرخ ارز و تورم در سال ۱۴۰۱ باشیم.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه