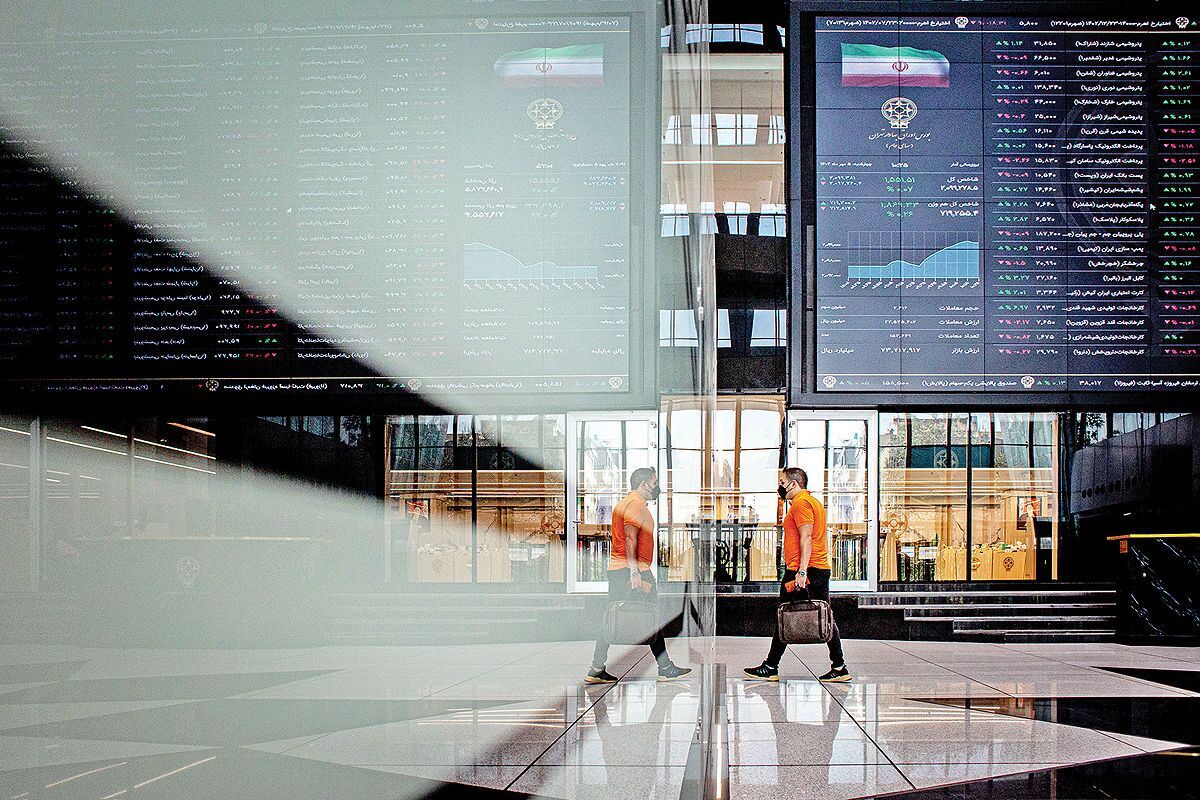

دو سکانس از ارزندگی بورس

به گزارش میمتالز، تجربه روند تاریخی واکنش بورس به مسیر قیمتی دلار نشان میدهد که هر زمان دلار آزاد در مسیر رشد قرار گرفته، شاخص کل نیز هرچند با تاخیر، اما کمابیش قادر بوده خود را با انتظارات تورمی همسو کند. ازاینرو روند حرکتی دلار بهوضوح در رشد شاخص کل منعکس میشود و کلیت بازار تحت تاثیر این مهم میتواند سمتوسوی مثبت بگیرد. اما اکنون یکی از مهمترین عواملی که به طور مستقیم دادوستدهای سهامی را نشانه گرفته است، وضعیت متغیرهای غیراقتصادی بهخصوص تنشهای منطقهای است. ازاینرو و بر اساس نظر اکثر کارشناسان بازار سرمایه، عوامل مذکور باعث شده تا تحلیلگران نتوانند چشمانداز روشنی از وضعیت بورس ترسیم کنند. از سوی دیگر باید دید بانک مرکزی چه برنامهای برای نرخ بهره در نظر دارد.

هر تصمیمی که در این راستا اتخاذ شود قطعا مناقشه زیادی برای بازارها برانگیخته خواهد کرد. افزون بر آن روند بازارهای جهانی هم در بخش سهام و هم در بخش کالا حاکی از آن است که خوشبینی چندانی نسبت به روند صعودی آنها به صورت مستمر وجود نداشته و ندارد. در هفتهای که گذشت نیز نفت بازدهی نسبتا مطلوبی را به ثبت رساند، اما طلای جهانی نتوانست انتظارات را برآورده سازد و عمده فلزات اساسی نظیر مس و فولاد در مسیر نزولی حرکت کردند و شرایط متفاوتی را نسبت به هفته ماقبل آن پشتسر گذاشتند. به همین دلیل نگرانی سرمایهگذاران نسبت به روند کاهشی قیمت در اکثر بازارها همچنان وجود دارد. به این ترتیب، بهرغم تلاطم اخیر بازارها، در صورتی که محرک جدی برای حرکت بازارها ظهور نکند، میتوان انتظار داشت که روند نوسان کاهشی بازارها تا حد زیادی سرعت بگیرد و سرمایهگذاران بورس تهران هم امید چندانی به جهش قیمتها در کوتاهمدت نداشته باشند.

بازار سهام در هفته گذشته روندی منفی به خود گرفت که در مجموع افت بیش از یکدرصدی شاخص کل را رقم زد. به این ترتیب، مسیر زمستانی بازار سهام که با امیدهای فراوان در راستای انتشار گزارشهای ماهانه و فصلی آغاز شده بود، تا اینجای کار ناامیدکننده دنبال شده است.

شاخص کل از ابتدای زمستان حدود ۲.۵درصد کاهش داشته و حتی در اوایل دیماه کانال ۲.۲میلیون واحد را هم از دست داد؛ بهطوریکه در نهایت شاخص تقریبا در همان نقطه ابتدای فروردین ایستاد. این رفتوبرگشت شاخص در بیش از ۷ ماه، وضعیت بدی را برای سرمایهگذاران بورسی ایجاد کرده است. البته در بازارهای موازی نیز خبری از رونق گزارش نشده است، به همین دلیل به نظر میرسد وضعیت همه بازارها برای سرمایهگذاران گران تمام شده است. با این وجود در هفتههای گذشته بازار سهام به دلیل عملکرد منفی که داشته است به یکی از پرچالشترین بازارهای کنونی مبدل شده؛ این در حالی است که بازار با یک پرسش جدید نیز درگیر است: آیا اکنون بازار سهام ارزنده است؟

سناریوی برگشت بورس

بر اساس مفروضات بنیادی سال ۱۴۰۲ که تحلیلگران بر اساس آن، بازار را مورد بررسی قرار میدهند، بورس تهران و نماگر اصلی آن در محدوده تقریبا متعادلی قرار دارند. همانطور که از ابتدای سال انتظار میرفت، نرخ دلار سال ۱۴۰۲، به طور میانگین، بین ۳۹ تا ۴۰هزار تومان مفروض قرار گرفته بود. با رشد قیمت دلار نیما احتمالا تا پایان سال، بازار بتواند محرک خوبی برای رشد پیدا کند. اکنون اهالی بازار سرمایه منتظر گزارشهای ۹ماهه هستند تا بتوانند مسیر بازار را به طور شفافتری پیگیری کنند. اگر گزارشهای پاییز عملکرد بهتری را نسبت به فصول قبل نشان دهند، بازار با اطمینان بیشتری به دنبال پیشبینی سود شرکتها در سال ۱۴۰۳ خواهد رفت؛ لذا با مفروضات سال آینده که دلار نیما را بین ۵۰ تا ۵۵هزار تومان پیشبینی میکند، بازار سهام با قیمتهای فعلی ارزندگی کافی را دارد. بر این اساس، سرمایهگذاران با دید بلندمدت میتوانند با دریافت اعتبار و ریسک بالاتر اقدام به خرید سهام کنند.

از سوی دیگر این موضوع سبب شده بخش عمدهای از سرمایهگذاران بدون تجربه نتوانند شتابزده وارد چرخه معاملات شوند. به این ترتیب میتوان انتظار داشت که روند بازدهی بورس در صورت عدم دخالت متغیرهای غیراقتصادی، در فصل زمستان به مسیر تعادل و رونق ملایم بازگردد؛ اما نمیتوان انتظار داشت که شاخص کل بتواند در اوج محدوده اردیبهشت بایستد. در همین رابطه محمد غفوری، کارشناس بازار سرمایه، به «دنیای اقتصاد» گفت: بررسی معاملات سهام در زمستان نشان میدهد که از آغاز فصل معاملاتی جدید، بازار سرمایه کمرمق و اصلاحی ظاهر شده؛ بهطوریکه میانگین ارزش معاملات خرد به سطح ۵هزار و ۱۲۱میلیارد تومان رسیده است. تراز ورود و خروج پول حقیقی نیز با ثبت خروج بیش از ۲هزار میلیارد تومانی نقدینگی از وضعیت نامطلوب در این بازار حکایت میکند؛ بنابراین با عنایت به اینکه بر اساس آمار سازمان بورس تاکنون ۵۰۹هزار کد معاملاتی فعال وجود دارد (به غیر از کدهای فعال در عرضههای اولیه) میتوان اینطور استنباط کرد که اقبال چشمگیری برای ورود پول و سرمایهگذار به بورس وجود ندارد. درحالحاضر نیز اکثر فعالان بازار افرادی هستند که از گذشته در بازار حضور داشتهاند و بازار را به صورت جدی و حرفهای میشناسند. در دو هفته معاملاتی اخیر بازار روند رخوتانگیزی را پشتسر گذاشته است. بررسیهای تکنیکالی نشان میدهد شاخص کل در محدوده ۲میلیون و ۱۰۰ تا ۱۵۰هزار واحدی با سطح حمایتی مهمی مواجه است. این محدوده در چند ماه گذشته به عنوان یک سطح حمایتی قوی عمل کرده که با چندین بار از دست رفتن این محدوده، بازار در یک روند فرسایشی قرار گرفته است. اکنون اگر اهالی بازار به این سطح حمایتی واکنش درخور توجهی نشان دهند، شاخص کل میتواند به سطوح بعدی نیز سرک بکشد. این در حالی است که اگر سطح مذکور از دست برود بازار با تشدید کمرمقی دست به گریبان خواهد شد.

این کارشناس در ادامه توضیح داد: در شرایط کنونی که بازار از منظر قیمتی در سطوح ارزندهای قرار دارد چندین خبر مهم نیز تالار شیشهای را احاطه کرده است. خروج شورای رقابت از مباحث «قیمتگذاری خودرو» خبری مهم و تاثیرگذار بر گروههای خودرویی بازار محسوب میشود. براساس اخبار منتشرشده، واگذاری قیمتگذاری خودرو به وزارت صمت تحولات گوناگونی را برای این صنعت رقم خواهد زد. یکی دیگر از موضوعات مهم در این میان تحولات سیاسی است. اتفاقاتی که در روزهای گذشته رخ داده به طور طبیعی بورس را وادار به واکنش منفی خواهد کرد. به نظر میرسد در اوایل هفته بازار با فشار فروش نیز مواجه شود. اما از سوی دیگر شرکتها کمکم آماده انتشار گزارشهای خود روی سامانه کدال خواهند شد.

اگر گزارشهای ۹ماهه شرکتها منتشر شود احتمالا به دلیل عملکرد مثبتی که نمایان میشود (اگر شاهد دستکاری قیمتها نباشیم) بازار به طور مقطعی شاهد واکنش مثبت سرمایهگذاران خواهد بود. حتی این گزارشها میتوانند «نسبت قیمت به سود کلی بازار» را تعدیل سازد. بااینحال بازار با ریسکهای داخلی نیز دستوپنجه نرم میکند. یکی از این ریسکها «ریسک قیمت» است. وضعیت کنونی بازار از منظر قیمتی وضعیت مطلوبی محسوب میشود که نشاندهنده این است که بازار از این نظر پتانسیل رشد قدرتمندی را داراست. اگرچه بورس تهران در سالهای گذشته نسبت به رقبای خود عملکرد ضعیفی را نشان داده، اما در وضعیت فعلی و در صورتی که ریسک نوظهور جدیدی به بازار تحمیل نشود، شرایط برای رشد مهیاست.

ریسکهای بیرونی

به گفته محمد غفوری، کارنامه تیم اقتصادی دولت در بازار سهام به یک نکته مهم اشاره میکند و آن این است که تمام تصمیمات اقتصادی برای بازار سهام پیامد منفی داشته است. دستورالعملها و سیاستگذاریهای اقتصادی در اغلب موارد برای سهامداران گران تمام شده و حتی میتوان گفت سبب شده تا ضرر و زیان سهامداران به طور جدی رقم بخورد. از افزایش نرخ خوراک گرفته تا افزایش نرخ بهره و سیاستهای انقباضی، افزایش عوارض مالیات شرکتهای بورسی و اختلاف نرخ دلار شرکتهای صادراتی با نرخ دلار آزاد عواملی هستند که سود شرکتها را مورد هدف قرار دادند. زمزمه افزایش نرخ بهره مالکانه نیز اکنون بر تردیدهای بازار افزوده است. این موضوع برای شرکتهای معدنی تهدید محسوب میشود. در هفته گذشته نیز خبری مبنی بر کاهش و تخلیه حباب صندوقهای اهرمی منتشر شد. صندوقهای اهرمی در بازار فعلی با اقبال حقیقیها روبهرو بودند.

قاعدتا در شرایطی که ارزش معاملات رو به افول قرار دارد، تخلیه حباب به فشار عرضه میانجامد. در حدود ۸ تا ۱۰ درصد اختلاف قیمت تابلو و NAV صندوقها وجود دارد که اگر با تخلیه حباب مواجه شوند بر بازار اثرات منفی میگذارد. درکنار این صندوقها دو صندوق دارایکم و پالایش یکم فعال هستند که به قیمت NAV واقعی خود معامله نمیشوند. طبیعتا تصمیماتی که برای صندوقها اتخاذ میشود برای بازار اهمیت فراوانی دارد. موضوع مالیات بر طلای فیزیکی نیز از مباحث مهم در این بازار است که شاهد اقبال سهامداران به صندوقهای طلا و سکه بودیم. این صندوقها مشمول مالیات نمیشوند، اما با داغ شدن مباحث مرتبط با اخذ مالیات بر طلای فیزیکی، این موضوع میتواند بر کلیت بازار اثرگذار باشد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران