بازیخوانی بزرگان بورس

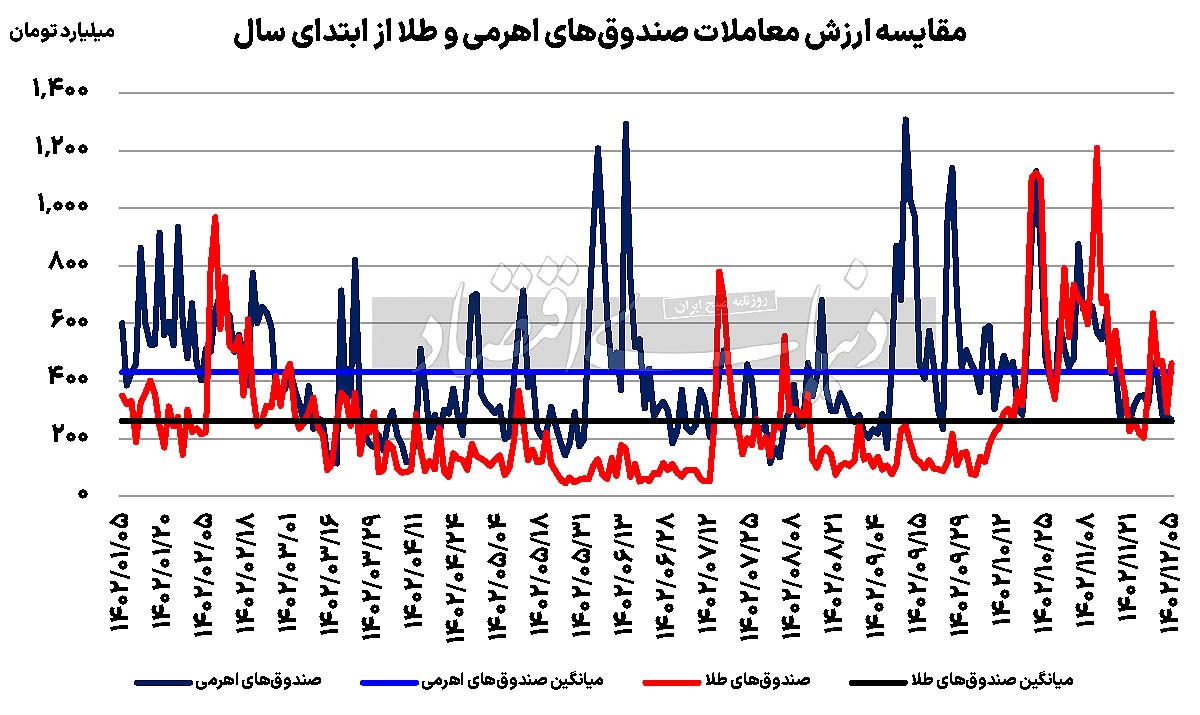

به گزارش میمتالز، آمار بازدهی این صندوقها نشانگر بازدهی منفی در صندوقهای اهرمی و بازدهی مثبت در صندوقهای طلا از ابتدای سال است. سرمایهگذاران با تخصیص سرمایه خود به هر دو نوع از این صندوقها میتوانند یک پرتفوی بهینه معاملاتی برای خود ایجاد کنند.

علی عبدالمحمدی: در سنوات اخیر، ابزارهای معاملاتی جدیدی در بازار سرمایه طراحی شدهاند. صندوقهای اهرمی و صندوقهای طلا دو نمونه از این ابزارهای جدید معاملاتی هستند که در سالیان اخیر ابداع و سپس در دسترس سرمایهگذاران قرارگرفته اند. صندوقهای اهرمی به خرید سهام و حق تقدم اشتغال دارند و صندوقهای طلا نیز پورتفوی خود را با گواهیهای سکه و شمش تدوین میکنند. نکته قابلتوجه این است که صندوقهای اهرمی برای سرمایهگذاران با ذائقه ریسک پذیری بالا مناسب هستند و صندوقهای طلا نیز مختص سرمایهگذارانی است که روحیه ریسک پذیری پایینتری دارند و بهنوعی ریسک گریز هستند.

صندوقهای اهرمی

صندوق اهرمی یک نوع صندوق سرمایهگذاری است که از تکنیک اهرم مالی برای بهدست آوردن بازدهی مضاعف از یک سرمایهگذاری استفاده میکند. این صندوق همزمان از دو سازوکار «صدور و ابطال» و «قابل معامله در بورس» (ETF) برای سرمایهگذاری و انتقال مالکیت واحدها استفاده میکند. سازوکار نوع واحدهای این صندوق با سطح ریسک آنها ارتباط دارد. به اینصورت که واحدهای صدور و ابطالی را واحدهای بدونریسک و واحدهای قابلمعامله در بورس را واحدهای پرریسک درنظر میگیرند. پرتفوی این صندوقها را عمدتا سهام و حقتقدم سهام تشکیل میدهد. برای درک مفهوم صندوق اهرمی، ابتدا باید فلسفه اهرم را بدانیم. اهرم ابزاری است که به وسیله آن میتوان نیروی بیشتری اعمال کرد و اقداماتی نظیر جابه جاکردن وسایل یا تجهیزات سنگین را انجام داد؛ در واقع اهرم نیرو را چندبرابر میکند. حال باید به این سوال بپردازیم که اهرم در صندوق سرمایهگذاری به چه صورت عمل میکند؟ در صندوقهای اهرمی میتوان با بهره گیری از مکانیزم اهرم، بازده سرمایهگذاری را چندبرابر کرد، به اینمعنی که با سرمایهگذاری در یک صندوق اهرمی، امکان دریافت سود مضاعف وجود دارد. البته باید به این مساله نیز دقت داشت که در صورت کاهش ارزش صندوق اهرمی، مکانیزم اهرم منجر به چند برابرشدن زیان سرمایهگذار نیز میشود. بهعبارت سادهتر در صندوق اهرمی، ریسک سرمایهگذاری به نسبت سایر صندوقها افزایش قابلتوجهی دارد؛ به این معنا که در دورههای رونق و رکود بازار، مکانیزم اهرم باعث ایجاد سود یا زیان مضاعف برای سرمایهگذاران خواهد شد.

صندوقهای طلا

صندوقهای طلا ابزار نسبتا جدیدی هستند که امکان سرمایهگذاری در طلا را بدون خرید فیزیکی آن به سرمایهگذار میدهند. سرمایهگذاری در طلا در گذشته تنها با خرید فیزیکی طلا امکانپذیر بود، اما با پیدایش صندوقهای سرمایهگذاری طلا، راهی مطمئن با بازدهی نزدیک به طلا برای سرمایهگذاری در این فلز گرانبها ایجاد شد، ضمن اینکه با توجه به ذات صندوقهای سرمایهگذاری مشترک، این سرمایهگذاری بهصورت غیرمستقیم و از طریق یک سبدگردان حرفهای انجام میشود تا حتی المقدور از نوسانات ناگهانی سرمایهگذاری در امان باشد و این موجب میشود بازدهی در این صندوقها عینابرابر با بازدهی سکه طلا و شمش طلا نباشد، ولی متناسب با آن است. ویژگی دیگر این صندوقها قابلیت سرمایهگذاری با سرمایههای کوچک است. چنانکه سرمایهگذاری در این بخش با مبلغ ناچیز چندهزارتومان آغاز میشود، درحالیکه اگر کسی قصد خرید یک تمام سکه طلا یا شمش طلا را داشتهباشد، باید چندمیلیون تومان برای خرید آن بپردازد؛ در واقع از این طریق انعطاف پذیری سرمایهگذاری برای متقاضیان این فلز گرانبها افزایش مییابد. ویژگی بعدی این صندوقها اصطلاحا «قابل معامله»بودن آنهاست. صندوقهای سرمایهگذاری با قابلیت معامله در بورس را قابلمعامله (ETF) میگویند. این بدان معناست که برای صدور یا ابطال واحدهای این صندوق (همان خرید و فروش) نیاز به مراجعه حضوری به مدیر صندوق نیست و از طریق سامانههای معاملاتی آنلاین متعلق به تمامی کارگزاران عضو بورسکالا، امکان خریدوفروش این نماد وجود دارد.

صندوقها از دریچه ارزش معاملات

در مقطع کنونی، ۱۳ صندوق طلا و همچنین ۵ صندوق اهرمی برای سرمایهگذاری در دسترس سرمایهگذاران قرار دارد. بررسی مجموع ارزش معاملات صندوقهای اهرمی و طلا از ابتدای سالنشان میدهد که با توجه به فعل و انفعالات بازارهای دارایی و همچنین تغییرات مختصات ذهنی سرمایهگذاران، در هر مقطع از سال، هریک از این نوع از صندوقها موردتوجه سرمایهگذاران قرارگرفتهاست. همانطور که به کرات در گزارشهای قبلی «دنیایاقتصاد» اشاره شده، ۴۵ روز ابتدایی سال برای بازار سهام، یکی از شیرینترین مقاطع چند سالاخیر بورس تهران بهشمار میرفت و تجربه کسب بازدهی شیرین برای سرمایهگذاران، با افزایش ارزش معاملات بازار سهام همراه بود. صندوقهای اهرمی نیز در مقطع فوقالذکر با افزایش ارزش معاملات همراه شدند و تا قبل از ریزش بازار در شانزدهم اردیبهشت، میانگین روزانه ارزش معاملات این نوع از صندوقها ۵۸۵میلیارد تومان بود، درحالیکه در همین بازه زمانی بهطور میانگین روزانه ۳۸۰میلیاردتومان از واحدهای صندوقهای طلا بین خریداران و فروشندگان دست بهدست میشد. نکته قابلتوجه در این اثنا این است که با توجه به اوضاع و احوال مناسب تالار شیشهای در مقطع یادشده، نقدینگی برای کسب بازدهی راهی بازار سهام شدهبود. با شروع ریزش بازار سرمایه از میانههای اردیبهشت، استقبال از بازار سهام و متعاقبا صندوقهای اهرمی روزبهروز ضعیفتر شد و با افزایش قیمت دلار در اواسط اردیبهشت، مجددا معاملات صندوقهای طلا با رونق مقطعی همراه شد و ارزش معاملات این صندوقها تا آستانه ثبت رقم هزار میلیاردتومان نیز پیشروی داشت، اما با فروکش کردن التهابات تورمی و اقدامات سیاستگذار پولی، دلار در بازار آزاد آرام گرفت و سرمایهگذاران با توجه به رکودی که بر بازارهای دارایی حاکم شد، از تقاضای خود در بازار طلا و سکه کاستند و اوضاع و احوال نابسامان بورس نیز موجب شد در سایه کاهش ارزش معاملات بازار سهام، صندوقهای اهرمی نیز با افت ارزش معاملات همراه شوند، بهگونهایکه از اواخر خرداد تا اوایل دی ماه، مجموع ارزش معاملات روزانه صندوقهای طلا، پایینتر از میانگین سال قرارگرفت. با افزایش درگیریها و منازعههای خاورمیانه، مجددا سوت آغاز انتظارات منفی در بازارها نواخته شد و هرقدر که بازار سهام از ریسک سرایت آتش جنگ به ایران ترس داشت، تقاضای سفته بازانه در بازار ارز و طلا و سکه، با قدرت به آتش بازی خود ادامه داد و در ۱۰ بهمن ماه، رکورد ارزش معاملات تاریخی صندوقهای طلا با ثبت رقمهزار و ۲۱۰میلیاردتومان شکسته شد.

مقایسه بازدهیها

مقایسه بازدهی صندوقهای طلا و اهرمی از ابتدای سالنشان میدهد که صندوقهای طلا از لحاظ کسب بازدهی، جایگاه مناسب تری نسبت به صندوقهای اهرمی دارند. نماد اهرم از ابتدای سال، ۸.۴۳درصد افت داشته و توان نیز ۸.۱درصد از ارتفاع خود را در سالجاری از دست دادهاست، درحالیکه بررسی بازدهی صندوقهای طلا نشان میدهد که این صندوقها از ابتدای سالبازدهی مثبتی را ثبت کردهاند و بازدهی این صندوقها در محدوده ۱۰ الی ۲۰درصد قرارگرفتهاست، بنابراین با توجه به نکاتی که در بررسی ارزش معاملات گفته شد و همچنین بازدهیهایی که در صندوقهای اهرمی و طلا از ابتدای سالثبت شده، میتوان اینچنین استنباط کرد که سرمایهگذاران میتوانند از این دو ابزار معاملاتی بهعنوان گزینههای سرمایهگذاری برای متنوع سازی پورتفوی معاملاتی استفاده کنند، بهگونهایکه بخشی از ریسک پورتفوی به وسیله صندوقهای طلا پوشش داده میشود و از سوی دیگر، سرمایهگذاران ریسک پذیر نیز میتوانند از جهشهای بازار سرمایه نیز برای رشد سرمایه خود استفاده کنند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه