تداوم بورس در مسیر صعود

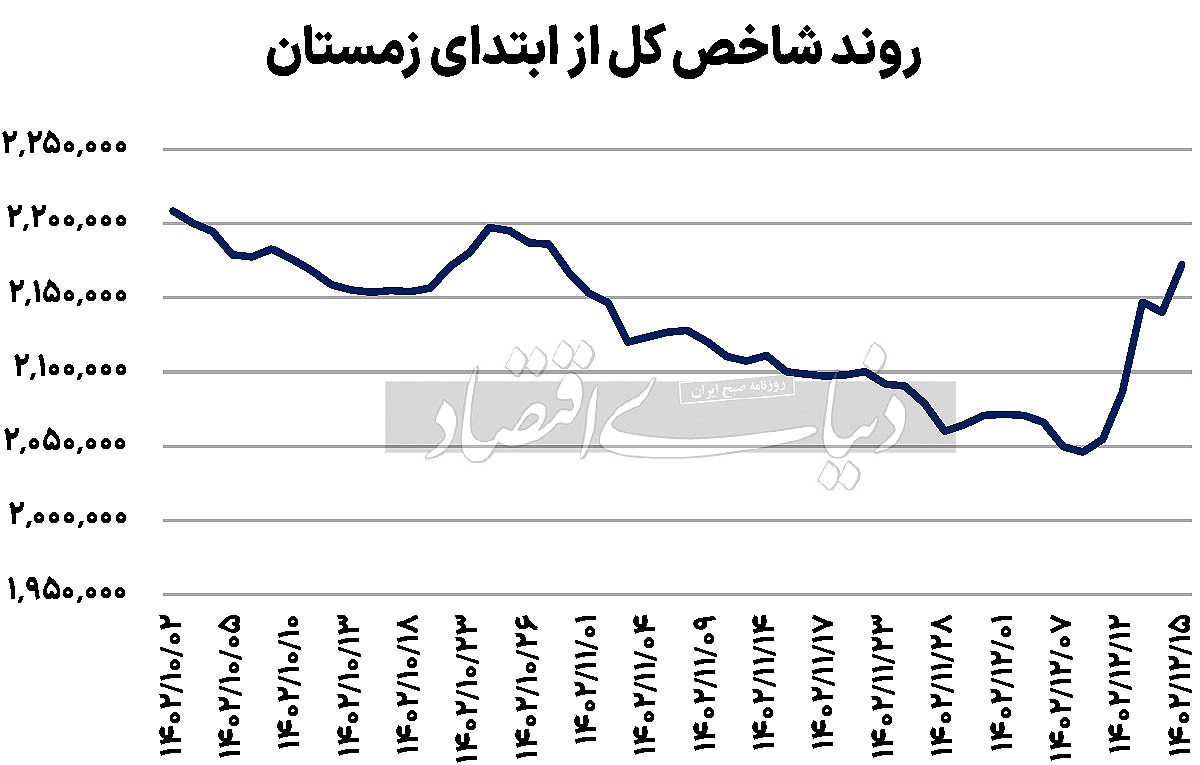

به گزارش میمتالز، علی عبدالمحمدی: معاملات روز گذشته بورس تهران با استمرار سبزپوشی شاخصهای تالار شیشهای ادامهیافت. با رشدی که در روزهای اخیر در کلیت بورس تهران اتفاق افتاده، رشد شاخصکل بورس از کف اخیر خود که در ۸ اسفند بهثبت رسید، ۶.۱درصد بودهاست. در همین برش زمانی، شاخص هموزن نیز رشد ۴.۳درصدی را تجربه کردهاست. این اعداد و ارقام برای شاخصهای بازار است و در روندی که اخیرا آغاز شده، برخی از نمادها از کف اخیر خود، رشدهای بعضا ۲۰ الی ۳۰درصدی را تجربه کرده اند. بعد از تایید دیوان عالی آمریکا مبنیبر تایید صلاحیت ترامپ در کلیه ایالت ها، مجددا موجی از خرید در بازارهای دارایی شکل گرفتهاست. هرکس با توجه بهدرجه ریسک پذیری و ریسک گریزی خود در حال خرید دارایی در بازارهای مختلف است.

برخی سکههای عرضه شده توسط بانک مرکزی را میخرند، بعضی در بازار آزاد به خرید دلار اشتغال دارند، گروهی مجددا روانه تالار شیشهای شدهاند و دوباره خرید سهام مختلف را در دستور کار قرار دادهاند، جماعتی نیز در صندوقهای طلا سرمایهگذاری میکنند، بنابراین میتوان گفت که مجددا هیجان خرید در بازارهای دارایی فعال شدهاست. افزایش نرخ دلار در بازار آزاد نیز در حکم بنزین بر روی آتشی است که بر میل خرید دارایی میافزاید. دلار که در دفعه قبلی، با لمس سطح روانی ۶۰هزارتومان، به سمت سطوح پایینتر عقبنشینی کردهبود، در آخرین معاملات شامگاه دوشنبه وارد کانال مذکور شد و برخی حتی ادعا میکنند که اگر دلار بتواند در بالای این سطح تثبیت شود، میتواند به سطوح بالاتر نیز چشمداشتهباشد. افزون بر این در روزهای اخیر صندوقهای درآمد ثابت نیز با خروج پول همراه میشوند. به بیانی سادهتر در مقطع کنونی، ترس از افت ادامهدار ارزش ریال سببشده تا نقدینگی از ابزارهای درآمد ثابت خارج شود و به سمت و سوی اوراقبهادار با نوسان پذیری بالا روانه شود؛ در واقع با ریسکها و نگرانیهایی که از دل اخبار مربوط به آینده به بازارهای دارایی تزریقشده، سرمایهگذاران بازارها، ریسک پذیرتر شده و بهنوعی پذیرش ریسک برای آنها وجاهت منطقی تری پیدا کردهاست. پیامی که از فعل و انفعالات کنونی بازارهای دارایی قابل دریافت است، این است که مردم ایران باتجربه جهشهای ارزی در دهههای اخیر و کاهش ارزش پول تحتتملک خود در جریان این بحرانهای ارزی، به روشنی دریافته اند که اگر در مقطع کنونی نیز به مانند دورههای قبل دست روی دست بگذارند و مالک دارایی نباشند، ارزش پول آنها کاهش معناداری خواهد داشت، به همین دلیل با ظهور کوچکترین نشانهها از شعلهورشدن انتظارات تورمی به سمت و سوی بازارهای دارایی متمایل میشوند و حال اگر در این اثنا، به بازار سهام نیز اجازه رشد دادهنشود، مطمئنا این نقدینگی به سمت مرزهای بازار ارز و طلا و سکه روانه خواهد شد.

بازار از دریچه آمار

در جریان معاملات روز گذشته بورس تهران، شاخصکل بورس با افزایش ۱.۵ درصدی همراه شد. نماگر هموزن نیز که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوبتری نمایش میدهد، رشد ۰.۵۴درصدی را تجربه کرد. رشد ۳ برابری شاخصکل نسبت به هموزن در روز گذشته، گویای این نکته است که در روز گذشته استقبال از نمادهای بزرگ و شاخص ساز و با ارزش بازار بالا بیشتر بودهاست. در فرابورس نیز شاخصکل این بازار، رشد ۰.۵۹درصدی را تجربه کرد. ارزش معاملات خرد بازار سهام نیز که شامل سهام و حقتقدم میشود، رقم ۵هزار و ۱۴۶میلیاردتومان را ثبت کرد. میتوان گفت که برای پیشبینی روند آتی بازار این فاکتور باید همواره موردتوجه سرمایهگذاران قرار بگیرد که اگر ارزش معاملات بتواند در سطوح بالایی تثبیت شود، میتوان به ادامه روند کنونی بازار امیدواری بیشتری داشت.

استقبال ادامهدار از صندوقهای اهرمی

صندوقهای اهرمی، همچنان موردتوجه کلیت بازار است و ارزش معاملات بالایی در صندوقهای مذکور بهثبت میرسد. با توجه به اینکه افت و خیز این صندوقها با اهرم همراه است، سرمایهگذاران ریسک پذیر به سمت و سوی این صندوقها متمایل شدهاند. بهرغم وجود حباب قیمتی در دل همه این صندوقهای اهرمی، همچنان تقاضا برای خرید این صندوقها وجود دارد که البته این موضوع امری عادی محسوب میشود. در زمانی آتش انتظارات تورمی شعله ور میشود، معمولا بازیگران بازارها حاضر هستند برای داراییهای مختلف، مقداری بیش از ارزش ذاتی برآوردی آنها پرداخت کنند.

انفجار در پالایشیها

همانطور که در بخش آمار معاملاتی گفته شد در روز گذشته در بورس تهران، استقبال از نمادهای شاخص ساز بیشتر بودهاست و گل سرسبد این ماجرا در معاملات نمادهای پالایشی نمایان شد و شاخص گروه فرآوردههای نفتی در جریان معاملات روز گذشته، رشد ۵.۷۵درصدی را تجربه کرد و در صدرجدول صنایع با بیشترین رشد شاخص صنعت قرارگرفت. نمادهای گروه پالایشی مانند شپنا، شبندر و شتران نیز جزو نمادهای با بیشترین تاثیرگذاری در رشد شاخصکل بودند. دلیل اصلی رشد نمادهای این گروه در روز گذشته بهطور دقیق مشخص نبود، اما استدلالهای گوناگونی در محافل بورسی درخصوص این قضیه مطرح بود. عدهای بر این نکته تاکید داشتند که به دلیل قرارداشتن ارزش دلاری نمادهای این گروه در کف چهارساله و محدودههای مناسب قیمتی، استقبال قابلتوجهی از این گروه بهعمل آمدهاست و گروهی دیگر نیز این رشد را به دلیل اخبار مربوط به تعیینتکلیف شدن دستورالعمل تعیین نرخ خوراک نفت نسبت دادند. برخی نیز این موضوع را به چشم انداز مثبت بازار نفت نسبت دادند. با توجه به اینکه در روز یکشنبه، اوپک و متحدانش در گروه اوپکپلاس تصمیم به تمدید کاهش ۲.۲میلیون بشکه نفت در روز در سهماهه دوم سالمیلادی موافقت کردند، این موضوع چشم انداز روشنی را به بازار نفت تزریق کرد و برخی رشد قیمتهای گروه پالایشی را در جریان معاملات روز گذشته بورس تهران، به این موضوع نسبت دادند.

در گزارش روز ۱۴ اسفند «دنیایاقتصاد» تحتعنوان «بورس سبز بدوندستور» عنوان شد که امید به تالار شیشهای بازگشته است و اگر سیاستگذار بتواند با تزریق چند خبر مثبت بنیادی به بازار، این شادابی و میل به خرید سهام را در کلیت بازار حفظ کند، میتوان به روزها و ماههای آتی بورس تهران به دید امیدوارانهتری نگریست. همچنین در گزارش مذکور اشاره شد که گروه پالایشی، پتروشیمی و خودرویی از صنایعی هستند که سیاستگذار میتواند با انجام برخی اقدامات که تغییرات بنیادی را در سودآوری این شرکتها ایجاد میکند، بازار سهام را در کورس نگه دارد. همچنین اگر سیاستگذار بورسی بتواند فضای اطمینان را در تالار شیشهای ایجاد کند، جریان پول با امیدواری بیشتری در صحنه معاملات سهام حضور خواهد یافت.

ریسک نرخ بهره

با توجه به جهش ارزی رخ داده در سال گذشته و تجربه تورم بالای ۴۰ درصد برای چندین سال متوالی که سبب افزایش فشار اقتصادی به آحاد مردم شده است، مهمترین هدف سیاستگذار پولی در سال جاری در جهت کنترل نرخ تورم قرارگرفت. با توجه به اینکه شعار سال نیز مبارزه با تورم انتخاب شد، قابل پیشبینی بود که سیاستگذار پولی برای کنترل و مهار تورم در مسیر سیاستهای انقباضی گام بردارد و در اولین اقدام نرخهای بهره را تا سطوح قابلتوجهی افزایشدهد.

هرچند که بیم این وجود داشت که سیاست افزایش نرخ بهره منجر به خواب رفتن بازارهای دارایی و از جمله بورس شود، اما سیاستگذار در مقطع کنونی ترجیح داد صرفا به مساله کنترل نرخ تورم بیندیشد و تصمیمگیری درخصوص نتایج و پیامدهای این اقدامات که همانا افزایش هزینه تامین مالی بنگاههای تولیدی است را به بعد بسپارد، بنابراین با اقداماتی که بانک مرکزی در ماههای اخیر انجام داده که انتشار گواهی سپرده ۳۰ درصدی در راس آن قرار دارد، نرخ بهره حقیقی نسبت به ماههای پیش از آن افزایش قابلتوجهی را تجربهکرده است و همین موضوع بخشی از سرمایههای خرد و سیال موجود در اقتصاد کشور را که در جستوجوی مأمنی برای مبارزه با تورم، راهی بازارهای مختلف میکرد اکنون به سمت وسوی سیستم بانکی کشور متمایل کردهاست. طبق تعاریف اقتصادی بین نرخ سود بدون ریسک و سرمایهگذاری در بورس که ریسک بیشتری نسبت به سایر بازارها دارد، رابطهای برقرار است، بهطوری که هرگاه نرخ سود اوراق بدون ریسک افزایش مییابد، حجم سرمایهگذاری در بازار سهام کاهش مییابد، زیرا سرمایهگذاران با محاسبه ریسک و بازده متناسب با تورم اقدام به سرمایهگذاری در بازارها میکنند و ترجیح میدهند میزان بازده سرمایهگذاری خود را با ریسک موجود در آن بازار بسنجند، اگرچه برخی کارشناسان بر این باورند که این نسبت در بازار سهام ایران چندان اعتبار ندارد، اما مقایسه نمودار شاخص کل بورس و نمودار نرخ سود اوراق بدهی گویای آن است که هرگاه نرخ بازده اوراق بدون ریسک افزایش مییابد، شاخص بورس با نزول مواجه میشود، چون با افزایش ریسک سرمایهگذاری در بازار سهام، صاحبان نقدینگی ترجیح میدهند به سمت بازار اوراق بدهی که ریسک کمتری دارد، حرکت و نقدینگی خود را در آنجا پارک کنند، اما در مقطع کنونی و با توجه به ظهور مجدد انتظارات تورمی، بهنظر میرسد که صاحبان نقدینگی ترجیح میدهند تا راهی بازارهای با نوسان پذیری بالا شوند. مضافا اینکه همچنان ریسک تامین مالی برای بنگاههای تولیدی وجود دارد و باید دید واکنش بازار سهام در ادامه مسیر به این ماجرا چگونه خواهد بود.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه