تعویق سیاست انبساطی در آمریکا

به گزارش میمتالز، گزارشهای اقتصادی ایالاتمتحده از اهمیت بالایی برخوردار است؛ زیرا این کشور به عنوان پیشرو اقتصادهای جهان شناخته شده و هرگونه عملکرد غیرقابل پیشبینی در حوزه سیاستی، دیگر اقتصادهای جهان را تحت تاثیر قرار خواهد داد. بر این اساس عملکرد کمیته بانک مرکزی نه تنها میتواند اقتصاد این کشور را به سوی بهبود یا رکود سوق دهد، بلکه قادر به تغییر مسیر اقتصادهای بزرگ از جمله اتحادیه اروپا خواهد بود. برای درک بهتر این موضوع ابتدا باید گزارشهای اقتصادی آمریکا در ماه اخیر را آنالیز کرد.

تورم چسبنده آمریکا

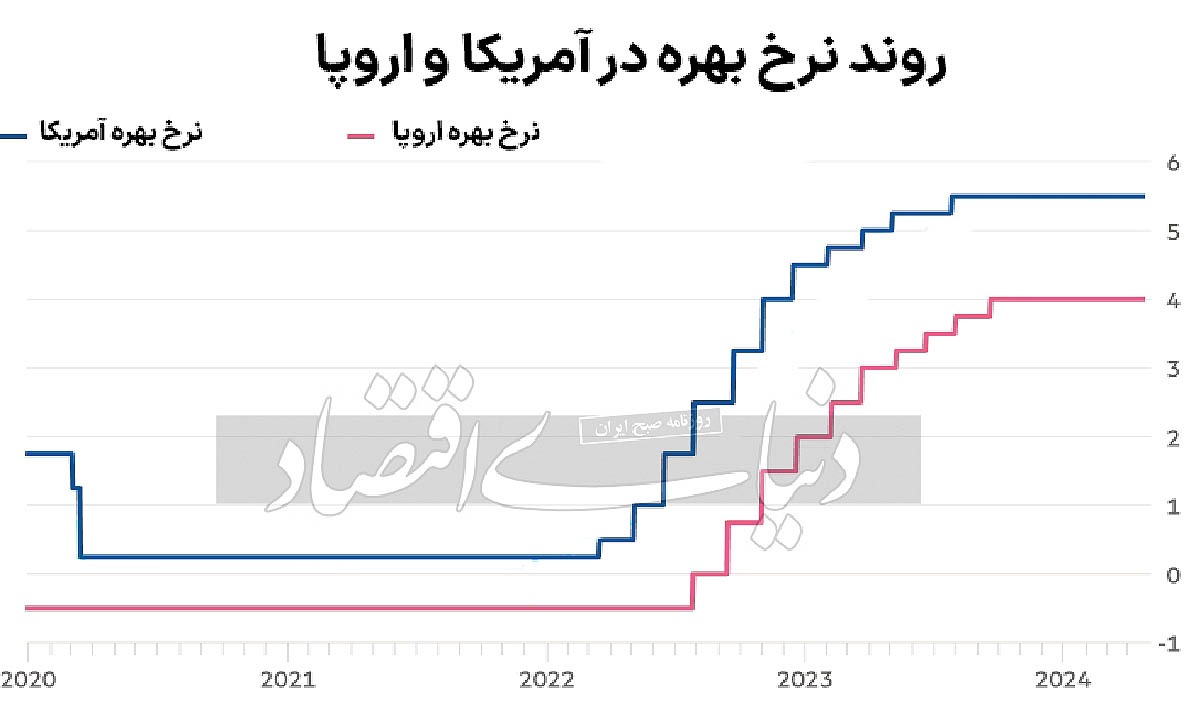

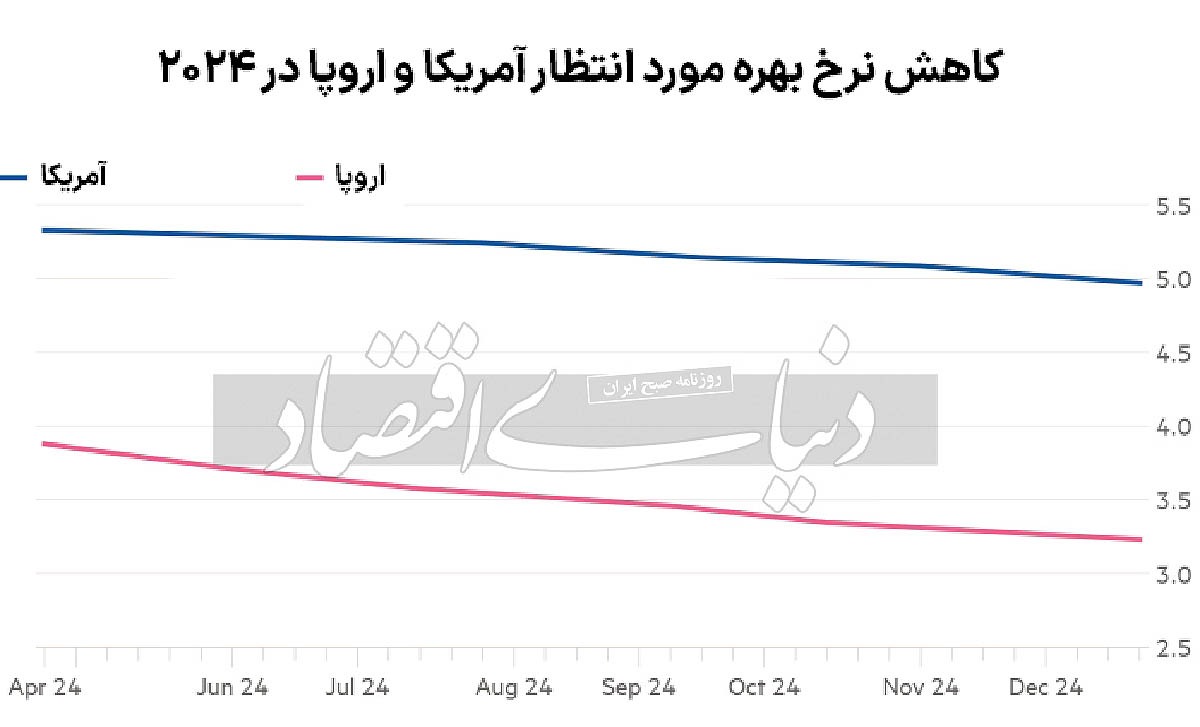

با استناد به آخرین دادههای تورمی آمریکا باید گفت که این کشور همچنان در حال دست و پنجه نرم کردن برای دستیابی به تورم ۲ درصدی است و سیاستگذاران نیز قصد عقبنشینی از اولویت اصلی بانک مرکزی را ندارند. تورم این کشور در حال حاضر در پله ۳.۵ درصدی ایستاده و عملکرد سینوسی آن طی ماههای اخیر را میتوان ناشی از چسبندگی آن دانست. راه درمان آن چیست؟ اقتصاددانان برای فرار از این موقعیت دو راهکار پیشنهادی را ارائه دادند. در وهله اول نرخ بهره برای مدت طولانیتری در سطوح سابق خود یعنی ۵.۲۵ تا ۵.۵ درصدی باقی بماند تا تورم به شیب نزولی خود ادامه دهد و درصورتی که این نرخ به مقاومت پرداخت، چرخه ضد تورمی خود را از سر گیرد. اما سوالی که مطرح میشود این است که اقتصاد آمریکا ظرفیت ادامه دادن با نرخهای قبلی یا پذیرش نرخهای بالاتر را خواهد داشت؟

شرط اول؛ انعطافپذیری اقتصاد

با توجه به سوال مطرح شده، گفتنی است که چند گزارش اقتصادی آمریکا به عنوان متغیرهای اصلی تصمیم جرمی پاول در خصوص تداوم سیاستهای پولی در ماههای آتی در نظر گرفته میشود. گزارش تورم، نرخ بیکاری، فرصتهای شغلی جدید، رشد تولید ناخالص داخلی، شاخص مدیران خرید و در آخر شاخص هزینههای مصرفکننده از جمله این متغیرها به شمار میرود. در جدیدترین آمارهای منتشر شده، نرخ بیکاری ۳.۸ درصد، فرصتهای شغلی جدید ۳۰۳ هزار نفر، تورم ۳.۵ درصد، رشد اقتصادی در سه ماهه اول ۲۰۲۴، معادل ۱.۶ درصد، شاخص مدیران خرید نیز ۵۲.۵ واحد گزارش شده است. از این میان، بازار کار شتاب قابل قبولی به خود گرفته، اما سایر ارقام سبب نگرانی مقامات این کشور شده است. این بدان معناست که از متغیرهای اثرگذار تنها بازار کار شرط اول را برای حفظ بهره در سطح ۵ درصدی یا تداوم سیاستهای انقباضی دارا است و سایر متغیرها انتظار هرچه سریعتر کاهش نرخ بهره را دارند.

تناقض عملکرد و داده

آمارها حاکی از آن است که پاول در هر نشست سیاستی خود قبل از اتخاذ سیاستهای انقباضی این موضوع را یادآور میشد که «ما نرخ بهره را با توجه به عوامل اثرگذار بر اقتصاد آمریکا افزایش خواهیم داد و در صورتی که بالابردن نرخ بهره اقتصاد را به سوی رکود سوق دهد از آن صرفنظر خواهیم کرد.» اکنون با توجه به اینکه رشد اقتصادی در پایینترین سطوح خود از سه ماهه دوم سال ۲۰۲۲ یعنی دوران پس از کرونا رسیده و شاخص مدیران خرید رقمی بالای ۵۰ را نشان میدهد (مادامی که این رقم بیش از ۵۰واحد باشد، نشان میدهد که اقتصاد درحال توسعه است، درحالیکه زیر ۵۰ واحد، از قرار داشتن اقتصاد در شرف انقباض و رکود حکایت دارد) این موضوع با آغاز دوباره سیاستهای انقباضی و پافشاری به مدت زمان بیشتر بر نرخ ۵ درصدی در تناقض است. بر این اساس باید گفت کاهش شیب تورمی همچنان در صدر اولویتهای پاول و سیاستگذاران قرار دارد. اما موضوع به این مساله ختم نمیشود. عملکرد بانک مرکزی اثر مستقیمی بر بازارهای جهانی و همچنین سایر بانکهای مرکزی خواهد گذاشت.

یکهتازی شاخص ارزی

در نهایت، دلار جهانی که نسبت به نوسان نرخ بهره از خود واکنش نشان میدهد با شیب مثبت همراه شده و بازارها از جمله طلا و کریپتو را به مسیر نزولی هدایت خواهد کرد. این شاخص در ساعات پایانی بازارها در روز جمعه بار دیگر حمایت کانال ۱۰۶ واحدی را به دست آورد و با رقمی معادل ۱۰۶.۹۲ واحد بسته شد. برآوردها گویای آن است که با بازگشایی بازارها در روز دوشنبه، شاخص دلار به شیب مثبت خود ادامه دهد و فلز زرد و رمزارزها را با نوسان همراه کند. البته نوسان بازار کریپتو به خصوص بیتکوین را باید متاثر از رویداد هاوینگ دانست. از سوی دیر تقویت شاخص دلار علاوه بر برهم زدن روند قیمتی داراییهای بازار، عملکرد سیاستگذاران اروپایی را نیز تحت تاثیر قرار خواهد داد. بیشک این دیدگاه بر خلاف میل برخی اقتصاددانان خواهد بود و باید آن را مورد بررسی قرار داد.

پافشاری لاگارد بر کاهش نرخ بهره

با در نظر گرفتن روند احتمالی دلار جهانی و واکنش منفی سیاستگذاران اروپایی، کریستین لاگارد تاکید کرد: «همانطور که پیشبینی میشود کاهش نرخ بهره در ماه ژوئن آغاز شود و سیاستگذاران پولی از موضع خود عقبنشینی نخواهند کرد.» به دنبال سخنان او، برخی سیاستگذاران اعلام کردند که گرچه لاگارد بر تغییر سیاستهای پولی در تاریخ اعلام شده مقید خواهد بود، اما عملکرد احتمالی بانک مرکزی در نشست بعدی خود در ماه مه میتواند میزان کاهش نرخ بهره را تغییر دهد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه