تاثیر مثبت کاهش نرخ بهره بر کامودیتیها و بازار سرمایه

به گزارش میمتالز، «بهنام بهزادفر» مدیرعامل شرکت گروه مالی آوای باران در رابطه با شرایط اقتصاد جهانی و ارتباط آن با بازار سرمایه نوشت:

یکی از فاکتورهای مهم موثر بر بازار سرمایه تاثیر اقتصاد جهانی بر آن است. نرخهای کامودیتیها نیز به شدت موثر بر نرخ اقتصاد جهانی است. در این تحلیل به بررسی اقتصاد جهانی و تاثیر آن بر بازار سرمایه کشور پرداخته شده است.

در حال حاضر اقتصاد جهانی در حال بازیابی و رشد پس از سقوطی است که از سال ۲۰۱۹ و همزمان با بروز نشانههای اولیه شیوع ویروس کرونا شاهد آن بودیم.

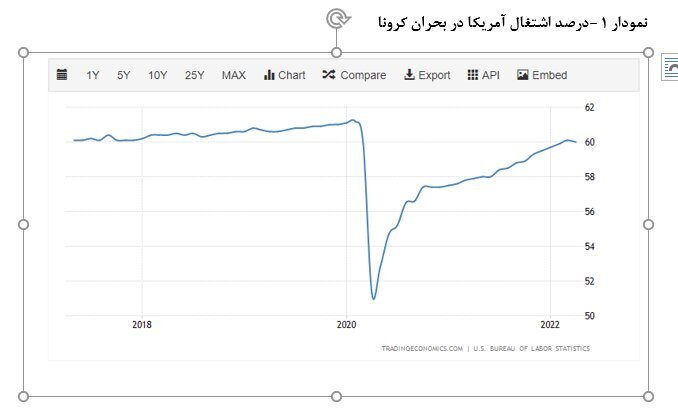

مشابه بحران مالی دهه ابتدایی ۲۰۰۰، در سال ۲۰۱۹ نیز رخ داد. کرونا در سال ۲۰۱۹ در ابتدا پیش از هر چیز تهدیدی برای سلامت عمومی شناخته میشد، اما رفتهرفته به یک تهدید اقتصادی جهانی تبدیل شد. در کشور آمریکا هنگام شیوع کرونا در سال ۲۰۱۹ میزان اشتغال از حدود ۶۱ درصد بوده که در سال ۲۰۲۰ به ۵۱ درصد رسید. این موضوع در نمودار زیر نشان داده شده است.

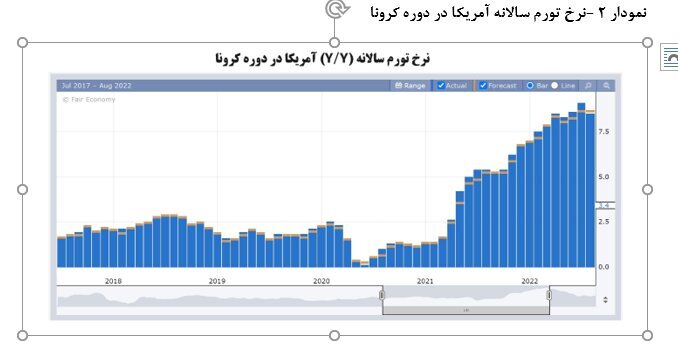

در زمان بحران کووید ۱۹، فدرال رزرو آمریکا در سال ۲۰۲۰ از طریق تزریق مستقیم پول به بازار و کاهش همزمان نرخ بهره و همچنین خرید اوراق خزانه و شرکتی باعث شد پول زیادی در جامعه وارد شود و این امر سبب افزایش تقاضا از سوی مردم برای کالا و خدمات شده و اوضاع اشتغال بعد از بحران کرونا مقداری بهبود یافت، شاهد این ماجرا افزایش شاخص اشتغال بخش غیر کشاورزی (NFP) بوده که از ۲۶۳ هزار شغل در آوریل ۲۰۲۱ به ۷۵۰ هزار شغل در فوریه ۲۰۲۲ رسید. این کار سبب میشود پول زیادی وارد بازار و اقتصاد شده و به دنبال آن سبب رونق و شکوفایی اقتصاد شود، اما درعینحال باعث رشد نقدینگی در جامعه شده و باعث رشد پایه پولی میشود که نتیجه آن در جامعه تورم است. به شکلی که نرخ تورم در آمریکا از ۲/۴ درصد در آوریل ۲۰۲۱ به ۹درصد در جولای ۲۰۲۲ رسید؛ که در نمودار ۵-۳ قابل مشاهده است. در سال ۲۰۲۰ که سال آخر ریاست جمهوری دونالد ترامپ نیز بود، بودجه زیادی برای مبارزه با شیوع ویروس کرونا تزریق شد. دولت آمریکا در این سال بالغ بر ۶.۵ تریلیون دلار هزینه کرده که بیشترین میزان آن معادل ۲.۲ تریلیون دلار صرف بودجه رفاهی بود.

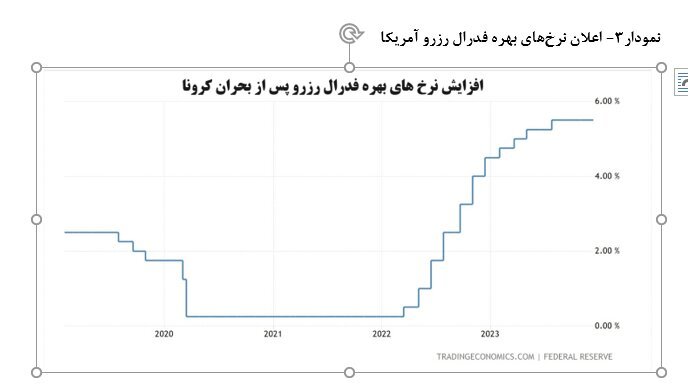

همانطور که پیشتر عنوان شد معمولا پس از ظهور نشانههای رونق اقتصاد، برای جلوگیری از تورم، بانک مرکزی بهصورت تدریجی شروع به کاهش سیاستهای انبساطی خود کرده و سعی میکند پولی را که وارد بازار کرده بود، بهتدریج از دست مردم خارج کند و سیاست انقباضی در پیش میگیرد، که فدرال رزرو در چندین مرحله این کار را تا سال ۲۰۲۳ انجام داد.

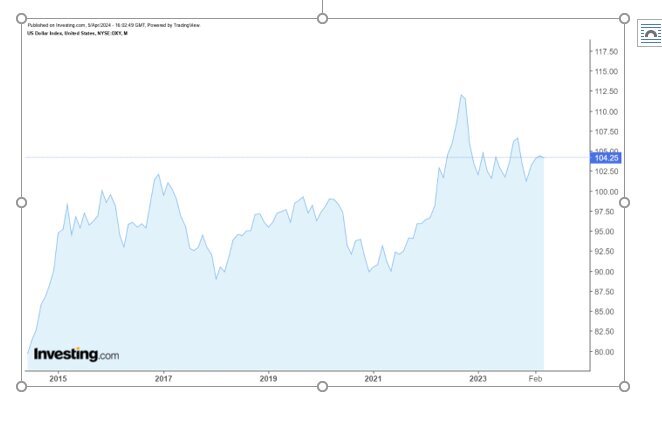

این بار هم کاهش نرخ بهره منوط به همان فاکتورهای قدیمی شد. جرومی پاول رئیس فدرال رزرو آمریکا عنوان کرد در صورتی که کاهش نرخهای تورم و بیکاری رخ دهد و این موضوع پایدار باشد اقدام به کاهش نرخهای بهره خواهد کرد. طلا در طول این مدت، اما خیلی کاهشی نبود. در دورهای که نرخهای بهره مداوم افزایش مییافت کامودیتیها از قبیل مس، روی و ... همگی از سقف خود در سال ۲۰۲۲ فاصله گرفتد و از اگوست ۲۰۲۲ تا جولای ۲۰۲۳ حدودا ۳۵ درصد ریزش را به صورت میانگین تجربه کردند.

با کاهش نرخهای تورم و نرخ بیکاری پیشبینی میشود در سال ۲۰۲۴ به تدریج نرخهای بهره کاهش یابد و در نتیجه چشمانداز رکود در دنیا کمرنگتر شود. در همین راستا، ریسکپذیری در بازارهای مالی هم افزایش پیدا کرده است؛ این موضوع را در رشد شاخصهای بورسی سهام در هفتههای گذشته به وضوح میتوان دید.

در کل بازارهای مالی یک پیوند حیاتی در انتقال سیاست پولی به اقتصاد واقعی هستند. نرخ بهره شبانه فدرال رزرو که نرخ استقراض در بازار بین بانکی است به طور مستقیم بر مصرف و سرمایهگذاری تأثیر نمیگذارد. ولی بر متغییرهای مهم اقتصاد واقعی که بر تقاضای کل و فعالیت اقتصادی اثرگذار هستند موثر است. همچون نرخهای تسهیلات مصرفی خانوارهای و بنگاها، اوراق بدهی شرکتها، ارزش دیگر اوراق مالی مانند سهام و مسکن و نرخ برابری دلار و ...

شاخص سنجش سختی بازارهای مالی ناشی از اقدامات بانکهای مرکزی (FCI) که یک نشانگرهای مالی برای اندازهگیری حمایت یا محدودیت بازارهای مالی در فعالیت اقتصادی است. از اواخر سال ۲۰۲۲ به بعد، شرایط بازارهای مالی را همراستا با کاهش تورم و دیتاهای خوب از اقتصاد واقعی به طور کلی با سختی کمتری نشان میدهد؛ به ویژه از اکتبر ۲۰۲۳ به بعد، با کاهش نرخهای بهره بلندمدت و همچنین شاخص دلار و تورم با عث رشد ریسکپذیری و در نهایت افزایش قیمت سهام شده است. هرچند این تسهیل در شاخص FCI و شرایط بازارهای مالی میتواند در ادامه نگرانیها درباره سیاست پولی انقباضی و محدودکننده کم کند و اگر ادامه یابد، حتی ممکن است یک ریسک مثبت برای رشد تولید و انتظارات تورمی در اقتصاد ایجاد کند. ریسکی که میتواند احتمال رشد مجدد تورم را به همراه داشته باشد.

همانطور که در نمودار زیر مشخص است با توجه به نرخ تورم در ابتدای دهه ۲۰۲۰، نرخ رشد اقتصادی آمریکا نیز به صورت مقطعی بعد از کویید ۱۹ صعودی شده و سپس با سیاستهای انقباضی فوقالذکر این نرخ به صورت ممتد کاهشی شده است.

بحران فوق در آمریکا تقریبا در اقصی نقاط دنیا نیز به وجود آمده است و اکنون سیاستهای انقباضی پولی در دنیا در جریان است. در حالی که رشد مثبت اقتصادی در سالهای آتی در همه جا پیشبینی میشود، ولی میزان این رشد به دلیل عوامل زیادی که از اثرات هزینههای استقراض بالا گرفته تا احساسات پایین مصرفکننده را شامل میشود، به طور گستردهای متفاوت است. پیشبینی میشود که در ایالات متحده، رشد تولید ناخالص داخلی نسبتاً قوی باقی بماند، که با افزایش دستمزدهای واقعی و افزایش مصرف حمایت میشود.

با این حال، در مقایسه با سال گذشته، در بحبوحه کاسته شدن بازار کار، میزان این رشد، کاهش خواهد یافت. در سال ۲۰۲۴، سیتی گروپ اعلام کرد که ۲۰۰۰۰ کارمند خود را پس از یک سال ناامیدکننده اخراج میکند. در همین حال، شرکتهای فناوری مانند گوگل، آمازون و سیلزفورس تعداد کارمندان خود را کاهش میدهند. از طرف دیگر، غول تحویل بسته، یو پی اس، ۱۲۰۰۰ شغل را کاهش داد.

در چین، اختلال در بازار املاک باعث رشد اقتصادی میشود. کاهش ارزش املاک و مستغلات بر درآمد، داراییها و روحیه عمومی تأثیر گذاشته است. با توجه به این اتفاقات، پیشبینی میشود که رشد مصرف در طول سال کاهش یابد.

آمریکای لاتین، شیلی و برزیل که جزو اولین کشورهای نوظهوری بودند که نرخ بهره را در سال ۲۰۲۱ افزایش دادند، در سال گذشته نیز از اولین کشورهایی بودند که نرخ بهره را کاهش دادند. به لطف بهبود تقاضای داخلی در میان افزایش قیمت ها، صندوق بینالمللی پول چشم انداز برزیل و مکزیک را در سال ۲۰۲۴ ارتقا داده است.

پیشبینی میشود کمترین رشد در تمام مناطق در اروپا با ۰،۹٪ مشاهده شود. در اواخر سال ۲۰۲۳، سیگنا، یک شرکت املاک اروپایی چند میلیاردی، به دنبال شدیدترین افزایش نرخ بهره در تاریخ ۲۵ ساله اتحادیه اروپا، ورشکست شد. اگر تورم سریعتر از حد انتظار کاهش یابد، احتمالاً منجر به تسهیل پولی و افزایش رشد اقتصاد جهانی خواهد شد. به طور کلی، اقتصاد جهانی در سال ۲۰۲۳ انتظارات را زیر پا گذاشت و ممکن است در سال ۲۰۲۴ نیز همین روال انجام شود. تنها ریسک موجود رکود اقتصادی در کشور چین است.

پیشبینی میشود در سال ۲۰۲۵ نیز از بحران چین به تدریج کاسته شود. در نتیجه تقاضا برای شرکتهای کامودیتی نیز زیاد خواهد شد. از طرفی با کاهش نرخهای بهره به تدریج نرخهای کامودیتیها نیز صعودی خواهد بود. در نتیجه تاثیر آن بر بازار سرمایه نیز ملموس خواهد بود.

در مجموع انتظار میرود رفته رفته بر رونق اقتصادی اضافه شود.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه