انتظار بورس از دولت چهاردهم

آخرین هفته بازار در دولت سیزدهم

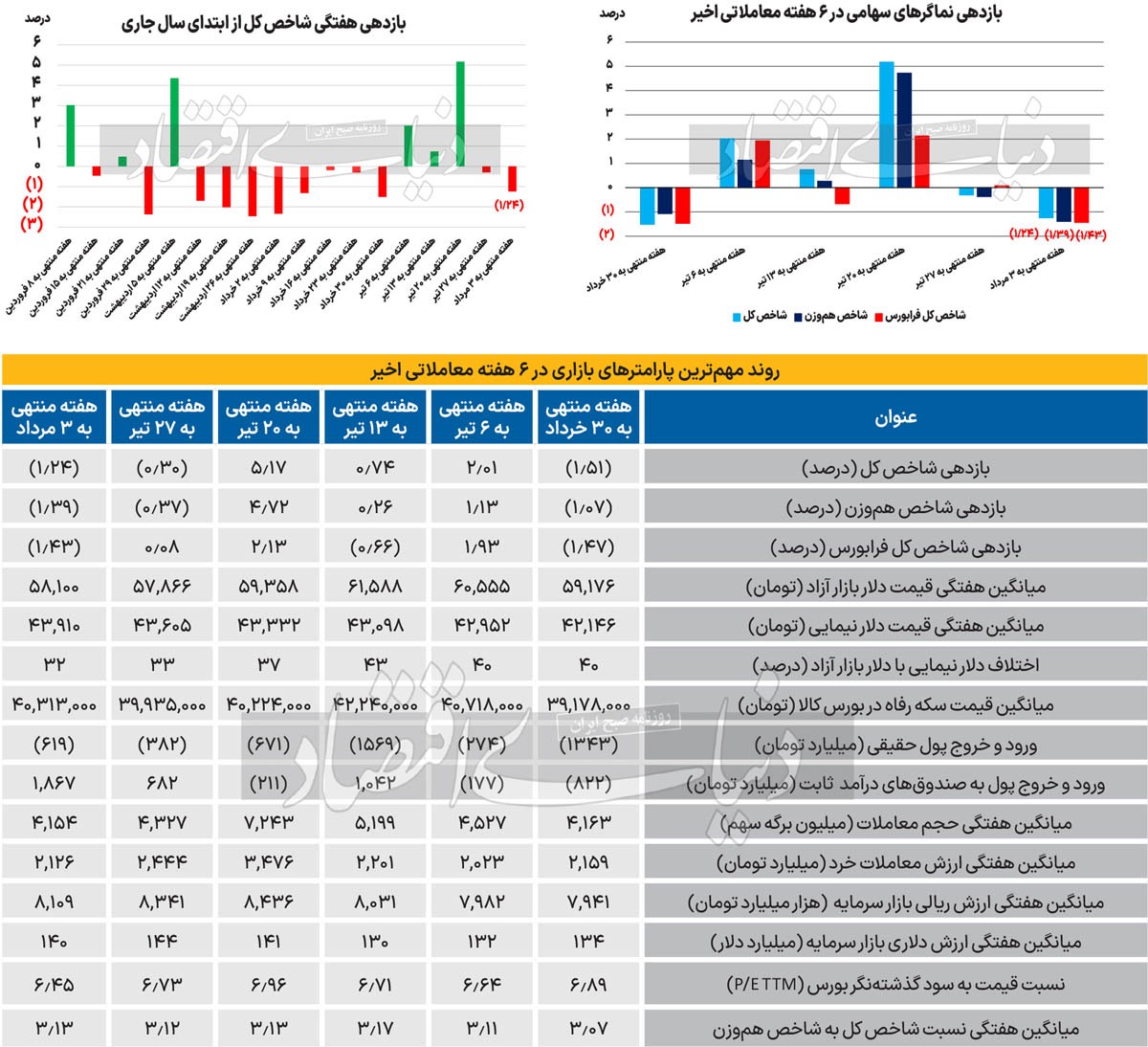

به گزارش میمتالز، هفتهای که سپری شد، آخرین هفته معاملاتی کامل در دوران دولت سیزدهم بود و چند صباحی دیگر، سوت آغاز فعالیت رسمی دولت چهاردهم نواخته خواهد شد و در این اثنا، اوضاع و احوال نابسامان بازار سهام، یکی از مهمترین دغدغهها و معضلات دولت چهاردهم است که باید توسط تیم اقتصادی دولت جدید مورد واکاوی قرارگرفته و سپس برای آن نسخه بهبود تجویز شود. دولت مسعود پزشکیان، بازار سرمایهای را تحویل خواهد گرفت که در برهه کنونی، گرفتار طیف متنوعی از ریسکها و مشکلات است. با وجود اینکه پیشبینی میشد با پیروزی مسعود پزشکیان در جریان انتخابات ریاست جمهوری میانه تیرماه، اوضاع و احوال بازار سهام به لحاظ آمار معاملاتی (مثل ارزش معاملات، جریان ورود پول و سرانههای خرید) با تغییر قابلتوجهی همراه شود، اما این مهم رنگ واقعیت به خود نگرفت و بازار فقط در دو روز ابتدایی پس از مشخص شدن نتیجه انتخابات ریاست جمهوری با اقبال عمومی همراه شد و پس از آن وضعیت تقاضا در بازار به شکل سابق برگشت. گفتنی است که بازار سهام در دو روز ابتدایی پس از اعلام نتایج انتخابات ریاستجمهوری با رشد ۵.۹۸درصدی شاخصکل بورس همراه شد.

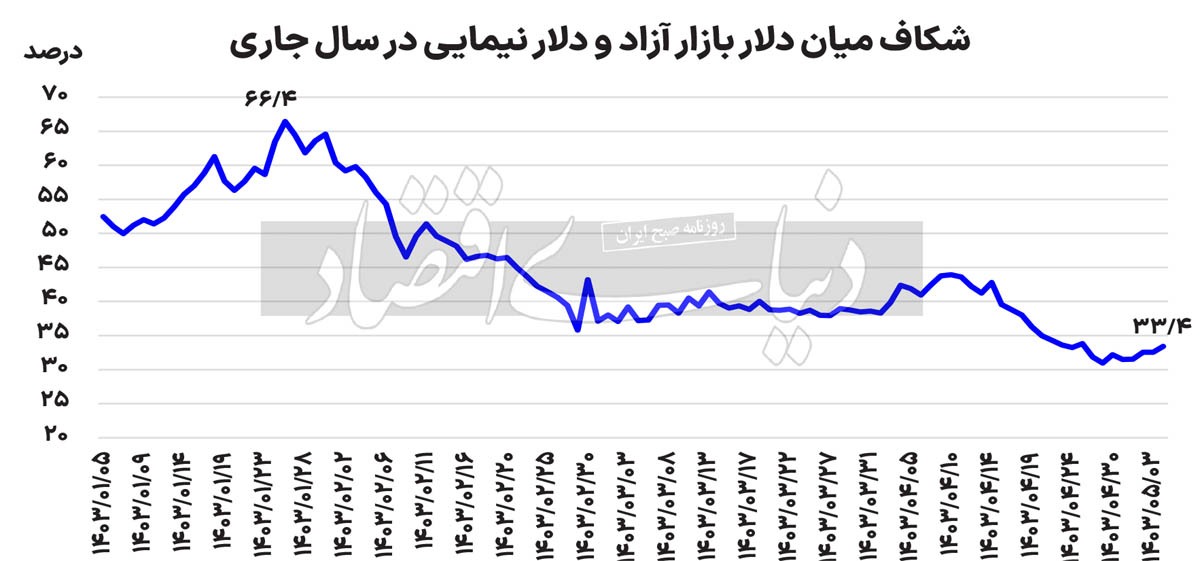

کاهش شکاف نیما و آزاد

در هفتهای که گذشت، دلار در بازار آزاد، میانگین ۵۸هزار و ۱۰۰تومانی را بهثبت رساند و دلار نیما نیز میانگین هفتهای ۴۳هزار و ۹۰۰تومانی را بهثبت رساند. بهاینترتیب اختلاف این دو نرخ که همواره محل انتقاد فعالان بازار سهام بودهاست، به کمترین میزان خود در هفتههای اخیر رسیدهاست. گفتنی است که در حالحاضر اختلاف این دو نرخ، ۳۲درصد است که کمترین شکاف ۶ هفته اخیر بهشمار میرود. دلار نیما در معاملات روز پنجشنبه وارد کانال ۴۴هزارتومان شد، نرخ مذکور سقف تاریخی دلار نیمایی محسوب میشود. بورس تهران در هفتههای اخیر بهطور کامل به این آیتم مثبت بیتفاوت بودهاست و بهنظر میرسد که اگر پارامترهای منفی پیرامون بازار حذف یا کمرنگتر شوند، اثر مثبت این موضوع در جریان معاملات بیش از پیش پدیدار خواهد شد.

خروج ادامهدار پول

روند خروج پول از تالار شیشهای در هفته گذشته نیز ادامهدار بود و ۶۱۹میلیاردتومان پول حقیقی از بازار سهام خارج شد. در ۶ هفته معاملاتی اخیر، ۴هزار و ۸۵۸میلیاردتومان پول حقیقی از گردونه معاملات سهام خارج شدهاست. عدمترسیم چشم انداز روشن فراروی سهام در اذهان بسیاری از سرمایهگذاران، این گروه از بازیگران بازار سهام را مجابکرده تا عطای بازار سهام را به لقای آن ببخشند و مسیر خروج از تالار شیشهای را در پیش بگیرند.

عملکرد ضعیف بهار، گریبانگیر بازار

با گذشت یک ماه از تابستان، صورتهای مالی سه ماهه نخست سالجاری اکثر شرکتها در کدال منتشرشده و بررسیهای آنها حاوی نکات قابلتوجهی برای سرمایهگذاران است. نگاهی به عملکرد شرکتها در بهار سالجاری نشان میدهد که در اکثر صنایع، اوضاع طبق پیشبینیها پیش نرفته و عملکردهای ضعیفی به ثبت رسیده است. در کنار سایر ریسکهای حاکم بر بازار سهام، عملکرد دور از انتظاری که در بهار امسال بهثبت رسیده نیز سبب شده تا بازار این چنین گرفتار رکود شده و در مدار نزولی قرار بگیرد. بررسی حاشیه سود فصلی کل بازار سهام نشان میدهد در بهار سالجاری، این نسبت به ۱۴ درصد رسیده است که از پاییز سال ۱۴۰۱ بیسابقه است. میتوان گفت در کنار همه خطراتی که در این مدت بازار را احاطه کردهبود، مساعدنبودن اوضاع بنیادی شرکتها نیز بازار را از سمت و سویی دیگر در تنگنا قرارداده است. قیمتگذاری دستوری و سرکوب نرخها، دستکاری هزینه خوراک و انرژی، قطعی گاز در زمستان و قطعی برق در تابستان و سیاستهای ضد تولید از جمله عواملی بوده که سبب شده تا حاشیه سودهای بازار در معرض تهدید قرار بگیرد و با افت همراه شود.

برای مثال بررسیها نشان میدهد؛ در گروه فلزات اساسی، شرکت فولاد خوزستان که در بهار ۱۴۰۲ حاشیه سود ۳۶ درصدی را به ثبت رسانده بود، در بهار سالجاری حاشیه سود ۲۳ درصدی داشتهاست. دلیل افت قابل توجه حاشیه سود در این شرکت عمدتا بهخاطر افزایش هزینههای سربار بوده است. در بهار سال جاری در این شرکت، هزینههای سربار ۶۴ درصد افزایش داشته که این موضوع شامل ۱۳۰ درصد افزایش در هزینه انرژی، رشد ۴۰ درصدی حقوق و دستمزد و رشد ۵۷ درصدی هزینه حمل بودهاست. در شرکتهای پتروشیمی، با نرخهای جدید یوتیلیتی و کاهش اسپردها در بهار امسال برخی شرکتها با افت سودآوری همراه بودهاند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه