عملکرد درخشان صندوقهای طلا

به گزارش میمتالز، از ابتدای سال جاری تا پایان معاملات هفته گذشته، قریب به ۱۴ همت پول حقیقی وارد این صندوقها شده است و خالص ارزش دارایی این صندوقها از مرز ۶۳ همت نیز عبور کرده است. در روزهایی که بورس تهران دوران سرشار از ناامیدی را گذرانده و با دامنه نوسان محدود، فقط زمان خریده تا از شرایط مبهم و بحرانی فعلی گذر کند، صندوقهای طلا با اقبال عمومی همراه شدهاند و در برخی روزهای معاملاتی، ارزش معاملات این صندوقها از سهام نیز پیشی گرفته است. در ادامه مطلب حاضر نگاهی به ماهیت و مکانیزم این صندوقها خواهیم داشت و سپس دادههای آماری مربوط به این صندوقها مورد تجزیه و تحلیل قرار خواهد گرفت.

صندوق طلا (gold fund) یکی از گزینههای محبوب برای سرمایهگذاری در بازار طلا و سکه است که به دلیل سهولت سرمایهگذاری و مزایایی که نسبت به سرمایهگذاری سنتی در طلا ایجاد کرده است، مخاطبان و طرفداران زیادی دارد. البته با وجود این ابزارهای نوظهور، همچنان برخی بهترین راه سرمایهگذاری در بازار طلا را خرید فیزیکی آن میدانند. صندوق طلا، نوعی صندوق سرمایهگذاری کالایی است که در بورس اوراق بهادار معامله میشود. صندوقهای طلا در بورس، سرمایههای خرد افراد مختلف را جمع آوری کرده و توسط مدیران متخصص در سبدی از داراییهای مرتبط با طلا از جمله سکه، شمش و اوراق بهادار مبتنی بر طلا سرمایهگذاری میکنند. هدف این صندوقها کسب حداکثر سود از نوسانات بازار طلا و سکه برای سرمایهگذاران است.

سبد دارایی صندوقهای طلا

صندوقهای سرمایهگذاری با جمع آوری وجوه خرد از افراد مختلف، اقدام به سرمایهگذاری در انواع داراییها با هدف کسب سود میکنند. در این میان پرتفوی صندوقهای طلا شامل مجموعهای از داراییها میشود که توسط این صندوق خریداری شدهاند که در ادامه به تشریح انواع داراییهای موجود در پرتفوی این صندوقها پرداخته خواهد شد. نخستین دارایی، گواهی سپرده کالایی سکه طلاست؛ این گواهیها نشان دهنده مالکیت مقدار معینی از سکه طلا هستند که در یک انبار مشخص و مورد تایید بورسکالا نگهداری میشود. معمولا بخش عمدهای از سرمایه صندوقهای طلا در این گواهیها سرمایهگذاری میشود.

دومی دارایی گواهی سپرده شمش طلاست؛ مشابه گواهیهای سکه طلا، این گواهیها نیز نشان دهنده مالکیت شمشهای طلا هستند که در انبارهای مورد تایید بورسکالا نگهداری میشوند. سومین دارایی، سلف سکه طلاست؛ در واقع قراردادهای پیش خرید سکه طلا به سرمایهگذاران اجازه میدهد در آینده سکه طلا را با قیمتی مشخص دریافت کنند. افزون بر موارد فوق الذکر، بخشی از سرمایه صندوقهای طلا در داراییهای کم ریسک مانند سپردههای بانکی، اوراق با درآمد ثابت و سایر ابزارهای مالی با ریسک پایین سرمایهگذاری میشود. وجود داراییهای کم ریسک در پرتفوی صندوقهای طلا به این دلیل است که این صندوق بتواند علاوه بر بهره مندی از افزایش قیمت طلا، ریسکهای مرتبط با نوسانات شدید بازار طلا را کاهش دهد.

این ترکیب به مدیران صندوق امکان میدهد تا بازدهی مناسبی برای سرمایهگذاران ایجاد کنند و در عین حال، با حفظ نقدشوندگی کافی در صندوق، به سرمایهگذاران این اطمینان را بدهد که در صورت نیاز به پول خود، به راحتی میتوانند واحدهای صندوق را به پول نقد تبدیل کنند.

مزایا و معایب صندوقهای طلا

صندوقهای طلا دارای مزایای پرشماری نسبت به خرید فیزیکی طلاست که در ادامه به آنها پرداخته خواهد شد. نخستین مزیت امکان سرمایهگذاری با مبالغ اندک است؛ صندوق طلا امکان سرمایهگذاری با سرمایه اندک را برای افراد فراهم میکند. زیرا حداقل مبلغ خرید صندوق سرمایهگذاری طلا، تنها ۵۰۰هزار تومان است. در حالی که خرید سکه طلا، شمش طلا یا حتی طلای زینتی نیاز به هزینههای میلیونی خواهد داشت. دومین مورد، قابل معامله بودن در بورس است؛ یکی از ویژگیهای صندوقهای طلا این است که قابلیت معامله در بازار بورس را دارد؛ بنابراین این امکان را به سرمایهگذاران میدهد تا از طریق سامانه معاملات آنلاین کارگزاری خود و به صورت کاملا آنلاین، اقدام به خرید و فروش واحدهای آن کنند؛ بنابراین دیگر سرمایهگذار نیازی به مراجعه حضوری و صرف وقت زیاد برای معامله طلا نخواهد داشت.

سومین مورد رفع مشکلات نگهداری فیزیکی طلا و سکه است. با سرمایهگذاری در صندوق طلا، مشکلات خرید فیزیکی طلا از جمله حمل کرد ن، نگهداری در مکانی امن، احتمال کلاهبرداری، سرقت و تقلب در اصالت کالا از بین میرود. چهارمین مزیت، کاهش هزینههای معاملات است. خرید طلای فیزیکی دارای کارمزد و مالیات و اجرت است، در صورتی که صندوقهای طلا معاف از مالیات بوده و کارمزد بسیار اندکی دارند. پنجمین مورد نقدشوندگی مناسب این صندوقهاست؛ صندوقهای طلا دارای نقدشوندگی بالایی هستند و سرمایهگذاران میتوانند سرمایه خود را در هر زمان که تمایل داشته باشند و به راحتی از صندوق خارج کرده و به وجه نقد تبدیل کنند. ششمین مورد فروش راحت واحدهای این صندوقهاست.

گاهی ممکن است نیاز داشته باشید که مبلغی کمتر از ارزش یک سکه، شمش طلا یا حتی طلای زینتی خود را نقد کنید. این کار از طریق فروش طلای فیزیکی دشوار است و ممکن است هزینههای معامله را برای شما افزایش دهد. اما صندوقهای طلا این مشکل را حل میکنند. سرمایهگذار میتواند در هر زمان که بخواهد، واحدهای صندوق سرمایهگذاری طلای خود را به فروش ر ساند ه و مبلغ مورد نظر خود را دریافت کند. حتی اگر این مبلغ کمتر از ارزش یک سکه یا شمش طلا باشد؛ زیرا هر واحد از صندوق سرمایهگذاری طلا مبلغ کمی دارد. هفتمین مزیت، مدیریت حرفهای داراییها با خرید این صندوقهاست؛ صندوقهای سرمایهگذاری مبتنی بر سکه و شمش طلا علاوه بر مزایای ذکر شد ه، امکان بهره مندی از تخصص و تجربه مدیران حرفهای صندوق را نیز برای سرمایهگذاران فراهم میکنند. مدیران صندوق میتوانند در زمان رونق بازار طلا، تا ۹۰درصد دارایی صندوق را به سرمایهگذاری در سکه طلا، شمش طلا و اوراق مشتقه آن اختصاص دهند. در زمان رکود نیز، میتوانند منابع طلای صندوق را به ۷۰درصد کاهش داد ه و ۳۰درصد مابقی را به اوراق با درآمد ثابت تخصیص دهند. این اقدام باعث میشود که ریسک سرمایهگذاری در صندوقهای سرمایهگذاری مبتنی بر سکه تا حدودی مدیریت شود.

واحد صندوق طلا یا سکه؟

اگرچه مزایایی که برای صندوق طلا مطرح شد، این ابزار مالی را به یکی از روشهای سرمایهگذاری پرمخاطب تبدیل کرده است، اما مهمترین مزیت آن را میتوان در مقایسه صندوقهای طلا با خرید طلای فیزیکی مشاهده کرد. یکی از مهمترین چالشهای خرید طلای فیزیکی، پرداخت مالیات و اجرت آن در هر خرید و فروش است. این هزینهها میتوانند سود حاصل از سرمایهگذاری در طلا را به طور قابلتوجهی کاهش دهند و بهخصوص برای سرمایهگذاری کوتاه مدت، غیراقتصادی باشند. اگرچه خرید طلای دست دوم و آب شده میتواند راهی برای کاهش هزینههای مالیات و اجرت باشد، اما ریسک عدماطمینان از اصالت کالا را به همراه دارد. تشخیص طلای اصل از طلای تقلبی با عیار پایین، بهخصوص برای افراد غیرمتخصص، کار دشواری است و خرید طلای تقلبی میتواند ضررهای مالی قابلتوجهی به همراه داشته باشد.

به صورت کلی، خرید و فروش طلا و سکه با ریسکها و چالشهایی مانند ریسک گم شد ن، دزدید ه شد ن طلا و سکه، ریسک عدماصالت طلا، هزینه زیاد اجرت ساخت در طلای زینتی، کسر هزینههای اضافی مانند اجرت در زمان فروش، عدمامکان خرید طلای فیزیکی با مبلغ اندک و پرداخت هزینههای مازاد مانند اجرت ساخت، سود فروشنده و مالیات همراه است؛ بنابراین به دلیل مشکلات و ریسکهای گفته شده، سرمایهگذاری در طلای فیزیکی اغلب آسان نیست. در حالی که صندوق سرمایهگذاری طلا با حذف ریسکها و مشکلات فوق، راه حل سادهای را برای کسب سود متناسب با ارزش طلا، به افراد علاقهمند ارائه میکند. در واقع صندوق طلا، امکان سرمایهگذاری در طلا را بدون خرید فیزیکی آن به سرمایهگذار میدهد و روشی مطمئن با بازدهی حتی بالاتر از طلا برای سرمایهگذاری ایجاد میکند.

معایب صندوقهای طلا

با وجود مزایای زیادی که گفته شد، سرمایهگذاری در صندوق طلا نیز محدودیتهایی دارد که باید در نظر گرفته شوند که در ادامه به آن پرداخته خواهد شد. صندوقهای طلا شامل کارمزد مدیریتی سالانه و کارمزد خرید و فروش میشود که میتواند بر بازدهی سرمایهگذاری تاثیر بگذارد؛ اگرچه این مبلغ بسیار کمتر از هزینههای سود فروشنده و اجرت در طلای فیزیکی است. عدممالکیت فیزیکی طلا دومین نکته در خرید این صندوقهاست؛ با سرمایهگذاری در صندوقهای طلا، سرمایهگذار مالکیت فیزیکی طلا را در اختیار ندارد؛ به همین دلیل، اگر داشتن طلا به صورت فیزیکی برای سرمایهگذار اهمیت دارد، صندوق طلا گزینه مناسبی برای وی نخواهد بود.

ریسک صندوقهای طلا چیست

صندوقهای طلا یکی از ابزارهای سرمایهگذاری تحت نظارت سازمان بورس و اوراق بهادار هستند. این سازمان، بر عملکرد این صندوقها نظارت دارد و در صورت بروز هرگونه مشکل، نسبت به رفع آن اقدام میکند. به همین دلیل، صندوقهای طلا امنیت بسیار بالایی دارند. همچنین صندوقهای طلا به دلیل ارزندگی بالا و وجود بازارگردان، دارای نقدشوندگی مناسبی هستند و سرمایهگذاران برای خروج سرمایه خود از این نوع از صندوقها مشکلی نخواهند داشت. تنها ریسک صندوق طلا، نوسان قیمت طلاست. بازدهی این صندوقها نیز به قیمت اونس جهانی و نرخ روز ارز وا بسته است. با این حال، بررسی آمارهای سالهای گذشته نشان میدهد که برآیند نوسانات بلندمدت در این بازار مثبت و سرمایهگذاری در آن سودآور بود ه است.

مکانیزم بازدهی صندوقهای طلا

در صندوقهای طلا، ارزش صندوق وابسته به قیمت طلا خواهد بود. در واقع صندوق در اوراق مبتنی بر فلز طلا سرمایهگذاری کرده و با افزایش قیمت آنها بازدهی کسب میکند؛ بنابراین بازدهی صندوقهای طلا در ایران به عوامل مختلفی از جمله تغییرات قیمت جهانی طلا، نرخ ارز، سیاستهای اقتصادی و مالی داخلی و وضعیت کلی بازارهای مالی بستگی خواهد داشت. همچنین بازدهی صندوقهای طلا متناسب با دارایی موجود در پرتفوی آنها خواهد بود. همانطور که قبلتر مطرح شد، برخی از صندوقهای طلا عمده دارایی خود را در گواهی سپرده کالایی سکه طلا و برخی دیگر عمده دارایی خود را روی گواهی سپرده کالایی شمش طلا سرمایهگذاری میکنند؛ بنابراین بازدهی صندوقهای طلا میتواند در زمانهای مختلف، با یکدیگر تفاوت داشته باشد. صندوقهایی که بیشتر در گواهی سپرده سکه سرمایهگذاری کرده اند، در دورههای صعودی قیمت طلا، به دلیل وجود حباب سکه، بازدهی بیشتری خواهند داشت. اما در دورههای نزولی، ارزش این صندوقها نیز با سرعت بیشتری کاهش مییابد.

وضعیت آماری صندوقهای طلا

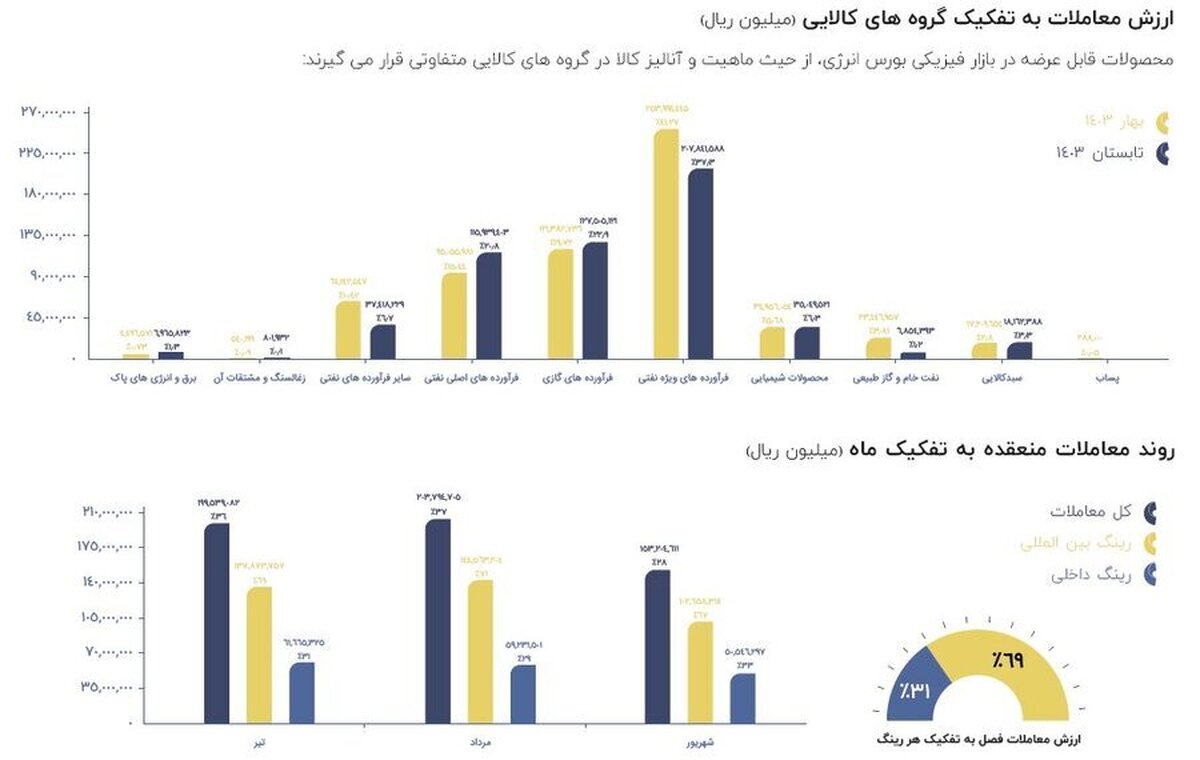

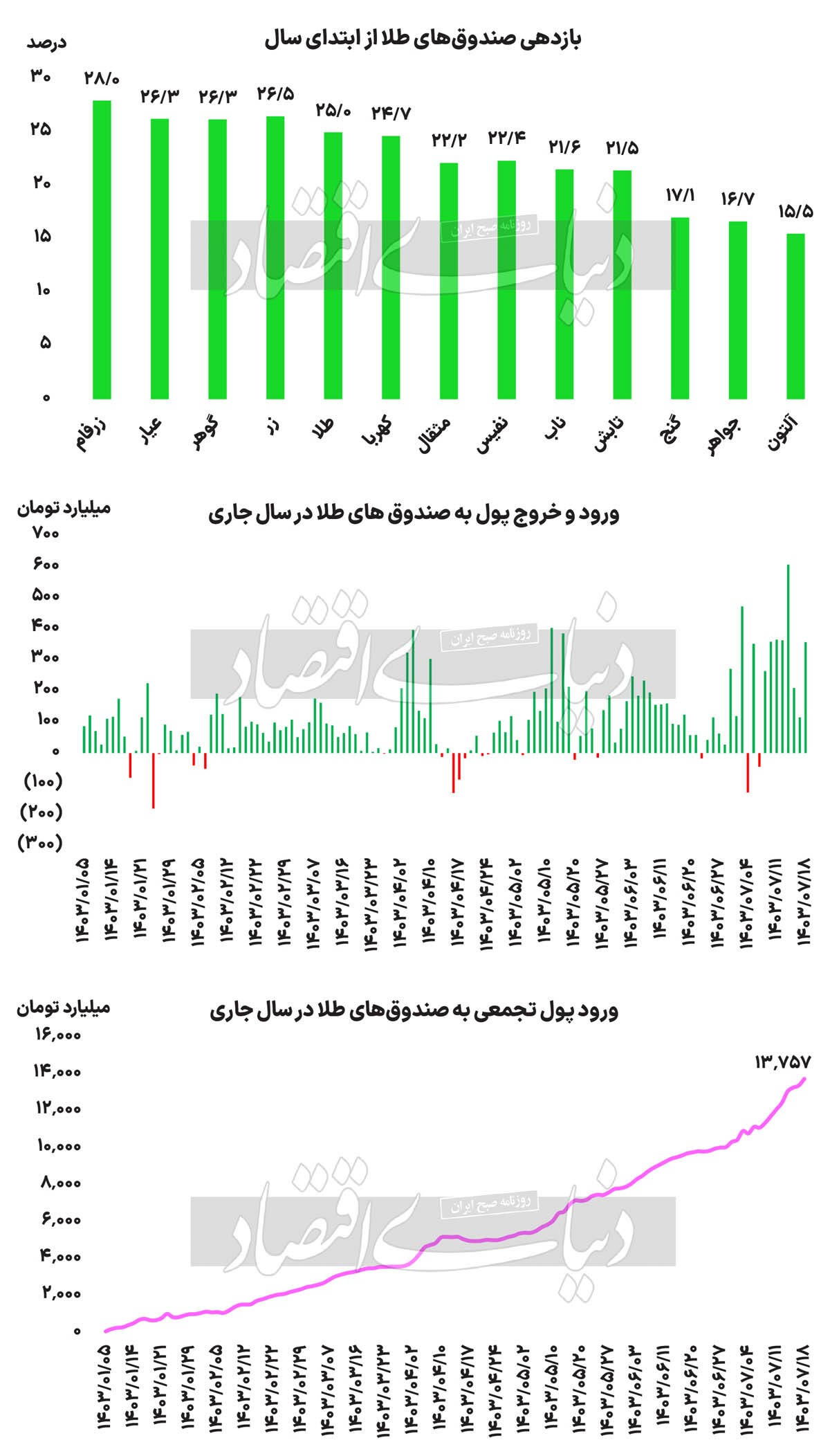

بررسیهای آماری نشان میدهد که از ابتدای سال جاری تا پایان معاملات هفته گذشته، ۱۳هزار و ۷۵۷ میلیارد تومان پول حقیقی وارد این صندوقها شده است. ارزش داراییهای تحت تملک این صندوقها در پایان سال گذشته حدود ۳۳ همت بود که در سال جاری خالص داراییهای این صندوقها نزدیک به ۱۰۰درصد رشد را تجربه کرده و حدود ۶۳ همت شده است. در کل سال گذشته این صندوق با ورود ۸هزار و ۵۰۰ میلیارد تومانی پول حقیقی همراه بوده است؛ اما امسال ورود پول به این صندوقها شتاب بیشتری به خود گرفته است. میانگین ارزش معاملات این صندوقها در سال جاری نیز ۷۱۱ میلیارد تومان بوده است. بررسی بازدهی صندوقهای طلا از ابتدای سال نشان میدهد که صندوق زرفام با رشد ۲۸ درصدی در صدر رتبه بندی بازدهی صندوقهای طلا قرار دارد و صندوقهای عیار و گوهر نیز با افزایش ۲۶.۳ درصدی، در رتبههای بعدی قرار دارند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه