۴۰ درصد از مالیات بر درآمد کشور بر عهده مشاغل است

به گزارش میمتالز، کامران زارعی کارشناس اقتصاد مالیات با بیان از کلیدیترین حوزهها برای تحول و پیشرفت اقتصادی در ایران مالیات است گفت: تحقق شعار بودجه بدون نفت، کاهش سهم نفت در اقتصاد ایران و پایدارسازی درآمدهای کشور علاوه بر افزایش تابآوری اقتصاد ایران در برابر تحریمها، کاهش کسری بودجه، مدیریت تورم، تثبیت نرخ ارز، تثبیت رشد اقتصادی و بهبود معیشت عمومی را به دنبال خواهد داشت.

وی ادامه داد: نکته قابل تامل در رابطه با نظام مالیاتی این است که اخذ مالیات یک کنش ساده نیست، بلکه یک کنش اقتصادی و اجتماعی است؛ چراکه در ابتدا با منافع اقتصادی هدایت میشود و دوم معطوف به کنشگران اجتماعی دیگر، چون دولت، مسئولان و ماموران مالیاتی، تشکلها و اصناف و مودیان و در یک کلام کل جامعه بوده و در یک محیط اجتماعی انجام میشود.

او بیان کرد: توجه به موضوع فرهنگ مالیاتی جامعه و تحقق مالیاتستانی عادلانه اولین قدم در فرآیند مالیاتستانی است.

وی اظهار کرد: طبق آمارهای سازمان امور مالیاتی کشور متاسفانه ترکیب و نحوه توزیع بار مالیاتی به صورت متوازن برقرار نمیشود، به صورتی که بخش مشاغل با داشتن سهم حدودا ۲۰ درصدی از تولید ناخالص داخلی کشور و دارا بودن بیشترین تعداد مودیان مالیاتی، تنها ۶ درصد از سهم مالیات در بین منابع مختلف مالیاتی را پوشش میدهد و این آمار از سال ۹۹بدون تغییر مانده است. در حالی که سهم اشخاص حقوقی از مالیات ۴۰ درصد است.

کارشناس اقتصادی اظهار کرد:آمارهای پایگاه اینترنتی سازمان همکاری و توسعه اقتصادی (OECD) نشان میدهد که میانگین سهم مالیات بر درآمد اشخاص حقیقی از کل درآمدهای مالیاتی در این کشورها در سال ۲۰۲۰ به میزان ۲۴.۰۷ درصد بوده است.

زارعی بیان کرد: این شاخص طی سال ۲۰۲۱در دانمارک ۵۲ درصد، کانادا ۳۶ درصد و آمریکا ۴۲ درصد بوده است.

وی ادامه داد: مقایسه آمارهای سازمان همکاری و توسعه اقتصادی و سازمان امور مالیاتی کشور نشان میدهد که در کشورهای عضو این سازمان بر خلاف ایران بیشتر بار مالیاتی بر دوش اشخاص حقیقی است.

زارعی گفت:مالیات بر درآمد اشخاص حقیقی در ایران شامل مالیات بر درآمد حقوق کارکنان بخش عمومی، حقوق کارکنان بخش خصوصی، مشاغل، مستغلات و درآمدهای متفرقه است. مالیات بر حقوق که شامل حقوق کارکنان بخش عمومی و بخش خصوصی است بخش مهمی از پایه مالیات بر درآمد است که در مقایسه با مشاغل همیشه مالیات بیشتری پرداخت کرده است. بر اساس آمارهای سال ۱۴۰۲، ۵۳درصد از مالیات بر درآمد مربوط به مالیات حقوق و ۴۰ درصد مربوط به مالیات مشاغل است.

وی تاکید کرد:این اختلاف موجود در پرداخت مالیات بین اشخاص حقیقی که حقوقبگیران بیش از نیمی از آن را پرداخت میکنند و سرانه مالیاتی پرداختی آنان بیش از سرانه بخش مشاغل است موجب القاء حس بی عدالتی در جامعه میشود که مستقیما فرهنگ مالیاتی را تحت تاثیر قرار میدهد.

او بیان کرد:این تبعیض موجب تضعیف فرهنگ مالیاتی میشود و در نهایت تمکین مالیاتی را کاهش داده و ارتکاب فرار مالیاتی را تقویت میکند که ضروری است این تبعیض در پرداخت مالیات از بین رفته و مشاغل مالیات واقعی خود را به تناسب سهم آنها از تولید ناخالص داخلی کشور بپردازند.

منبع: باشگاه خبرنگاران جوان

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

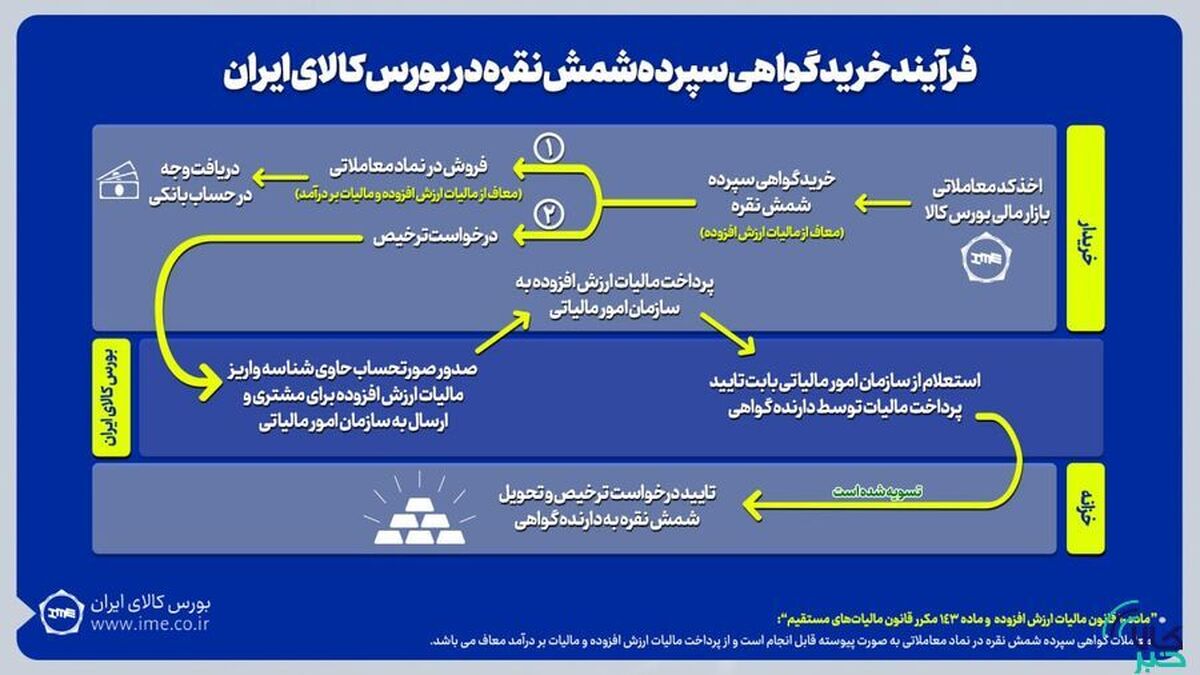

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود