سردرگمی طلا در جنگ تجاری

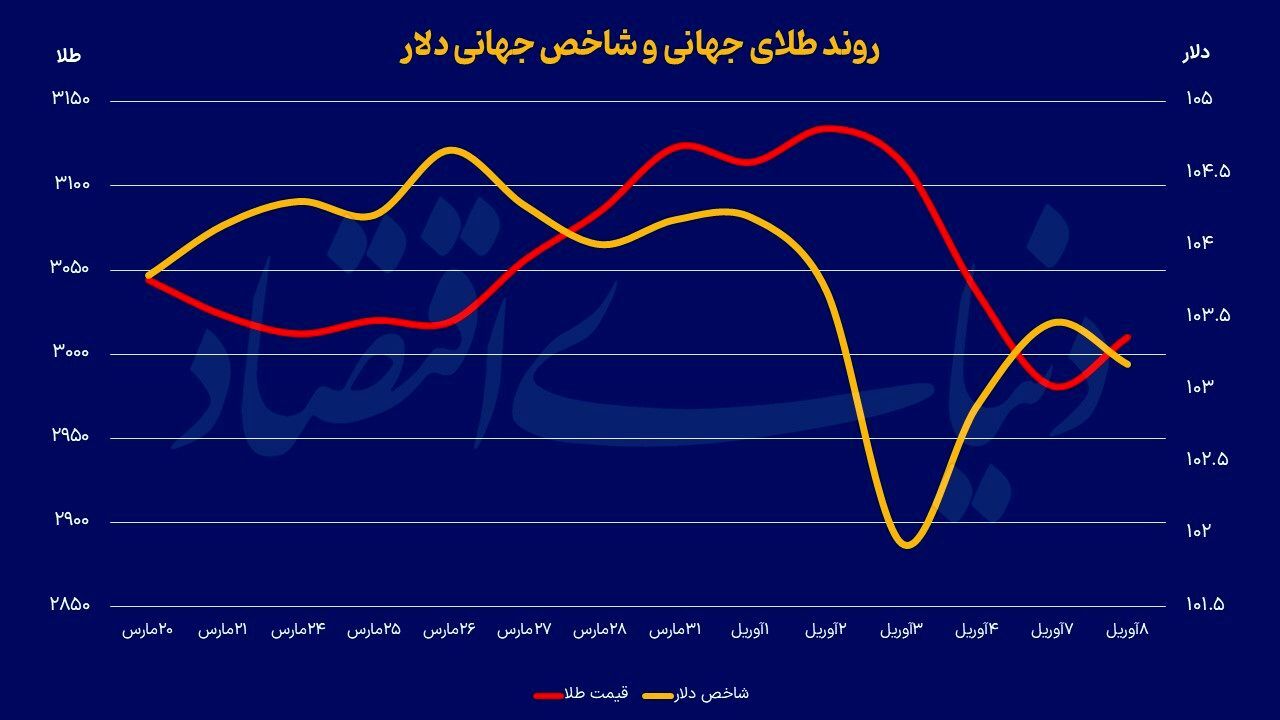

به گزارش میمتالز، در روزهای اخیر، بازارهای مالی جهانی دچار نوسانات شدیدی شدهاند و ارزش بازارها حدود ۱۰ تریلیون دلار کاهش یافته است. علت اصلی این سقوط، تشدید تنشهای تجاری میان آمریکا و چین بوده است؛ بهویژه پس از آنکه دونالد ترامپ تهدید کرد در صورت عقبنشینی نکردن چین از تعرفههای تلافیجویانه، تعرفههای جدیدی به میزان ۵۰ درصد اعمال خواهد کرد. به دنبال نوسانات بازارها، معاملات طلای جهانی در شامگاه دوشنبه در قیمت ۲۹۸۰ دلار در هر اونس بسته شد. با این حال، روز گذشته قیمت طلا بار دیگر به کانال ۳۰۱۰ دلار افزایش یافت.

با وجود نوسانات بالا، طلا به عنوان یک دارایی امن همچنان جایگاه خود را حفظ کرده است. ساکی کوپر، تحلیلگر بانک استاندارد چارترد، در تازهترین گزارش خود گفته است که انتظار دارد قیمت طلا در سهماهه دوم سال ۲۰۲۵ بهطور متوسط به ۳۳۰۰ دلار در هر اونس برسد؛ در حالیکه پیشبینی قبلی ۲۹۰۰ دلار بود. کوپر گفت طلا در شرایط فعلی در تله نقدینگی قرار گرفته و فروشندگان برای تامین نقدینگی دست به فروش طلا زدهاند. با این حال، به گفته او، طلا در دورههای رکودی عملکرد خوبی دارد. بهطور متوسط، در هفت رکود اخیر آمریکا، طلا سالانه حدود ۱۵ درصد رشد داشته است.

کوپر با اشاره به خطر رکود و احتمال افزایش تورم ناشی از تعرفهها، چشمانداز مثبتی برای طلا ترسیم و اظهار کرد که حتی در دورههایی از رکود تورمی نیز طلا عملکرد مثبتی را به ثبت رسانده است. در حالی که شاخص نوسانات (VIX) به بالای ۶۰ رسیده- سطحی که تنها در بحران مالی ۲۰۰۸ و سقوط بازار ۲۰۲۰ دیده شده بود- بازارهای جهانی با فروش گسترده مواجهاند. قیمت طلا نیز در این روند نزولی قرار گرفته و به زیر ۳ هزار دلار سقوط کرده، اگرچه برخی تحلیلگران معتقدند بازار طلا به کف قیمتی نزدیک شده است. نوسانات شدید باعث شده قیمت طلا بین صعود و نزول در نوسان باشد. در کنار طلا، نقره نیز نوسانات شدیدی را تجربه کرده است. بهنظر میرسد فروشندگان نقره خسته شدهاند و ممکن است قیمتها به زودی تثبیت شود. تحلیلگران معتقدند اگرچه شرایط بازار پر از ترس است، اما احتمال رسیدن به کف قیمتی در بسیاری از داراییها از جمله کالاها بالا رفته است.

چشمانداز طلا در دیدگاههای مختلف

برخی تحلیلگران اعلام کردند که دوره موسوم به buy the dip، یعنی خرید در زمان کاهش قیمتها به امید رشد مجدد، به پایان رسیده و سرمایهگذاران باید با واقعیتهای جدید بازار وفق پیدا کنند. طبق باور این کارشناسان، بازار سهام آمریکا در سالهای گذشته به واسطه سیاستهای انبساطی بانک مرکزی رشد غیرواقعی کرده بود و هدف این سیاستها این بود که مردم از رشد ارزش داراییهای خود احساس ثروتمندی کنند و رفتار مصرفی و سرمایهگذاری آنها کنترل شود. اکنون، اما با کوچک شدن ترازنامه فدرالرزرو برای نخستینبار در ۱۵ سال اخیر و قطع حمایتهای مالی، این دوره به پایان رسیده است. بسیاری از سرمایهگذاران همچنان فکر میکنند بازار پس از هر افتی به سرعت باز خواهد گشت، اما از نظر برخی تحلیلگران این طرز فکر دیگر جواب نمیدهد.

از سوی دیگر، بانک سرمایهگذاری گلدمن ساکس کاهش اخیر قیمت طلا را فرصتی برای خرید این فلز گرانبها ارزیابی کرده و آن را همچنان قویترین گزینه سرمایهگذاری در میان کالاها میداند. تحلیلگران این بانک معتقدند افت قیمت طلا ناشی از عوامل فنی کوتاهمدت، نظیر فروش اجباری به دلیل ریزش بازار سهام و گردش سرمایه به سمت داراییهای جایگزین بوده است. اما چشمانداز میانمدت همچنان صعودی است.

گلدمن ساکس پیشبینی کرده قیمت طلا تا پایان سال ۲۰۲۵ به ۳۳۰۰ دلار در هر اونس برسد و حتی دامنه قیمتی بین ۳۲۵۰ تا ۳۵۲۰ دلار را محتمل میداند. این پیشبینی بر مبنای کاهش رشد جهانی به دلیل تعرفههای متقابل آمریکا، افزایش تقاضای بانکهای مرکزی کشورهای در حال توسعه و رشد سرمایهگذاری در صندوقهای قابل معامله (ETF) مبتنی بر طلا، در پی نگرانی از رکود اقتصادی و کاهش نرخ بهره در آمریکا شکل گرفته است. از طرفی، طلا و دیگر فلزات گرانبها از موج جدید تعرفهها معاف شدهاند و گلدمن ساکس بعید میداند که دولت آمریکا بخواهد در آینده بر آنها تعرفهای وضع کند. در مقابل، فلزات صنعتی مانند مس، در معرض ریسک هستند و در صورت تشدید تنشهای تجاری ممکن است قیمت آنها در سهماهه دوم سال کاهش یابد.

سود روسیه از خرید طلا

در ادامه این تحولات، مقالهای از بانک ملی سوئیس (SNB) نشان داده که صادرات سنگین طلا از سوئیس به آمریکا بهشدت تراز تجاری دو کشور را مخدوش کرده است. این صادرات که عمدتا بهدلیل نیاز بازار آمریکا به شمشهای ۱۰۰اونسی و نقش سوئیس به عنوان مرکز پالایش طلا رخ داده، باعث شد تنها از دسامبر تا فوریه، ۴۱۴ تن طلا از سوئیس به آمریکا صادر شود. بانک ملی سوئیس تاکید کرد که تحلیلگران باید این تحولات را ناشی از عوامل مالی جهانی بدانند، نه نشانهای از تغییرات بنیادی در اقتصاد سوئیس. از سوی دیگر، روسیه نیز از افزایش قیمت طلا بهخوبی بهره برده است. ذخایر طلای بانک مرکزی روسیه که از سال ۲۰۱۴ (پس از الحاق کریمه) بهطور گسترده انباشته شده بود، اکنون به ارزش تقریبی ۲۲۹ میلیارد دلار رسیده است.

این افزایش ارزش، بخشی از ضرر ناشی از توقیف حدود ۳۲۲میلیارد دلار از ذخایر خارجی روسیه را جبران کرده است. با آنکه حجم فیزیکی ذخایر طلای روسیه طی سه سال اخیر تغییر چندانی نکرده، افزایش قیمت طلا باعث شده روسیه تقریبا یکسوم از داراییهای بلوکهشدهاش را جبران کند. کارشناسان سه هدف در خصوص خرید طلا از سوی روسیه ترسیم کردند. دوری از ریسک ارزهای غربی، تقویت نقدینگی روبلی از طریق معاوضه طلا با پول ملی و حمایت از معادن داخلی طلا. با وجود اینکه طلا نقدشوندگی کمتری نسبت به اوراق قرضه دارد، اما تقاضای بالا در بازار جهانی میتواند در بحرانهای احتمالی، فروش آن را تسهیل کند.

منبع: دنیای اقتصاد

شرکت ملی مس یکی از بهترین شرکتهای معدنی کشور است

گروه فولاد مبارکه انرژی خورشیدی را به خانهها میآورد/ اشتغالزایی فولاد مبارکه با اعطای وام جهت خرید و نصب پنلهای خورشیدی به خانوادههای کمبرخوردار

گسترش انرژیهای پاک در کنار اشتغالزایی برای خانوادههای کمبرخوردار

“ومعادن” بخشی از مطالبات ارزی را وصول کرد

حمایت گروه فولاد مبارکه برای ایجاد درآمد پایدار دهکهای زیر ۷ شهرستان مبارکه از طریق تولید برق خورشیدی خانگی

سهامداران “ومعادن” خواستار بازارگردانی و جذب منابع مالی شدند

شرکت ایریسا موفق به اخذ گواهینامههای بینالمللی سیستم مدیریت یکپارچه شد

تقسیم سود ۳۷۰ ریالی به ازای هر سهم فملی

حضور میدانی مدیرعامل گروه فولاد مبارکه در بخشهای مختلف تولید

بازگشت ایران به جایگاه دهمین تولیدکننده بزرگ فولاد جهان/ کاهش ۱۰.۳ درصدی تولید ایران

انتخاب طیبنیا در انتخاب

کاهش شاخص بورس در معاملات امروز

آغاز فروش اینترنتی سایپا کوییک از ۰۶ مرداد ۱۴۰۴

تعداد سهامداران فعال بورس از ۲۲۵ هزار کد گذشت

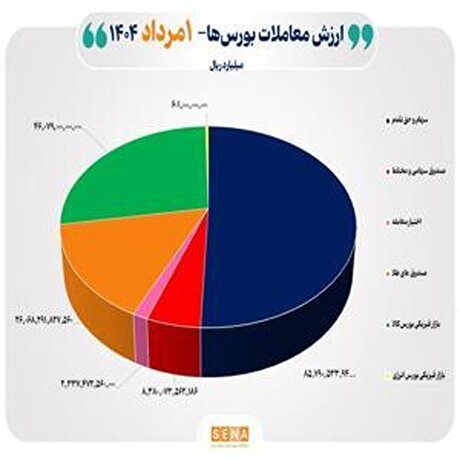

مبادله ۱۷ هزار میلیارد تومانی اوراق بهادار و کالا در بازار سرمایه

قدردانی مدیرعامل پیشین فولاد خراسان از پرسنل، سهامداران و دعوت به تداوم افتخارآفرینی برای شرکت

ایران، پیشتاز افزایش درآمد نفتی اوپک در سال ۲۰۲۴ شد

رونمایی از سامانه بهبود و نظارت بر عملکرد مالی شرکتهای بزرگ معدن و صنایع معدنی

معامله بیش از ۲.۶ میلیون تن کالا در بورس کالا

انتصاب سرپرست و اعضای جدید هیأت مدیره مجتمع فولاد خراسان

خداحافظی در اوج/ جوانبخت با کارنامهای درخشان از خراسان رفت

رشد ۱۰۰ درصدی صادرات محصولات فولاد مبارکه

نظارت بر معادن در مازندران بیشتر شود

پروژههای بزرگ معدنی در مسیر بهرهبرداری؛ حرکت بهسوی رشد اقتصادی شتاب میگیرد

کاهش ۴.۸ درصدی تولید فولاد ایران در بهار امسال/ جزئیات کامل تولید محصولات زنجیره آهن و فولاد در سه ماهه نخست امسال

کسب ۳ سپاسنامه در جشنواره ملی بهرهوری توسط شرکت گلگهر

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

مزایده فروش ۵۰۰۰ تن ضایعات خرسک در شرکت آهن و فولاد ارفع