مردمیسازی سرمایهگذاری در حوزه تولید با عرضه ۲۰۰ میلیون یورویی اوراق صکوک مرابحه ارزی فولاد مبارکه

به گزارش میمتالز، مدیرعامل گروه فولاد مبارکه در این آیین، ضمن قدردانی از ابتکار عمل بانک مرکزی و صندوق توسعه ملی که در اقدامی دیگر، امکان سرمایهگذاری برای تولید را فراهم کردند، گفت: حجم کل تأمین مالی فولاد مبارکه از طریق عرضه اوراق صکوک مرابحه ارزی معادل ۲۰۰ میلیون یورو است که در مرحله اول، ۱۱۰ میلیون یورو از اوراق مذکور منتشر و نخستین تأمین مالی ارزی شبکه بانکی توسط بانک ملت از محل تفاهمنامه بانک مرکزی و صندوق توسعه ملی کلید میخورد.

با به بار نشستن طرحهای توسعه فولاد مبارکه، عواید زیادی بهلحاظ مالی برای کشور فراهم خواهد شد

سعید زرندی، با تأکید بر اینکه یکی از دغدغههای فولاد مبارکه مردمیسازی سرمایهگذاری در حوزه تولید است، اظهار کرد: گروه فولاد مبارکه به عنوان بزرگترین گروه صنعتی و بزرگترین تولیدکننده محصولات فولادی در ایران و خاورمیانه طرحهای توسعه متعددی را برنامهریزی کرده است که با به بار نشستن هریک از آنها، عواید زیادی بهلحاظ مالی و چرخه تولید، برای کشور فراهم خواهد شد.

در حال حاضر نزدیک به ۵.۳ میلیارد یورو طرح در گروه فولاد مبارکه در حال اجراست

وی با اشاره به اینکه امروز فرصت بسیار مناسبی برای ما فراهم شده است که یکی از مهمترین طرحهای توسعه خود را با مردم عزیز به اشتراک گذاریم، خاطرنشان کرد: در حال حاضر نزدیک به ۵.۳ میلیارد یورو طرح در گروه فولاد مبارکه در حال اجراست. این امر بهصورت مستقیم از طریق شرکتهای سرمایهپذیر در حال راهبری است. در واقع دغدغه اصلی ما مدلهای مختلف تأمین مالی است و ازآنجاکه بعضی دسترسیها به حوزه سرمایههای بینالمللی سخت است، این ابتکار عمل میتواند به پیشبرد اهداف توسعهای شرکت کمک کند.

به گفته مدیرعامل گروه فولاد مبارکه، طرحی که امروز به عنوان طرح نورد گرم شماره ۲ فولاد مبارکه مطرح است، با ظرفیت ۴.۲ میلیون تن در سال، تولید انواع گریدهای جدید فولادی را هدفگذاری کرده و این امر باعث میشود در زمینه محصولات دارای ارزشافزوده بالاتر، حضور بیشتری داشته باشیم؛ بنابراین با استراتژی جدید گروه فولاد مبارکه که تولید محصولات ویژه است این طرح یک پیشنیاز ضروری است.

پیشرفت ۴۴ درصدی پروژه نورد گرم شماره ۲ فولاد مبارکه

وی از پیشرفت ۴۴ درصدی پروژه نورد گرم شماره ۲ فولاد مبارکه خبر داد و افزود: برای این پروژه حدود ۷۷۰ میلیون یورو سرمایهگذاری شده و با رفع برخی مشکلات، طرح مذکور بهخوبی در حال پیشرفت است.

جلوگیری از خروج حدود ۲۷ میلیون یورو ارز از کشور

زرندی با اشاره به جزئیات استفاده از اوراق صکوک مرابحه ارزی برای تکمیل این پروژه افزود: در این فاز حدوداً ۱۱۰ میلیون یورو را از طریق اوراق صکوک مرابحه ارزی تأمین مالی میکنیم و تقریباً ماهانه از خروج ۲۷ میلیون یورو ارز از کشور جلوگیری خواهد شد.

فرصت خوب برای سهامدار شدن مردم عزیزمان

به گفته وی، کف قیمت ورق تولیدی در این خط ۵۰۰ یورو است و بهلحاظ اقتصادی ارزشافزوده زیادی برای کشور حاصل خواهد کرد. در بدبینانهترین حالت حدود ۱۸۷ میلیون یورو سود این پروژه خواهد بود؛ بنابراین فرصت خوبی است که مردم عزیزمان در این پروژهها شریک و سهامدار شوند.

مدیرعامل گروه فولاد مبارکه عنوان کرد: علاوهبر این طرح، پروژههای بسیار خوب دیگری در گروه فولاد مبارکه تعریف شده است. به دلیل وجود دغدغههای جدی در زمینه تأمین برق، بخشی از پروژههای ما در این حوزه صورت گرفته؛ ازجمله نیروگاه خورشیدی که بهخوبی در حال اجراست. همچنین مصوب کردیم که ادامه سرمایهگذاری در این پروژهها را از طریق مشارکت با مردم و سهامی عام جلو ببریم.

وی خاطرنشان کرد: با توجه به اینکه این اوراق از ارکان قوی برخوردار است، امیدواریم این قدمهای مبارک در سالی که به «سرمایهگذاری برای تولید» مزین شده است، زمینه حضور پررنگ مردم در فرآیند سرمایهگذاریها را فراهم سازد.

رئیس کل بانک مرکزی در آیین عرضه اوراق صکوک مرابحه ارزی فولاد مبارکه مطرح کرد: عرضه اوراق برای پروژهای بسیار خوب و سودآور در فولاد مبارکه

محمدرضا فرزین، رئیس کل بانک مرکزی نیز در این آیین گفت: امروز در خدمت عزیزان فولاد مبارکه هستیم که از پیشگامان تأمین مالی از طریق اوراق به شمار میآیند و پیش از این نیز در سالهای گذشته در بازار سرمایه، از انواع اوراق تأمین مالی و ریال استفاده کردهاند. اکنون هم که این امکان به وجود آمده، ما نیز اعلام آمادگی میکنیم که این مسیر در پروژههایی که مدیرعامل شرکت فولاد مبارکه در نظر داشته باشند تداوم یابد.

وی گفت: ما در سال جدید یک سرمایهگذاری ۱۰ میلیارد دلاری را در برنامه خود قرار دادیم که ۲ میلیارد دلار آن از طریق عرضه اوراق صکوک ارزی در مرکز مبادله صورت خواهد گرفت و ۲ میلیارد دلار آن از طریق سپردهگذاری ارزی بانک مرکزی در بانکها خواهد بود. بخشی از آن نیز از طریق پیشفروش ارز خواهد بود. این طرح جدیدی است که در دستور کار ماست و بخش دیگری از آن هم از طریق تأمین مالی جهت سرمایهگذاری در پروژهها خواهد بود که در کشورهای عضو بریکس صورت میگیرد.

رئیس کل بانک مرکزی با بیان اینکه در پنجمین عرضه اوراق ارزی، ۲۰۰ میلیون یورو اوراق در دو مرحله عرضه میشود ادامه داد: اکنون ۱۱۰ میلیون و در مرحله بعد ۹۰ میلیون عرضه خواهد شد و نهایتاً فروش ما تا پایان سال جاری به ۴۶۰ میلیون یورو خواهد رسید. ما تا سقف ۲ میلیارد یورو پروژه پذیرش میکنیم و فروش اوراق را ادامه خواهیم داد. امیدوارم این اوراق مورد استقبال ایرانیان خارج از کشور نیز قرار بگیرد.

اوراق صکوک مرابحه ارزی فولاد مبارکه بهاندازه کافی خریدار دارد

وی تصریح کرد: بر اساس اطلاعاتی که دارم، اوراق صکوک مرابحه ارزی فولاد مبارکه بهاندازه کافی خریدار دارد. این اوراق چهارساله بوده و سود ۶ درصد خواهد داشت. اوراق مذکور برای پروژه بسیار خوبی در فولاد مبارکه که از شرکتهای بزرگ منطقه در حوزه فولاد است در نظر گرفته شده و به همین دلیل از سودآوری لازم برخوردار است. امیدواریم تمامی این اقدامات برای اقتصاد کشور برکاتی داشته باشد.

پیشبینی افزایش ۹۴۲ میلیون دلاری درآمد صادراتی کشور و ۱۸۷ میلیون دلاری سود خالص فولاد مبارکه پس از راهاندازی پروژه نورد گرم ۲

گفتنی است پنجمین اوراق مرابحه ارزی مرکز مبادله ایران به ارزش ۱۱۰ میلیون یورو از روز سهشنبه ۳۰ اردیبهشت برای شرکت فولاد مبارکه عرضه شد. این اوراق بهمنظور تأمین مالی پروژه «نورد گرم شماره ۲» با حجم کل ۲۰۰ میلیون یورو منتشر میشود.

تأمین منابع ارزی موردنیاز پروژه «نورد گرم شماره ۲» از محل عرضه اوراق مرابحه ارزی، منجر به بهرهبرداری از آن در سال ۱۴۰۶ میشود. ظرفیت تولید سالانه پروژه نورد گرم ۲ پس از راهاندازی، ۴.۲ میلیون تن کلاف گرم است که از محل این تولید، سالانه مبلغ ۹۴۲ میلیون دلار به درآمد صادراتی کشور و ۱۸۷ میلیون دلار به سود خالص فولاد مبارکه اضافه خواهد شد.

اوراق مرابحه ارزی فولاد مبارکه با مجوز بانک مرکزی جمهوری اسلامی ایران و قبولی سمت عاملیت فروش و دریافت و پرداخت، ضمانت و تعهد پذیرهنویسی توسط بانک ملت و با مشارکت تأمین سرمایه بانک ملت به عنوان مشاور، عرضه میشود. همچنین منابع مالی موردنیاز جهت ایفای تعهد پذیرهنویسی توسط صندوق توسعه ملی تأمین شده است؛ این در حالی است که نرخ سود این اوراق ۶ درصد و مدتزمان آن ۴ سال خواهد بود.

این اوراق ارزی اولین نوع از اوراق ارزی است که فرآیند عرضه آن با مشارکت صندوق توسعه ملی و در راستای اجراییسازی تفاهمنامه همکاری بانک مرکزی و صندوق توسعه ملی با هدف توسعه ابزارهای تأمین مالی ارزی انجام میشود.

دوره نقلوانتقال وجوه ارزی از ابتدای روز کاری ۷ خرداد آغاز و تا پایان وقت اداری روز ۲۷ خرداد ادامه دارد. گفتنی است در صورت نیاز، امکان تمدید این دوره برای ۱۵ روز کاری دیگر نیز وجود دارد. در این دوره متقاضیان خریدی که در دوره پذیرهنویسی اوراق، اقدام به سفارشگذاری خرید کردهاند، باید مبلغ خرید اوراق را به حسابهای معرفیشده عامل فروش و دریافت و پرداخت اوراق واریز کند.

اوراق ارزی فولاد مبارکه پس از اوراق مرابحه ارزی شرکتهای پالایش گاز بیدبلند خلیجفارس (طی دو مرحله)، پتروشیمی سروش مهستان و پتروشیمی نگین مهستان، پنجمین اوراق ارزی است که فرآیند عرضه آن با مشارکت بانک ملت و شرکت تأمین سرمایه بانک ملت انجام میگیرد.

صکوک بینالمللی به عنوان یک ابزار تأمین مالی اسلامی در بسیاری از کشورهای جهان بهویژه در بازارهای مالی اسلامی و برخی مراکز مالی بینالمللی معامله میشوند. کشورهای مالزی، عربستان سعودی، امارات، ترکیه، قطر، کویت، بحرین، پاکستان و عمان مهمترین کشورهای اسلامی است که اقدام به انتشار صکوک کردهاند. کشورهای غیراسلامی با بازار صکوک شامل بریتانیا، آلمان، هنگکنگ، سنگاپور و آفریقای جنوبی هستند. اوراق صکوک در بازارهای بینالمللی مانند بورس لندن و لوکزامبورگ نیز معامله میشود.

منبع: فولاد مبارکه اصفهان

شرکت ملی مس یکی از بهترین شرکتهای معدنی کشور است

گروه فولاد مبارکه انرژی خورشیدی را به خانهها میآورد/ اشتغالزایی فولاد مبارکه با اعطای وام جهت خرید و نصب پنلهای خورشیدی به خانوادههای کمبرخوردار

گسترش انرژیهای پاک در کنار اشتغالزایی برای خانوادههای کمبرخوردار

“ومعادن” بخشی از مطالبات ارزی را وصول کرد

حمایت گروه فولاد مبارکه برای ایجاد درآمد پایدار دهکهای زیر ۷ شهرستان مبارکه از طریق تولید برق خورشیدی خانگی

شرکت ایریسا موفق به اخذ گواهینامههای بینالمللی سیستم مدیریت یکپارچه شد

سهامداران “ومعادن” خواستار بازارگردانی و جذب منابع مالی شدند

تقسیم سود ۳۷۰ ریالی به ازای هر سهم فملی

حضور میدانی مدیرعامل گروه فولاد مبارکه در بخشهای مختلف تولید

واریز زودهنگام سود سهام عدالت ۱۴۰۴/ خبر خوش برای میلیونها دارنده سهام عدالت

آغاز افتتاح حساب فروش جدید ۱۱ محصول ایران خودرو از فردا

آمادگی بانک ایران زمین برای معرفی حساب وکالتی جهت خرید محصولات ایران خودرو

بازار رمز ارز به بورس کالا میرسد؟

زمان نخستین حراج شمش طلا در مردادماه اعلام شد/ وجهالضمان یک میلیارد تومانی به ازای هر شمش

افزایش تقاضای انرژی برای هوش مصنوعی، هزینه برق را در آمریکا بالا برد

دولتها در اجرای برنامههای توسعه کوتاهی کردهاند

"طرح گزیر" مجلس، حکمرانی بانکها را ساختارمند میکند

تعاونیهای سهام عدالت تقویت شوند

بررسی لایحه اصلاح قانون پولی و بانکی کشور در کمیسیون اقتصادی

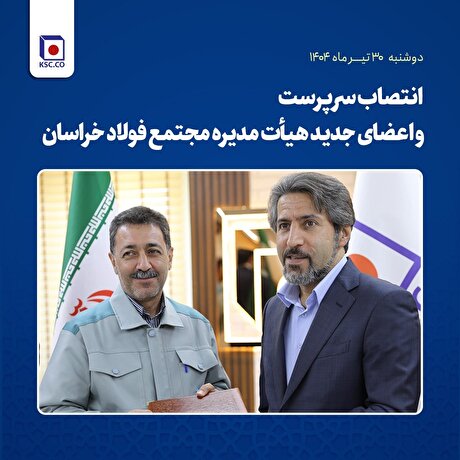

انتصاب سرپرست و اعضای جدید هیأت مدیره مجتمع فولاد خراسان

خداحافظی در اوج/ جوانبخت با کارنامهای درخشان از خراسان رفت

رشد ۱۰۰ درصدی صادرات محصولات فولاد مبارکه

نظارت بر معادن در مازندران بیشتر شود

پروژههای بزرگ معدنی در مسیر بهرهبرداری؛ حرکت بهسوی رشد اقتصادی شتاب میگیرد

کاهش ۴.۸ درصدی تولید فولاد ایران در بهار امسال/ جزئیات کامل تولید محصولات زنجیره آهن و فولاد در سه ماهه نخست امسال

کسب ۳ سپاسنامه در جشنواره ملی بهرهوری توسط شرکت گلگهر

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

مزایده فروش ۵۰۰۰ تن ضایعات خرسک در شرکت آهن و فولاد ارفع