واکاوی موانع کاهش قیمتهای کف بازار

به گزارش می متالز، در واکاوی علت این موضوع به چند گزاره مشهود میتوان اشاره کرد:

۱) حمایت بیشتر تولیدکنندگان بخش خصوصی از نرخهای کنونی به عنوان مانعی برای کاهش بیشتر نرخها:

همانطوریکه از رصد روزانه قیمتها و الگوی رفتاری عرضهکنندگان بازار خارج از بورس کالا برمیآید؛ مدتی است که نرخ محصول نهایی بخش خصوصی در واقع دنبالهرو نرخ اعلامی بنکدار یا نرخ کف محصولات عرضه شدهای در بازار هستند که بنکدار عامل آن بوده و این کالا را پیشتر از بورس کالا خریداری کرده است. درواقع این عرضههای ثانویه بنکداران به بازار به نوعی سوپاپ اطمینان بازار است و هرگونه نوسانسازی هیجانی را با منشأ عرضههای بورس کالا تا حدودی خنثی کرده و نقش سکاندار این بازار را ایفا میکند.

اینروزها هزینه تولید محصول در بخش به طور واقعی خصوصی، به دلایل گوناگون، بالاتر از تولیدکنندگان حوزه نیمه دولتی یا خصولتیها تمام شده و همین موضوع باعث شده تا بخش خصوصی به عنوان یک عامل بازدارنده، مانع ادامه حرکت نزولی قیمتهای بازار خارج از بورس کالا به سمت نرخهای کف بورس کالا باشد.

۲) گپ یا فضای فعلی حاکم بین نرخ کف بورس کالا و اعلامیهای بازار خارج از بورس کالا، عامل اصلی تحریک نقدینگی در خرید از بورس

یکی از دلایل اصلی وجود فاصله بین نرخ کف بورس و نرخ بازار، درواقع توجیه حرکت نقدینگیهای سرگردان به سمت خرید از بورس برای کسب سود و منفعت بوده است. درواقع از نگاهی دیگر اگر زمانی برسد که نرخ کف بورس کالا جذابیت یا توجیهی برای حضور نقدینگی نداشته باشد؛ نقدینگی از این بازار فاصله خواهد گرفت و نقش کاتالیزوری بنکداران در بازار به شدت کمرنگ خواهد شد. از نگاهی دیگر با توجه به شرایط موجود و ماهیت معاملات عمدهفروشی بورس کالا و ناتوانی در پاسخگویی به عرضه مستقیم بورس کالا به تقاضای خرد، وجود این گروه از بنکداران به عنوان نقش کاتالیزور بین بورس کالا و تقاضای خرد خارج از بورس، در شرایط فعلی تعریف شده و ادامه حیات میدهد.

۳) تغییر مسیر نرخ دلار نیمایی و به طور کلی تغییر استراتژی دولت در نرخ حوالجات ارزی و به دنبال آن تغییر خروجی عددها و رقمها در محاسبات تعریف شده شیوهنامههای گذشته تنظیم بازار فولاد بر اساس این گزارهها.

اگرچه خبر اعمال تحریمهای امریکا بر حوزه فولاد ایران کافی بود تا عاملی تاثرگذار باشد بر افکار عمومی مبنی بر این که با فرض پذیرش این باور که ایران دهمین تولیدکننده بزرگ فولاد جهان است، اعمال این تحریمها میتواند عامل منفی قیمتهای داخلی باشد اما در عمل گزارشهای مخابره شده از حوزههای صادراتی این تحریمها را تا حدودی کماثر نشان داده و ثابت میکند که فولاد ارزان ایران همیشه خریدار خود را دارد؛ از سوی دیگر اما مقایسه شمش ۴۳۳ دلاری سیآیاس و نرخ حواله دلار ۱۱ هزار تومانی نیمایی در چارچوب تعریف شده شیوهنامههای اخیر در جهت تنظیم بازار داخلی فولاد، در رویارویی با قیمتهای داخلی، سیگنال پایینتر بودن نرخهای کنونی بازار داخلی از نرخهای مورد مقایسه را ارسال کرده، بهطوریکه به نوعی تفکر احتمال تغییر مسیر قیمتهای داخلی و اتخاذ روند افزایشی قیمتها را در ذهن تداعی میکند.

محمد اصفهانی / کارشناس بازار فولاد

گروه فولاد مبارکه انرژی خورشیدی را به خانهها میآورد/ اشتغالزایی فولاد مبارکه با اعطای وام جهت خرید و نصب پنلهای خورشیدی به خانوادههای کمبرخوردار

شرکت ملی مس یکی از بهترین شرکتهای معدنی کشور است

گسترش انرژیهای پاک در کنار اشتغالزایی برای خانوادههای کمبرخوردار

“ومعادن” بخشی از مطالبات ارزی را وصول کرد

حمایت گروه فولاد مبارکه برای ایجاد درآمد پایدار دهکهای زیر ۷ شهرستان مبارکه از طریق تولید برق خورشیدی خانگی

سهامداران “ومعادن” خواستار بازارگردانی و جذب منابع مالی شدند

شرکت ایریسا موفق به اخذ گواهینامههای بینالمللی سیستم مدیریت یکپارچه شد

تقسیم سود ۳۷۰ ریالی به ازای هر سهم فملی

حضور میدانی مدیرعامل گروه فولاد مبارکه در بخشهای مختلف تولید

عرضههای کلیدی امروز در بورس انرژی

واریز ۹۱۱ میلیارد تومان سود به حساب سهامداران

بیشترین سودآوری در بازارهای مالی طی ۴۰ روز اخیر

استعدادیابی و افتخارآفرینی به سبک پتروشیمی تبریز؛ دعوت به تیم ملی و قهرمانی در تایمتریل کشور

نمادهای مشکوک به معامله در تاریخ ۰۵ مرداد ۱۴۰۴ کدامند؟

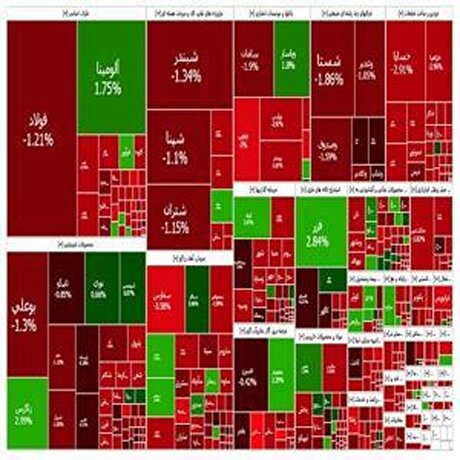

کاهش قابل توجه شاخصها در بورس و فرابورس

قیمت طلا، قیمت دلار، قیمت سکه و قیمت ارز ۱۴۰۴/۰۵/۰۵

رکورد زنی وصول مالیات بر ارث با ثبت ۳۱ همت در یک سال

ارزش معاملات خرد سهام امروز از مرز ۷ همت عبور کرد

رونمایی از اوراق مرابحه با عرضه خصوصی برای تأمین مالی شرکتهای کوچک

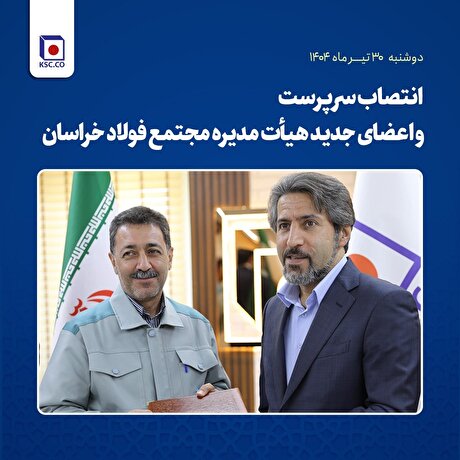

انتصاب سرپرست و اعضای جدید هیأت مدیره مجتمع فولاد خراسان

خداحافظی در اوج/ جوانبخت با کارنامهای درخشان از خراسان رفت

رشد ۱۰۰ درصدی صادرات محصولات فولاد مبارکه

نظارت بر معادن در مازندران بیشتر شود

پروژههای بزرگ معدنی در مسیر بهرهبرداری؛ حرکت بهسوی رشد اقتصادی شتاب میگیرد

کاهش ۴.۸ درصدی تولید فولاد ایران در بهار امسال/ جزئیات کامل تولید محصولات زنجیره آهن و فولاد در سه ماهه نخست امسال

کسب ۳ سپاسنامه در جشنواره ملی بهرهوری توسط شرکت گلگهر

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

هوش مصنوعی بومی؛ نیاز امروز صنایع معدنی و فولادی ایران