بازارهای مالی؛ تداوم نوسان و رشد با محوریت همگرایی

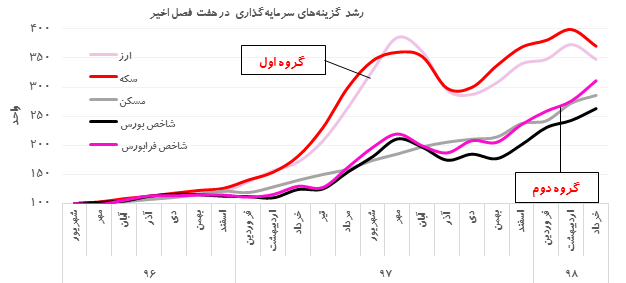

به گزارش می متالز، چهار طبقه اصلی داراییهای مالی ایرانیان یعنی ارز، طلا، مسکن و سهام، در هفت فصل مورد مطالعه، رشدهایی بین ۱۳۵ تا ۲۷۰ درصد را تجربه کردهاند. بررسی وضعیت سوددهی این بازارها نشان میدهد با وجود آنکه دوگانگی مشهودی میان بازده طلا و ارز با بازده بورس و مسکن مشاهده میشود و گروه اول (یعنی ارز و طلا) در فصول ابتدایی نوسانات، رشد بسیار بیشتری را تجربه کردهاند اما به نظر میرسد که نوعی روند همگرایی در بلندمدت وجود دارد و در فصول آتی، با فرض ثبات شرایط، میتوان نزدیک شدن بیشتر بازده بازارهای مختلف را انتظار داشت.

عدم تخلیه کامل شوک ارزی در بازار سرمایه

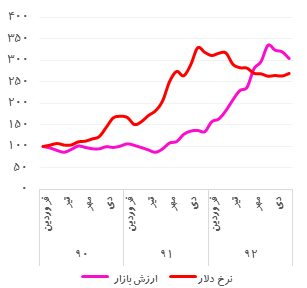

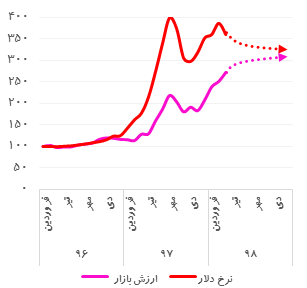

بررسی تجربه شوک ارزی ابتدای دهه ۱۳۹۰ و سرریز آن در بازار سرمایه نشان میدهد که با گذشت سه سال، بخش قابل ملاحظهای از رشد قیمت ارز در بازار سرمایه تخلیه شده و رشد متناسبی در بازار سرمایه ایجاد شده است. البته این تغییرات با وقفه زمانی نسبت به نوسانات نرخ ارز صورت گرفته است. با توجه به این تجربه میتوان انتظار داشت که شرایط مشابهی نیز برای شوک ارزی اخیر وجود داشته باشد. حذف تدریجی ارز ۴۲۰۰ تومانی (برای برخی کالاها نظیر دارو)، آزادسازی قیمت دیگر کالاها (نظیر خودرو و فرآوردههای نفتی) و تعدیل قیمت محصولات دیگر گروهها با نرخ تورم (نظیر محصولات غذایی و آشامیدنی)، مجموع مواردی است که انتظار میرود تا پایان سال رخ داده و موجبات رشد بیشتر بازار را فراهم آورند. در کنار این موارد باید توجه داشت که افزایش نسبی ریسک سیاسی در شرایط فعلی نسبت به سال ۱۳۹۲ مهمترین چالشی است که میتواند رشد بازار را کند سازد.

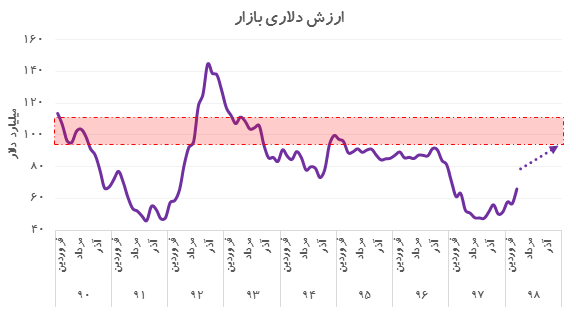

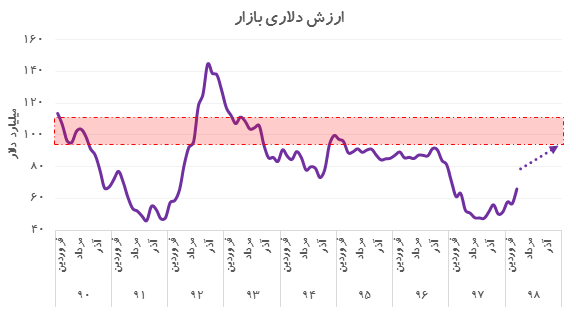

فاصله مشهود ارزش دلاری بازار با مقادیر تاریخی

بهرغم رشد بازار در بهار ۹۸ و عدم رشد نرخ ارز در این دوره، ارزش دلاری بورس تهران در پایان خرداد تنها ۶۸ میلیارد دلار بوده است. مقایسه این رقم با میانگین بلندمدت ارزش دلاری بازار در دهه ۹۰ نشان میدهد که ارزش بازار هنوز در محدودهای پایینتر از مقادیر تاریخی خود قرار دارد و انتظار رشد بیشتر ارزش دلاری بازار در ماههای آتی چندان دور از انتظار نخواهد بود.

کاهش جذابیت بازارهای سفتهبازی و ورود پول سرگردان به بورس

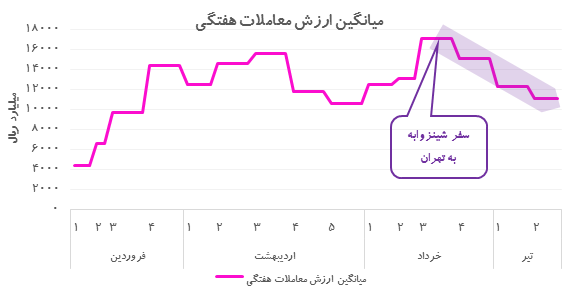

با توجه به شرایط غیرجذاب بازار ارز و طلا در بهار ۹۸ و عدم جذابیت نرخ سود فعلی سپردههای بانکی به دلیل نرخ بالای تورم، بورس در سهماهه ابتدای سال رشد قابل ملاحظه ورود نقدینگی و افزایش ارزش معاملات را تجربه نموده است. هرچند میانگین ارزش معاملات روزانه بورس تهران برای نخستین بار در دو ماه متوالی بیش از ۱۰۰۰ میلیارد تومان بوده اما بخشی از این رشد ناشی از رشد ارزش بازار و قیمت سهام شرکتها بوده است. با توجه به کاهش نسبت معاملات به ارزش بازار در خردادماه و روند نزولی ارزش معاملات در هفتههای اخیر، به نظر میرسد که ورود نقدینگی بیشتر به بازار سرمایه میتواند عبور شاخص از محدوده ۲۵۰ هزار واحد را تسهیل کند.

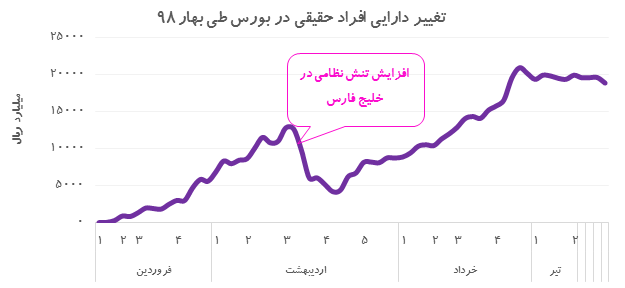

ورود دارایی جدید افراد حقیقی به بازار سرمایه (خالص خرید روزانه منهای فروش روزانه) نیز طی سه ماهه ابتدای سال و همزمان با رشد ارزش معاملات به طور پیوسته ادامه یافته است. اصلیترین نوسان این متغیر نیز مربوط به میانههای اردیبهشت و به دلیل متغیرهای سیاسی بوده است. ثبات و عدم رشد دارایی افراد حقیقی در بازار سرمایه طی هفتههای اخیر، نشانهای بر دشواری تداوم رشد بازار در شرایط فعلی است.

نکته مهم قابل توجه در مورد رشد دارایی افراد حقیقی در بازار سرمایه، رسیدن آن به رکوردهای تاریخی در ماههای اخیر است. با توجه به آنکه تجارب قبلی نشان میدهد این نوع از سرمایه پس از گذشت مدتی کوتاه و با معکوس شدن شرایط بازار به سرعت از بازار خارج خواهد شد (و روند نزولی آن را تشدید میکند)، احتمال میرود این اتفاق در ماههای آتی نیز به تدریج شروع به رخ دادن نماید و خروج نقدینگی از بازار اتفاق بیفتد.

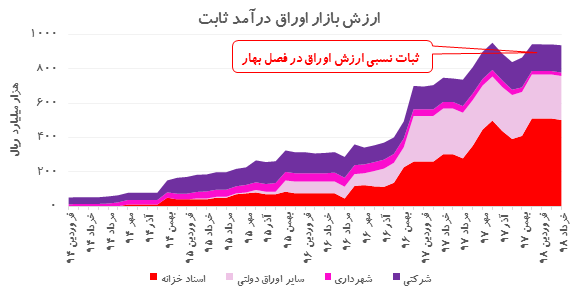

میانگین نرخ بازده اوراق تامین مالی که در ماههای اخیر نوسان کمی داشته است، در پایان خرداد در محدوده ۲۲.۴% قرار گرفته است که این رقم کمترین میزان ثبت شده طی سه ماهه اخیر است. به نظر میرسد که برقراری ثبات نسبی در بازارهایی نظیر ارز و طلا از عوامل اصلی ایجاد ثبات در بازار اوراق درآمد ثابت بوده است. لازم به ذکر است که از میانههای اردیبهشت و با کاهش ریسکهای سیاسی، روند نزولی آرام نرخ بازده اوراق درآمد ثابت (همزمان با نرخ ارز) آغاز شده است. در کنار مساله ثبات بازارهای مالی، باید توجه داشت که ثبات شرایط عرضه و تقاضا در بازار اوراق نیز در ثبات نرخ بازده موثر بوده به شکلی که در سه ماهه ابتدای سال ۹۸، حجم اوراق منتشره تقریبا ثابت بوده و در طرف تقاضا نیز تغییر قابل ملاحظهای در شرایط صندوقهای با درآمد ثابت ایجاد نشده است.

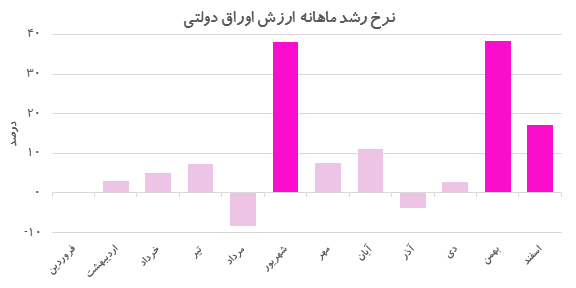

با وجود آنکه در سهماهه ابتدای سال اوراق جدید چندانی منتشر نشده است اما باید توجه داشت که در ماههای آتی انتظار انتشار تدریجی اسناد خزانه اسلامی بودجه ۱۳۹۸ وجود دارد و با توجه به اختصاص رقمی حدود ۴۰ هزار میلیارد تومان به این اوراق در لایحه بودجه، رشد محسوسی در طرف عرضه بازار اوراق درآمد ثابت ایجاد خواد شد. اسناد خزانه اسلامی که برای نخستین بار در سال ۱۳۹۴ وارد بازار سرمایه شدند، به سرعت در قوانین بودجه سنواتی وارد شده و در حال حاضر نقش مهمی در تامین مالی کوتاهمدت دولت ایفا میکنند. با توجه به آنکه تجربه چهار سال اخیر نشان میدهد که انتشار اوراق دولتی غالبا در ماههای پایانی سال (جهت تامین مالی کسری بودجه) و همچنین شهریورماه صورت میگیرد، میتوان انتظار داشت که به زودی و طی ماههای آتی حجم قابل ملاحظهای از اسناد خزانه اسلامی وارد بازار سرمایه شود. این تغییر قابل ملاحظه در طرف عرضه اوراق، به شرط ثبات سایر شرایط، به معنای افزایش نرخ بازده اوراق خواهد بود. به این ترتیب انتظار میرود که نرخ بازده اوراق با درآمد ثابت در فصول آتی بالاتر از فصل بهار قرار گیرد.

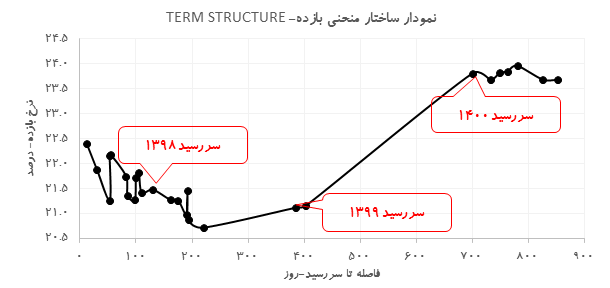

با توجه به شرایط فروش نفت و درآمد دولت در سال جاری و سال آتی (تا پیش از انتخابات ۲۰۲۰) که امکان ایفای تعهدات دولت را با مخاطرات جدی مواجه نموده، انتشار اسناد خزانه اسلامی توسط دولت با سررسیدهای بلندمدتتر صورت میگیرد. آخرین مرحله از اسناد منتشره در بهمن و اسفند ۱۳۹۷، غالبا در سال ۱۴۰۰ سررسید خواهند شد و اوراق سررسیدشونده در سال ۱۳۹۹ به ندرت در بین اوراق دولتی دیده میشوند. هرچند که نرخ بازده مطالبه شده برای اوراق بلندمدتتر فاصلهای حدود ۲.۵ واحد درصدی با اوراق کوتاهمدت دارد و هزینه استقراض دولت را به شکل محسوسی افزایش خواهد داد اما جریان درآمدی، دولت را مجاب به انتشار این نوع اسناد ساخته است. به این ترتیب میتوان انتظار داشت انتشار اوراق تامین مالی دولتی مربوط به بودجه ۱۳۹۸ که احتمالا در ماههای آتی آغاز خواهد شد، برای سررسیدهای طولانی و با نرخهایی در محدوده ۲۴% صورت گیرد. هرگونه کاهش بیشتر در درآمدهای دولت میتواند این نرخ را باز هم افزایش دهد. با توجه به فاصله قابل ملاحظه نرخهای مذکور با نرخ سود سپرده بانکی، به نظر میرسد که درماههای آتی فرصت مناسبی برای صندوقهای با درآمد ثابت جهت سرمایهگذاری در این اوراق ایجاد خواهد شد.

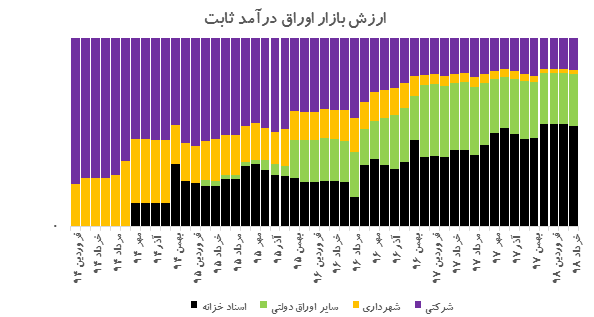

با وجود رشد قابل ملاحظه ارزش بازار اوراق درآمد ثابت طی سالهای گذشته، سهم اصلی رشد مربوط به اوراق دولتی بوده است و سهم این اوراق از حدود ۲۰% در پاییز سال ۱۳۹۴ به بیش از ۸۰درصد در حال حاضر رسیده است. با توجه به معرفی اسناد خزانه در سال ۱۳۹۴ به بازار سرمایه و تداوم انتشار آنها در قالب بودجههای سنواتی، سهم اوراق دولتی از این تاریخ با سرعت بیشتری افزایش یافته است. نکته قابل ملاحظه آنکه در حال حاضر اسناد خزانه بیش از نیمی از کل بازار اوراق درآمد ثابت را در اختیار دارند و تداوم انتشار آنها با نرخ موجود میتواند باز هم این سهم را افزایش دهد. به نظر میرسد که در سالهای اخیر نوعی اثر برونرانی (Crowding effect) بین اوراق دولتی و خصوصی ایجاد شده است. تداوم این شرایط میتواند تامین مالی بخش خصوصی را محدود کند.

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

آقاجانلو: تابآوری معدن و صنایع معدنی از محورهای "جشنواره ایما" شود/ رونمایی از پوستر پنجمین رویداد ایدههای ارزشآفرین معدن و صنایع معدنی

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

هدفگذاری تولید ۳ میلیون تن کنسانتره مس تا پایان برنامه هفتم توسعه

سومین رویداد جامع معدن و صنایع معدنی با حضور «میدکوساخت» و «ماناساز» به کار خود پایان داد

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

چهارمین مرحله معوقات متناسبسازی ۱۴۰۳ بازنشستگان فولاد پرداخت شد

راهاندازی بازار دوم ارز در مرکز مبادله ارز و طلا

۲ مانع اصلی رشد تجارت ایران با اوراسیا

جشنواره بزرگ بانک صادرات ویژه فرهنگیان و بازنشستگان با جوایز میلیاردی

یارانه نقدی دهکهای چهارم تا نهم واریز شد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

چرا مبلغ قبوض آب بالا است؟

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن