عدد طلایی بازار نفت

به گزارش می متالز، این مساله بهعنوان یک ریسک سیستماتیک بر بازدهی بسیاری از بازارها سایه افکنده است. طلای جهانی و نفت بهعنوان دو کامودیتی مهم نیز از این قاعده مستثنی نبودهاند. نگرانیها از کندی آهنگ رشد اقتصاد جهان به افزایش تقاضا برای داراییهای امن منجر شده و از اینرو اونس طلا در بازار جهانی طی ماههای اخیر به بالاترین سطوح قیمتی ۶ سال گذشته رسیده است. آمارها هم نشان از رکوردهای جدید میزان ذخایر طلای صندوقهای سرمایهگذاری جهان در ماههای اخیر دارند. در سوی دیگر هرچند در یک ماه گذشته گمانهزنیها از توافق تجاری چین و آمریکا، قیمت نفت را با رشد ملایمی همراه کرده اما همچنان بهای این کالا نسبت به روزهای آخر فصل اول و اوایل فصل دوم سال به دلیل افزایش عرضه نفتخام و همچنین شدت گرفتن نگرانیها از سمت تقاضا، در سطوح پایینی قرار دارد. نسبت قیمت طلا به نفت یکی از ضرایبی است که تحلیلگران برای امکانسنجی رکود از آن استفاده میکنند. این نسبت طی سالهای اخیر رشد قابلتوجهی داشته و به گمانهزنی برخی افراد از یک بحران اقتصادی قریبالوقوع خبر میدهد. اما بهنظر میرسد اتکا به این نسبت برای صدور حکم قطعی درباره بحران چندان منطقی نباشد.

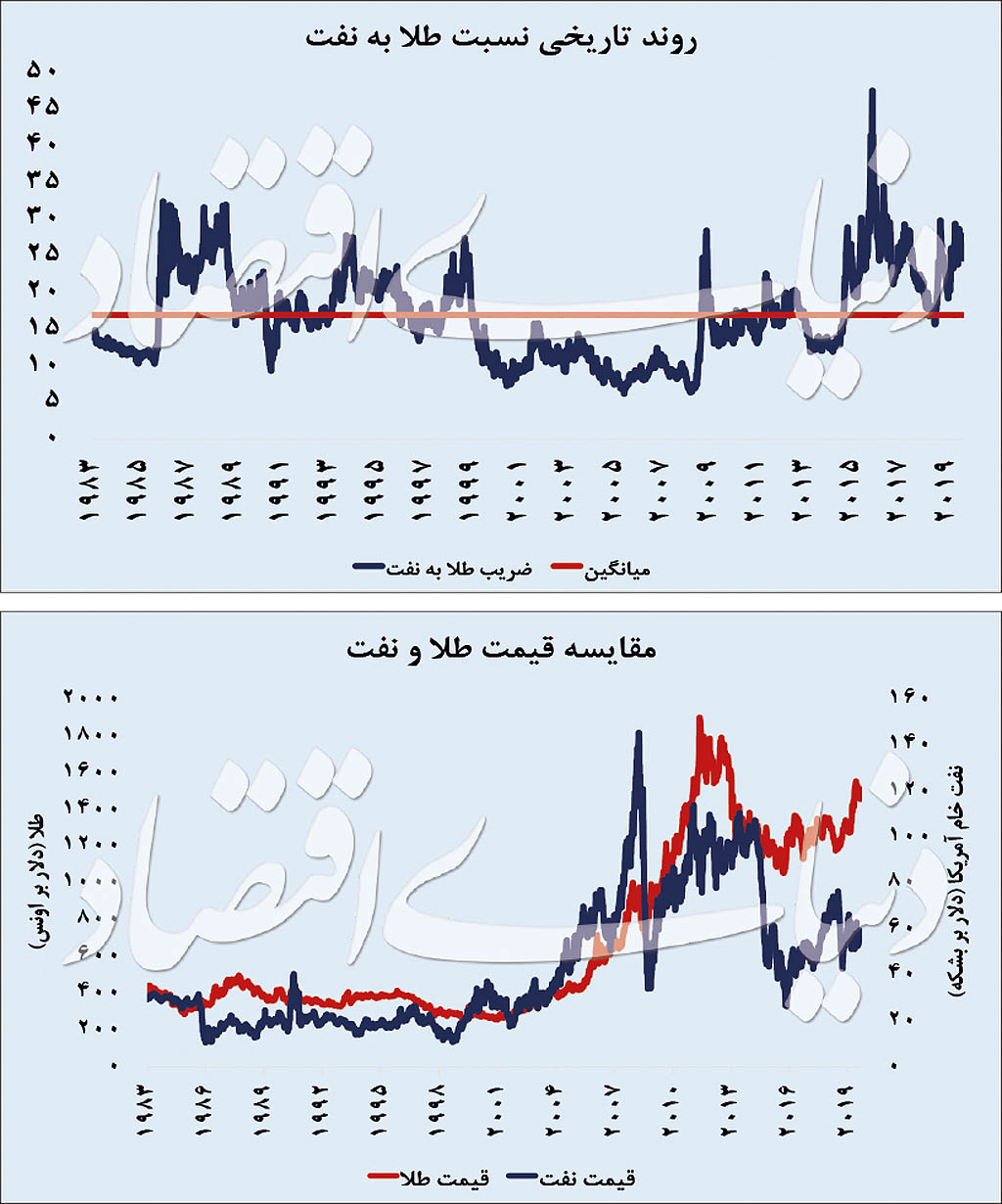

سنگ محک دو بازار

ضرایب قیمتی (نسبت قیمت دو کالا) عیاری برای اندازهگیری ارزش نسبی کالاها با یکدیگر است؛ به این ترتیب از چنین مولفههایی برای سنجش ارزشگذاری منصفانه و اشباع خرید یا فروش در دو بازار استفاده میشود. نسبتهای قیمتی به تحلیلگران، بینشی درخصوص تشخیص سودآوری بالقوه دو کالا میدهند. ضریب قیمتی طلا به نفت (Au:WTI) نیز یکی از ابزارهای تحلیلگران برای رصد دو بازار طلا و نفت است. این ضریب از تقسیم قیمت اونس جهانی طلا و قیمت نفتخام وستتگزاس بهدست میآید.این نسبت از دو جهت برای تحلیلگران اهمیت دارد: اولا طلا معیاری برای سنجش انتظارات فعالان اقتصادی جهان (از رونق و رکود اقتصادی) است. طلا داراییای است که بازدهی آن تنها ناشی از افزایش قیمت آن است اما در دیگر بازارها بازدهی سرمایهگذاری به دو صورت بازده واقعی و بازده ناشی از افزایش قیمت دارایی تقسیم میشود. بهطور مثال شما وقتی سهام شرکتی را میخرید، بخشی از بازدهی سرمایهگذاری شما مربوط به سودی است که در پایان سال بهصورت سود نقدی میان سهامداران تقسیم میشود و بخش دیگر در ارتباط با افزایش قیمت سهم است. در شرایط رکودی بازدهی واقعی در عموم بازارها منفی میشود. به این ترتیب افراد ترجیح میدهند سرمایه خود را در بازار طلا سرمایهگذاری کنند تا از افت ارزش دارایی خود جلوگیری کنند. از اینرو است که در مواقعی مانند بحرانهای اقتصادی یا جنگها افراد به خرید طلا رو میآورند و قیمت این کامودیتی با افزایش روبهرو میشود. ثانیا قیمت نفت یا همان مخرج نسبت طلا به نفت، میتواند نشانگری از وضع اقتصاد جهانی باشد زیرا تقاضای نفت عمدتا وابسته به میزان فعالیتهای اقتصادی کشورها است و در شرایط رونق اقتصادی با افزایش تقاضای نفت از قیمت آن حمایت میشود. پس میتوان ادعا کرد صورت و مخرج این کسر معیاریهایی برای تشخیص ادوار تجاری (دورههای رکود و رونق اقتصاد) هستند.انحراف ضریب طلا به نفت از میانگین تاریخی آن میتواند درخصوص ارزشگذاری منصفانه آنها نسبت به یکدیگر داوری کند. به عبارت دیگر خوانش بیشتر از میانگین این ضریب بیان میکند در مقطع کنونی یا طلا نسبتا گران است یا نفت ارزان معامله میشود. عکس آن نیز برای مقادیر کمتر از میانگین صادق است.در مقطع کنونی با احتساب نرخ ۱۵۱۰ دلار برای هر اونس طلا و ۶۱ دلار به ازای هر بشکه نفتخام آمریکا نسبت مذکور ۸/ ۲۴ است. به عبارت دیگر با هر اونس طلا میتوان حدود ۲۵ بشکه نفتخرید. میانگین ضریب طلا به نفت در بازه زمانی آوریل ۱۹۸۳ تا دسامبر ۲۰۱۹ میلادی برابر با ۹/ ۱۶ است. با مقایسه رقم فعلی این نسبت با میانگین آن در طول این بازه ۳۶ ساله میتوان گفت در مقطع کنونی طلا نسبت به نفت گرانتر ارزشگذاری شده است. کمترین میزان این ضریب ۲/ ۶ در سال ۲۰۰۵ و بیشترین مقدار آن نیز ۶/ ۴۷ در سال ۲۰۱۶ بوده است.

سنجش رکود با ضریب طلا به نفت؟

مشخصا هر آنچه بر قیمت طلا یا نفت اثرگذار باشد بر مقدار نسبت آنها هم تاثیر خواهد داشت. به اعتقاد برخی تحلیلگران تغییرات این نسبت علاوه بر اینکه در پیشبینی قیمت نفت و طلا به ما یاری میرساند، میتواند دماسنجی برای رکود و بحران اقتصادی باشد چراکه هنگامی از صفت «رکود» برای توصیف یک بازار استفاده میشود که فعالیتهای اقتصادی در آن کاهش یابد. در چنین شرایطی مصرفکنندگان تقاضای خود برای عموم کالاها و خدمات از جمله نفت و مشتقات آن را کاهش میدهند، از اینرو در اغلب دورههای رکودی نفت با کاهش قیمت روبهرو میشود. در عین حال، طلا از معدود داراییهایی است که از سوی سرمایهگذاران امن پنداشته شده و افراد برای حفظ ارزش داراییهای خود به سوی آن هجوم میبرند. به این ترتیب در رکود، عمدتا قیمت طلا هم صعود قابلملاحظهای را تجربه میکند. این فشار دو سویه (کاهش قیمت نفت و افزایش بهای طلا) موجب رشد نسبت طلا به نفت در دوران رکود میشود. نگاهی به تاریخچه این نسبت هم نشان میدهد که در مواقع بحران مشخصا این نسبت افزایش یافته است. بحران آمریکایلاتین در دهه ۸۰ میلادی، بحران مالی شرق آسیا در ۱۹۹۷ و بحران مالی ۲۰۰۸-۲۰۰۷ مواردی از این دست هستند.قیمت تاریخی ۱۴۵ دلاری نفتخام آمریکا در ژوئن ۲۰۰۸ موجب کاهش ضریب قیمتی طلا و نفت به سطح ۴/ ۶ شد که یکی از کمترین مقادیر این نسبت در تمامی دوران است. بانک «لمن برادرز» سپتامبر این سال اعلام ورشکستگی کرد و به تدریج بحران اقتصادی گریبانگیر بسیاری از کشورهای جهان شد. این بحران موجب کاهش تقاضای طلای سیاه شد و قیمت هر بشکه نفت طی هفت ماه نزول پیاپی از ۱۴۰ دلار به حدود ۴۰ دلار رسید. طلا هم در نتیجه این بحران ابتدا افت کرد و تنها در یک ماه نزدیک به ۲۰ درصد از ارزش خود را از دست داد؛ اما پس از مدتی بر مدار صعودی بازگشت و یکی از بیشترین مقادیر نسبت اونس به WTI در تاریخ رقم خورد.

با این حال نمیتوان به این ضریب بهعنوان معیار دقیقی برای پیشبینی رکود اتکا کرد. بهطور مثال در سال ۲۰۱۶ میلادی این نسبت به اوج تاریخی خود رسید، اما نمیتوان این دوره را متقارن با بحرانی اقتصادی دانست. اوج گرفتن نسبت اونس به WTI در این تاریخ در پی بلوغ انقلاب «شیل» صورت گرفت. طی دوره مذکور پیشرفتی شگرف در تکنولوژی استخراج نفت شیل رخ داد. از اینرو بهای تمام شده استخراج نفت شیل به شدت تقلیل یافت و در پی افزایش عرضه نفت قیمت این کالا افت شدیدی را تجربه کرد.یکی دیگر از نقاط اوج نسبت طلا به نفت در ۱۹۸۶ میلادی اتفاق افتاد. این دوره را هم نمیتوان همزمان با بحرانهای اقتصادی دانست. اوایل سال ۱۹۸۶ عربستان که از عدم پایبندی دیگر اعضای اوپک به تعهدات تولیدی آزرده شده بود، به تولید با حداکثر ظرفیت اقدام کرد. قیمت نفت WTI از ژانویه تا مارس این سال (طی سه ماه) ۴۵ درصد کاهش یافت و موجب بیش از دو برابر شدن ضریب قیمتی طلا به نفت شد.از نقاط فرود ضریب طلا به نفت میتوان آغاز جنگ خیلجفارس در آگوست ۱۹۹۰ میلادی را نام برد که این نسبت را به کمتر از ۱۰ نزول داد. همچنین با رونق گرفتن بازارهای سهام آمریکا در سالهای پایانی هزاره دوم میلادی (مشهور به حباب داتکام) قیمت نفت با رشد محسوسی مواجه شد. به این ترتیب نسبت قیمت طلا به نفت بار دیگر ارقام کمتر از ۱۰ را به ثبت رساند.

نگاهی به رابطه طلا و نفت

پیشتر اشاره شد که در مواقع بحران و رکود اقتصادی قیمتهای طلا و نفت حرکت معکوسی نسبت به هم در پیش میگیرند. چنین رابطهای ذهنیت کلی بازار است؛ به این معنا که عموم فعالان بازارهای جهانی انتظار دارند تغییرات قیمتی این دو کالا عموما خلاف یکدیگر باشد. اما نگاهی به روند تاریخی بلندمدت قیمت این دو کامودیتی نشان از حرکت همسوی آنها در اغلب مواقع دارد. چنین حرکتی را میتوان از چند جهت توجیه کرد. بخش مهمی از این حرکت همگام را میتوان با تغییرات ارزش دلار آمریکا توضیح داد. نفت و طلا بر اساس دلار ارزشگذاری میشوند و با افزایش ارزش دلار قیمت اسمی این کالاها کاهش خواهد یافت. به این ترتیب قیمت هر دو کامودیتی طلا و نفت رابطه معکوسی با شاخص دلار آمریکا دارد. همچنین وجود ریسکهای ژئوپلیتیک که عموما در دهههای اخیر در مناطق نفتخیز خاورمیانه رخ داده، میتواند قیمت نفت را صعودی کند و از سوی دیگر چنین شرایطی موجب افزایش ارزش طلا نیز میشود. از سوی دیگر در مواردی ضعف عرضه نفت میتواند آثار تورمی به همراه داشته باشد. افزایش تورم جذابیت دارایی امنی مانند طلا را افزایش خواهد داد از این رو قیمت طلا نیز با رشد مواجه خواهد شد. بهطور مثال توافق اوپک و برخی کشورهای دیگر برای کاهش تولید اقدامی است که میتواند سمت عرضه نفت را تحتالشعاع قرار دهد و به افزایش همگام قیمت طلا و نفت بینجامد.سه عامل فوق یعنی شاخص دلار، تنشهای ژئوپلیتیک و ضعف عرضه نفت از عواملی هستند که میتوانند موجب حرکت همگام طلا و نفت شوند. ضمنا باید توجه داشت معمولا در کوتاهمدت نوسانات قیمت نفت شدیدتر از تغییرات نرخ طلا در بازار جهانی است؛ این امر به کمکشش بودن بازار نفت برمیگردد. از آن جا که تقاضای نفت چسبندگی زیادی دارد، در کوتاهمدت نمیتواند به آسانی افزایش یا کاهش یابد. در چنین شرایطی میزان کمی از مازاد یا کمبود عرضه نفت میتواند تاثیر زیادی بر قیمت طلای سیاه داشته باشد.

رابطه طلا و نفت چگونه تغییر کرد؟

پس از انقلاب نفت شیل طی سالهای ۲۰۱۰ تا ۲۰۱۴ و در پی آن مازاد عرضه شدید نفت، بهای هر بشکه آن افت محسوسی را تجربه کرد. بهطوریکه ژانویه سال ۲۰۱۶ قیمت هر بشکه نفتخام وست تگزاس تا سطح ۲۶ دلاری نیز سقوط کرد. به این ترتیب در نتیجه اشباع بازار نفت که عمدتا بهدلیل رشد پرشتاب تولید نفت ایالاتمتحده و رکوردهای پیاپی حجم صادرات آن بهوجود آمده، عدهای معتقدند از حساسیت قیمتی طلای سیاه نسبت به تنشهای ژئوپلیتیک کاسته شده است. این مساله در کنار رشد کمسابقه ارزش طلا به علت اضطراب موجود در بازارهای جهانی، موجب جهش ضریب قیمتی طلا و نفت به مقادیر بالاتری شده است. از این رو بسیاری از کارشناسان معتقدند روندی تازه و میانگینی جدید برای نسبت اونس به WTI شکل گرفته است. میانگین این ضریب در سال گذشته میلادی (۲۰۱۸) به عدد ۲۰ رسید و از ابتدای سال ۲۰۱۹ تا مقطع کنونی نیز بالاتر از این رقم بوده است. ممکن است مقایسه عدد ۸/ ۲۴ (مقدار فعلی این ضریب) با ۹/ ۱۶ (میانگین تاریخی آن) به گمانهزنی برخی افراد درباره یک رکود قریبالوقوع منجر شود؛ اما باید توجه داشت رقم کنونی این نسبت در مقایسه با متوسط آن در سالهای اخیر (حدودا از سال ۲۰۱۵ میلادی به بعد) تفاوت چشمگیری نداشته است. در نتیجه میتوان بخشی از پایداری ضریب طلا به نفت در سطوح بالاتر از حد وسط را منتج از شکلگیری میانگینی جدید برای این نسبت دانست. بر این اساس میتوان با استفاده از ضریب اونس به WTI دو سناریو برای اقتصاد جهان در مقطع کنونی در نظر گرفت. برخی کارشناسان بر اساس فاصله زیاد این ضریب از میانگین تاریخی آن سناریوی رکود را مطرح میکند که احتمال وقوع این سناریو توسط برخی پیشبینیها و آمارهای اقتصادی نیز حمایت میشود. در مقابل، حامیان سناریوی دوم یعنی سناریوی عدم رکود، اولا بر این باورند که رقم فعلی ضریب طلا به نفت در نقطه اوج نیست و این نسبت هنوز با پیک خود فاصله دارد. ثانیا این عده جهش ضریب اونس به نفت را ناشی از تغییر پارادایم آن میدانند که حدودا از سال ۲۰۱۵ به بعد اتفاق افتاده است. به این ترتیب میتوان ادعا کرد اگر با عینک ضریب قیمتی طلا و نفت به اقتصاد بنگریم، وضع اقتصاد دنیا نگرانکننده بهنظر نمیرسد؛ هر چند سناریوی رکود هم چندان غیرمحتمل نیست.

"شیران" نقل مکان کرد

رونمایی از نخستین دامپتراک خودران ایران در مجموعه شرکت ملی صنایع مس ایران

آغاز رسمی عملیات استخراج ماده معدنی از معدن طلای قلقله

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

رشد ۱۳ درصدی حجم صادرات آهن و فولاد ایران در ۴ ماهه نخست امسال/ جزئیات تحلیلی حجم و ارزش صادرات محصولات زنجیره فولاد

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

دکتر «عباس پورافغان» سرپرست معاونت سرمایه انسانی و پشتیبانی شرکت ملی صنایع مس ایران شد

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

نگاهی به صنعت فولاد در افغانستان/ آغاز به کار چهارمین کارخانه ذوب آهن در هرات

ابرپروژه توری باد امسال افتتاح خواهد شد

واقعیت قیمت انرژی در صنعت ایران

مدیرکل صمت استان اردبیل منصوب شد

نخستین نشانه بازگشت تقاضا به بورس

۲ میلیون و ۴۵۱ هزار تن محصول دادوستد شد

پذیرهنویسی صندوق طلای "درنا" با موفقیت انجام شد

لزوم سرعتبخشی به روند تکمیل پروژه نورد گرم ۲ فولاد مبارکه

حضور گروه فولاد مبارکه در سومین رویداد جامع معدن و صنایع معدنی

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

آقاجانلو: اجرای طرحهای ملی اولویت یابد

تاکید آقاجانلو بر تسریع اجرای پروژههای گلگهر/ عتیقی: ۲۵ پروژه توسعهای گلگهر در دست اجرا است

حضور چادرملو در پانزدهمین همایش و نمایشگاه چشمانداز صنعت فولاد و سنگ آهن ایران

پیچ تند کریدور زنگزور برای فولادیها

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

تله درآمد متوسط، چالش بزرگ اقتصاد ایران