تحریک عرضه یا تقاضا؟

به گزارش میم تالز، همینطور وام جعاله تعمیرات که بهعنوان مکمل وام خرید مسکن پرداخت میشود نیز با افزایش دوبرابری از ۲۰ به ۴۰ میلیون تومان تغییر کرد. به این ترتیب سقف وام اوراق نسبت به آنچه تا پیش از این پرداخت میشد، ۶/ ۱ برابر شد.

روند افزایش سقف وام خرید مسکن طی سالهای گذشته نشان میدهد، آخرین تجربه افزایش سقف وام خرید مسکن به سالهای ۹۳ تا ۹۴ بازمیگردد و پس از آن تا سالجاری، افزایش سقف وام اتفاق نیفتاده است. این در حالی است که طی سالهای اخیر بهویژه در سال ۹۷، قیمت مسکن با جهش قابلتوجهی مواجه شد که نهایتا از یکسو منجر به کاهش شدید قدرت خرید متقاضیان مصرفی، هم از محل افزایش قیمت مسکن و هم از محل افزایش نرخ تورم عمومی کشور میشود.

تا پیش از این، نرخ پوششدهی وام اوراق خرید مسکن در سال ۹۴ در حد مناسب و قابلقبولی بود؛ بهطوریکه در سال ۹۴، همزمان با افزایش سقف وام خرید مسکن به ۶۰ میلیون تومان، نرخ پوششدهی اوراق مسکن با توجه به میانگین قیمت برای خرید یک آپارتمان حدود ۵۰ مترمربع، به ۳۰ درصد، معادل ۱۵ مترمربع بود که با توجه به وضعیت بازار مسکن که در پایان یک دوره رکود معاملاتی و همراه با ثبات قیمت قرار داشت، قدرت خرید مناسب و قابلقبولی برآورد میشد. با این حال، همزمان با ورود بازار مسکن به یک دوره رونق معاملاتی و افزایش پیدرپی قیمت هر مترمربع آپارتمان در شهر تهران و سایر شهرهای بزرگ، قدرت خرید وام اوراق به کمتر از ۱۰ درصد تنزل پیدا کرد که میتواند به معنای خنثی و بیاثر شدن وام اوراق در افزایش قدرت خرید متقاضیان مسکن باشد؛ بهگونهایکه براساس آمار، روند رشد استفاده از وام خرید مسکن در سطح کشور طی تابستان امسال پرداخت تسهیلات خرید مسکن معادل ۵۰ درصد کاهش یافت.

مهمترین علت این موضوع نیز عدم برقراری ارتباط میان متقاضیان و تسهیلات موجود در شبکه بانکی برای خرید مسکن بود. مقایسه کاهش معنادار حجم استفاده از تسهیلات خرید مسکن با حجم معاملات خرید و فروش موجود در بازار نیز قابلتوجه است. در همین بازه زمانی حجم خرید و فروش آپارتمان در کشور حدود ۳۵ درصد نسبت به مدت مشابه با افت مواجه شد. این آمار به خوبی نشان میدهد تقاضای مصرفی موجود در بازار بهدلیل نامناسب بودن تسهیلات پیشبینی شده برای خرید مسکن، به ناچار از بازار خارج شدند و همین موضوع دوره رکود معاملات در بخش مسکن را شکل داد.

تصمیم اخیر شورای پول و اعتبار برای افزایش سقف وام اوراق خرید مسکن تا حدودی توانسته نرخ پوششدهی آن در قدرت خرید یک واحد مسکونی را احیا کند. اگر چنین فرض شود که تمام تسهیلاتگیرندگان علاوهبر وام اوراق، جعاله نیز دریافت میکنند، میزان پوشش این وام در تهران با احتساب میانگین قیمت مسکن حدود ۵/ ۱۲ میلیون تومانی در حالت انفرادی ۱۱ مترمربع و در حالت زوجین ۲۰ مترمربع خواهد بود. در شهرهای بزرگ نیز با توجه به میانگین ۲ میلیون تومانی قیمت مسکن، پوشش متراژی وام در حالت انفرادی ۶۰ مترمربع و در حالت زوجین ۱۰۰ مترمربع خواهد بود. همچنین میزان پوشش وام پرداختی در شهرهای کوچک در حالت انفرادی ۷۷ و در حالت زوجین ۱۲۰ مترمربع است. به این ترتیب حداقل قدرت خرید وام مربوط به حالت انفرادی شهر تهران و حداقل قسط مربوط به حالت انفرادی شهرهای کوچک است. همزمان با این تصمیم، یکی از مسائل مهم مطرح شده از سوی برخی فعالان اقتصادی، تاثیرگذاری افزایش سقف وام اوراق بر قیمت مسکن است. بهگونهایکه طی سالهای گذشته بهویژه در یکسال اخیر یکی از مهمترین دلایل سیاستگذار بخش مسکن برای ثابت نگه داشتن سقف تسهیلات خرید، جلوگیری از تورم قیمتی در بخش مسکن و ساختمان بود. هرچند بررسی تجربه دورههای اخیر به راحتی چنین دیدگاهی را نقض میکند. بررسی تجربه دورههای گذشته حاکی از آن است که اتخاذ تصمیم افزایش سقف وام خرید مسکن در دورههای التهاب قیمتی بیش از آنکه بر شیب افزایش قیمت بیفزاید، مانع از دسترسی و محروم کردن بخش عمده متقاضیان مصرفی بهویژه خانهاولیها به بازار خرید آپارتمان شده است. در واقع برخلاف فرضیه برخی از متولیان مسکن که افزایش سقف وام خرید مسکن، منجر به افزایش تقاضا و نهایتا افزایش قیمت میشود؛ واقعیت آن است که بیعملی دستگاههای مسوول برای تقویت قدرت خرید مسکن در زمان التهاب قیمتی، بیش از آنکه بر ضرباهنگ التهاب قیمتی بیفزاید، خانهاولیها و متقاضیان مصرفی را از دسترسی به تسهیلات مناسب خرید محروم کرده است. ردپای این واقعیت در دو برهه تاریخی بازار مسکن قابلمشاهده است. برهه تاریخی نخست به سالهای ۸۸ تا ۹۲ بازمیگردد. در این دوره اگرچه سقف وام خرید مسکن افزایش پیدا نکرد و قدرت خرید وام به حدود ۸ درصد برای خرید یک آپارتمان با زیربنای ۵۰ مترمربع رسید، اما در ادامه شاهد آن بودیم که بازار مسکن در شهر تهران به یک جهش قیمتی بیش از ۷۰ درصدی دچار شد. درواقع قیمت مسکن بدون اثرپذیری از ثابت نگه داشتن وام خرید مسکن، تحتتاثیر متغیرهای دیگر به مسیر رشد خود ادامه داد؛ به این معنا که وزن متغیرهای دیگر روی قیمت مسکن بسیار اثرگذارتر از وام خرید بود. دوره زمانی دوم نیز به تجربه سالهای اخیر در بازار مسکن بازمیگردد که با وجود ثابت ماندن سقف وام خرید مسکن، میانگین قیمت مسکن در کشور تحت تاثیر فاکتورهای بیرونی بازار، با افزایش چندبرابری مواجه شد. بهویژه آنکه، الگوهای اجرا شده در سایر شهرهای دنیا این موضوع را اثبات میکند که در وضعیتی که تقویت وام خرید مسکن ویژه خانهاولیها پیشبینی شود، میزان اثرپذیری قیمت مسکن از این محل میتواند در حد صفر نیز ارزیابی شود. به این ترتیب به نظر میرسد آنچه در مسیر تصمیمگیری از سوی متولیان بخش مسکن برای افزایش و تقویت قدرت خرید وام مسکن مهم است، اعمال یک الگوی خاص و دقیق در حوزه تامین مالی است تا جامعه هدف بیشترین نفع از این تصمیم را ببرد و در این میان تقاضای سرمایهای یا سوداگرانه کمترین دسترسی به این وام را داشته باشد.

از این رو مطابق با بررسی الگوهای جهانی بهترین مدل تقویت وام مسکن آن است که هر دو طرف بازار مسکن یعنی تقاضا و عرضه در نظر گرفته شوند و مورد حمایت قرار گیرند. به تعبیر دیگر اگر متولی بخش مسکن بنای افزایش سقف وام مسکن را دارد، بهترین مدل آن است که ابتدا از سمت عرضه حمایت شود تا واحدهای مسکونی ساخته شده از طریق وام، در خدمت یا اولویت فروش به خانهاولیها قرار گیرد. در واقع وام ساخت مسکن با سقف تقویت شده، قابلانتقال به خریدار باشد. این در حالی است که طی سالهای گذشته حجم اعطای وام ساخت مسکن که در شهر تهران سقف آن معادل ۹۰ تا ۱۱۰ میلیون تومان پیشبینی شده است به شدت ضعیف است. بنابراین برخلاف ظاهر، که سازندهها میتوانند به وام ساخت دسترسی داشته باشند اما شکل اعطای وام ساخت به سازندگان مناسب و جذاب نیست. از طرف دیگر امکان انتقال وام پس از ساخت و تکمیل واحد مسکونی به خریدار وجود ندارد و بخشی از وام با یک دوره پرداخت محدود به خریدار منتقل میشود.

در مجموع اگرچه افزایش سقف وام اوراق قابلقبول است، اما بهطور قطع ایدهآل نیست. در فرمول مناسب، اعطای تسهیلات تقویت شده باید به سازنده پیشبینی شود و پس از شناسایی هدفمند جامعه مخاطب از سازندهها و متقاضیان مصرفی، کانال اتصال سازندگان و خریداران نیز ایجاد شود تا از یکسو سمت عرضه بازار مسکن متحول شود و از سوی دیگر تامین مالی متقاضیان مصرفی متناسب با شرایط بازار انجام شود.

البته این نکته قابلتوجه است که نادیده گرفتن تقاضای مصرفی بهویژه خانهاولیها در بازار مسکن در محور تامین مالی میتواند به یکی از اهداف اصلی سیاستگذار بخش مسکن آسیب وارد کند. بنابراین لازم است از یکسو سمت عرضه شامل ساختوساز و سرمایهگذاریهای ساختمانی تقویت و حمایت شود تا از این طریق، صنایع مرتبط با ساخت وساز رونق بگیرد و در نهایت موتور اقتصاد کشور به حرکت درآید و از سوی دیگر سالانه بخشی از تقاضای جدید که همان خانهاولیها هستند به بازار وارد شوند؛ بنابراین در کنار تقویت و حمایت از سمت عرضه برای ساخت و عرضه واحدهای مسکونی به بازار مسکن، تقویت و حمایت حلقه آخر یعنی متقاضیان مصرفی نیز باید مورد توجه قرار گیرد.

محمدصادق صمدینژاد - تحلیلگر بازار مسکن

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

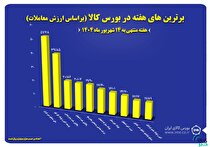

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود