سهم ۴۴ درصدی اسناد خزانه اسلامی در بازار بدهی

به گزارش می متالز، رضا غلامعلیپور افزود: از رقم ۱۴۸ هزار میلیارد تومان تامین مالی از طریق اوراق بدهی در بازار سرمایه، اسناد خزانه اسلامی با در اختیار داشتن سهم ۴۴ درصدی، بیشترین سهم از بازار بدهی را دارد و بعد از آن نیز اوراق منفعت با سهم ۱۹ درصدی، جایگاه دوم را در میان اوراق مختلف به خود اختصاص داده است.

غلامعلیپور در پنل «بررسی ابزارها و روشهای تامین مالی در بورسها»، رقم تامین مالی از طریق اوراق بدهی در بازار سرمایه را نسبت به نظام بانکی کوچک عنوان کرد و افزود: به نسبت ظرفیتهای موجود در بازار سرمایه، توازن بین این دو وجود ندارد در حالی که با سرازیری حجم نقدینگی بالا، بازار سرمایه پتانسیل بسیار خوبی برای تامین مالی دارد.

غلامعلیپور اختلاف رقم تامین مالی از طریق نظام بانکی و بازار سرمایه را آسیبشناسی کرد و گفت: با وجود اینکه مجوز انتشار ابزارهای مختلفی از سوی کمیته فقهی ارائه شده و بستر آمادهای برای انتشار اوراق داریم، به دلیل مسائلی همچون نرخ و سادهتر بودن دریافت وام از طریق نظام بانکی، برخی از شرکتها ترجیح میدهند از طریق این نظام به تامین مالی اقدام کنند.

او در این زمینه توضیح داد: مسئله اول نرخ است و مادامی که نرخ سپرده در نظام بانکی بالا باشد، در اوراق موجود در بازار سرمایه نیز بالا خواهد بود و این چالشی برای شرکتهایی است که میخواهند از طریق این اوراق تامین مالی کنند. از سوی دیگر در سیستم بانکی معمولا با وثیقهگذاری و به واسطه اعتباری که شرکتهای صاحبنام دارند، پروسه دریافت وام بانکی سادهتر است اما در بازار سرمایه اگر شرکتها بورسی نباشند، ملزم به انتشار چند دوره صورت مالی حسابرسیشده، تهیه گزارش توجیهی، حضور بازارگردان و متعهد پذیرهنویسی و ... هستند که نسبت به وثیقهگذاری، فرایند پیچیدهتری است.

او با اشاره به اینکه در بین مجوزهایی که سازمان بورس و اوراق بهادار در سال ۹۷ و دهماهه اول ۹۸ برای اوراق صادر کرده است، ۴۳ هزار میلیارد تومان مربوط به اسناد خزانه اسلامی، ۵۴۰۰ میلیارد تومان سلف موازی استاندارد و ۱۹ هزار و ۳۰۰ میلیارد تومان اوراق منفعت بوده است، افزود: از کل ۷۵ هزار میلیارد تومان مجوزی که ارائه شده، ۶۸ هزار میلیارد تومان مربوط به اوراق دولتی، ۴۱۰۰ میلیارد تومان مربوط به شهرداریها و مابقی مربوط به اوراق شرکتی یا بخش خصوصی بوده است.

به گفته معاون پذیرش و بازارپژوهی فرابورس ایران، ارزش بازار بورس و فرابورس در پایان دیماه سال جاری ۱۹۰۰ هزار هزار میلیارد تومان بوده است.

تامین مالی جمعی مبتنی بر اعتماد است

معاون پذیرش و بازارپژوهی فرابورس ایران در بخش دیگری از این پنل که در جریان «نخستین همایش مالی ایران با محوریت تامین مالی» برگزار شد، به بحث تامین مالی جمعی پرداخت و گفت: کراودفاندینگ به معنی مشارکت عمومی در جمعآوری سرمایه برای حمایت از طرحهاست و مبتنی بر اعتماد است. این روش برای تامین مالی امور نوآورانه به کار میرود به این صورت که به اعتبار فرد نوآور، فراخوانی برای تامین وجوه برای پیشبرد یک طرح مشخص منتشر میشود.

غلامعلیپور در ادامه انواع روشهای کراودفاندینگ را توضیح داد و گفت: در مدل اهدا، انتظار بازگشت سرمایه وجود ندارد برای مثال به منظور خرید دستگاه تصویربرداری برای یک موسسه خیریه یا بیمارستان، فراخوان برای تامین وجود منتشر میشود اما در در مدلهایی همچون مبتنی بر وام، وجوهی تامین میشود اما در ازای آن سرمایهگذاران منتظر بازده هستند که میتواند در قالب وام باشد.

به گفته او در کشور ما برای مدل مبتنی بر مشارکت از سوی سازمان بورس و اوراق بهادار مجوز صادر شده است و در این مدل استارتآپ که حتما باید شخص حقوقی باشد، برای تجاریسازی ایده خود فراخوان منتشر میکند.

معاون پذیرش و بازارپژوهی فرابورس ایران با بیان اینکه کارگروه ارزیابی تامین مالی جمعی در فرابورس ایران تشکیل شده که مشابه با هیات پذیرش در بورسها عمل میکند، گفت: این کارگروه، پلتفرمها یا سکوها را ارزیابی کرده و سپس برای آنان مجوز ارائه میکند که در مرحله بعد پلتفرمها مجوز را میگیرند و طرحها در آنجا لیست میشود.

به گفته غلامعلی پور از بین سکوهایی که برای اخذ مجوز فعالیت درخواست خود را ارائه کردهاند، ۵ مورد موافقت اصولی گرفتهاند که بعد از گرفتن مجوز فعالیت، میتوانند سکوی خود را معرفی کنند تا کسانی که نیاز به تامین مالی طرحهای خود دارند به آنان مراجعه کنند.

او در نهایت به یکی از ظرفیتهایی که در دستورالعمل تامین مالی جمعی در نظر گرفته شده اشاره کرد و گفت: طبق این دستورالعمل لازم است در کنار هر کدام از سکوها یک نهاد مالی اعم از شرکت مشاوره سرمایهگذاری، تامین سرمایه و ... تحت نظارت بازار سرمایه در قالب یک قرارداد قرار داشته باشد تا کمک و مشاوره فنی در ارزیابی طرحها ارائه کنند و رعایت قوانین و مقررات را یادآور شوند.

آب دریای عمان به اصفهان رسید

واگذاری در زمان حساس: چرا خصوصیسازی آلومینای جاجرم اقدامی پرریسک است؟

«رسول صادقی» سرپرست شرکت «فولاد جهانآرا اروند» شد

خیز بلند عربستان برای تبدیلشدن به قطب فلزات کمیاب با کمک روسیه

بازدید معاون وزیر صمت و رئیس سازمان زمینشناسی و اکتشافات معدنی کشور از شرکت فولاد اکسین خوزستان

فولاد مبارکه در مسیر ارزشآفرینی و تولید با ارزش افزوده بالاتر

خلیلی مدیر روابط عمومی شرکت فولاد آلیاژی ایران شد

خودکفایی در تأمین انرژی؛ گام بلند فولاد مبارکه به سوی آینده پایدار

بومیسازی در صنعت مس یک وظیفه راهبردی است

«سلطان تعرفههای نامنظم» این بار خودروهای برقی را هدف گرفت

تغییر ساختار سازمانهای توسعهای؛ فرهنگ و رفتار صنعتی را در بستر صنایع نهادینه کنید

بورس کالا میزبان معامله ۳۵۸ هزار تن محصول بود

بازارهای جهانی در سایه تنشهای تجاری و ژئوپولیتیک؛ طلا و نقره درخشان، نفت صعودی، فولاد امیدوار

ابطال هدفمند واحدهای سرمایهگذاری صندوقهای اهرمی با هدف مدیریت بهتر ضریب اهرم و حفظ نقدشوندگی

ثبات بازار سرمایه اولویت دولت است/ مجموعهای از اقدامات حمایتی و اصلاحی با هدف اطمینانبخشی به سرمایهگذاران و بازگرداندن آرامش به بازارهای مالی آغاز شده است

۲ تصمیمی که «فخاس» را سودآور کرد

گروه SHS مجوز ساخت کارخانههای DRI و EAF در زارلند را دریافت کرد

مسیر چین به سمت فولاد کمکربن

بهرهبرداری اصولی از معدن آلبلاغ سبب ایجاد اشتغال برای جوانان میشود

وقت تغییر پارادایم

پروژه ارتقاء جامع سیستمهای کنترل غبار در فولاد ارفع کلید خورد

تجلی به ازای هر سهم ۲۲ ریال سود تقسیم کرد/ حرکت سرمایهگذاری تجلی از زنجیره آهن به سمت مس و طلا

خلیلی مدیر روابط عمومی شرکت فولاد آلیاژی ایران شد

فولاد زاگرس؛ پیشرفت چشمگیر در سایه چالشهای مالی و فشارهای بیرونی

ورود تجهیزات استراتژیک فولاد اندیمشک در بحبوحه جنگ، نشان از عزم ملی برای خودکفایی صنعتی دارد

سرمایهگذاری ٢٨ هزار میلیاردی برای ایجاد صنایع معدنی جدید در کهنوج

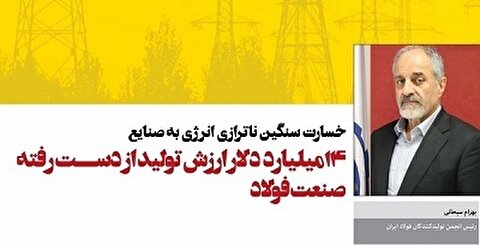

۱۴ میلیارد دلار ارزش تولید از دست رفته صنعت فولاد

زمان برگزاری مجمع و نحوه پرداخت سود سهام چادرملو اعلام شد